Как вести личный бюджет: траты, инвестиции, накопления :: Новости :: РБК Инвестиции

Если вы хотите привить себе финансовую дисциплину и сэкономить, то вести личный бюджет просто жизненно необходимо. Перейти к такому щепетильному учету непросто, поэтому мы разбили процесс на несколько шагов

Фото: everydayplus / Shutterstock

Каждая компания и каждое государство имеют свой бюджет. Также и любой человек должен знать, как управлять своими деньгами и вести учет доходов и расходов на месяц, год или длительный срок.

Также и любой человек должен знать, как управлять своими деньгами и вести учет доходов и расходов на месяц, год или длительный срок.

Кроме того, структурирование личного бюджета помогает сократить расходы и привить финансовую дисциплину. Например, меньше совершать эмоциональных покупок, снизить кредитную нагрузку. По словам замдиректора Национального центра финансовой грамотности (НЦФГ) и финансового советника Сергея Макарова, те, кто записывает расходы и доходы, тратят на 5–30% меньше.

Фокус с конвертами: как развить привычку вести бюджетСтавим перед собой цель

Доктор экономических наук, профессор Николай Берзон считает, что при управлении личными средствами перед собой нужно ставить цели на короткий, средний и долгий сроки и формулировать эти цели конкретно.

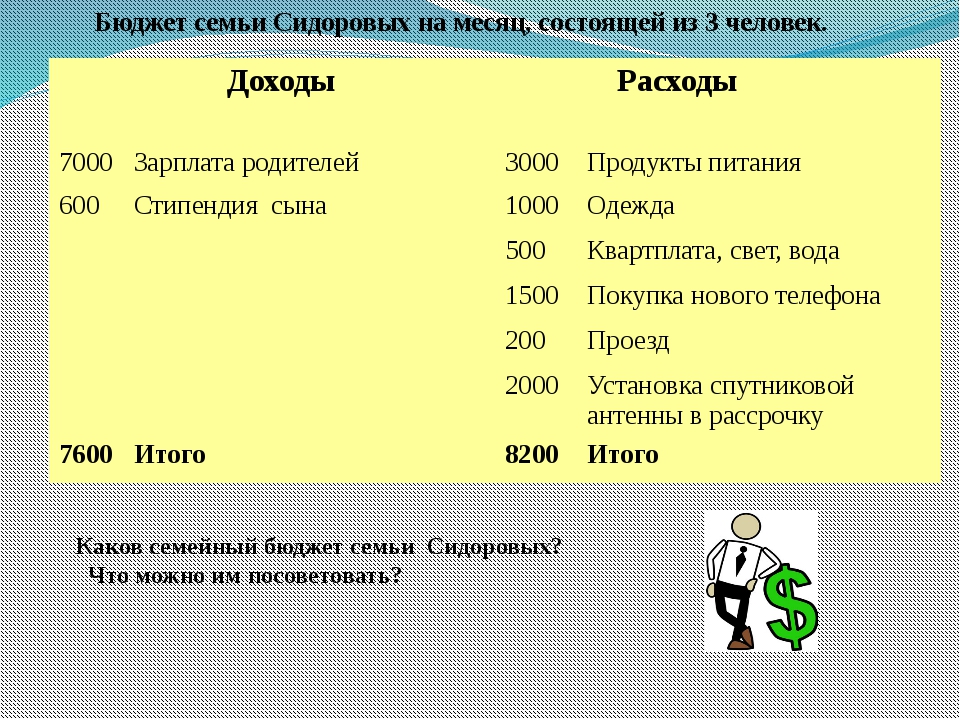

«Краткосрочные цели направлены на решение текущих финансовых задач. И они решаются в основном путем составления семейного бюджета или личного бюджета, когда нет семьи. Важно сбалансировать доходы и расходы», — сказал он в курсе лекций для Высшей школы экономики.

В личном бюджете нужно учитывать не только ежемесячные потребности, но и цели, на которые вы хотите накопить. С этим согласен и Макаров. По его словам, четко сформулированная цель поможет разобраться в том, как ее достичь. Так что если вы хотите купить, например, машину, определите марку автомобиля, к какому сроку планируете ее приобрести и за какую цену.

Фото: igor moskalenko / Shutterstock

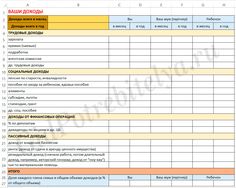

Составляем табличкиВ своей книге «Личный бюджет: деньги под контролем» Макаров пишет, что сперва нужно записать активы и пассивы. В первую категорию входят ваше имущество и накопления: квартира, машина, дача, депозит в банке, ценные бумаги

. Во второй — ваши финансовые обязательства, то есть долги, кредиты, займы и прочее.

В первую категорию входят ваше имущество и накопления: квартира, машина, дача, депозит в банке, ценные бумаги

. Во второй — ваши финансовые обязательства, то есть долги, кредиты, займы и прочее.

Некоторые активы могут приносить доход, который также необходимо записать. Например, если вы сдаете квартиру в аренду или получаете купонные выплаты по облигациям и дивиденды по акциям. Но они также могут требовать расходов на их содержание. В случае с пассивами нужно определиться, какую сумму вы на них тратите.

Как вести семейный бюджет: вместе или раздельно? Для этого можно воспользоваться специальными приложениями. Ведение такого учета позволит вам контролировать финансовую ситуацию, менять суммы, полученные по разным статьям, прогнозировать будущие траты и планировать личный бюджет, отметил Макаров. Для этого необходимо понять структуру расходов.

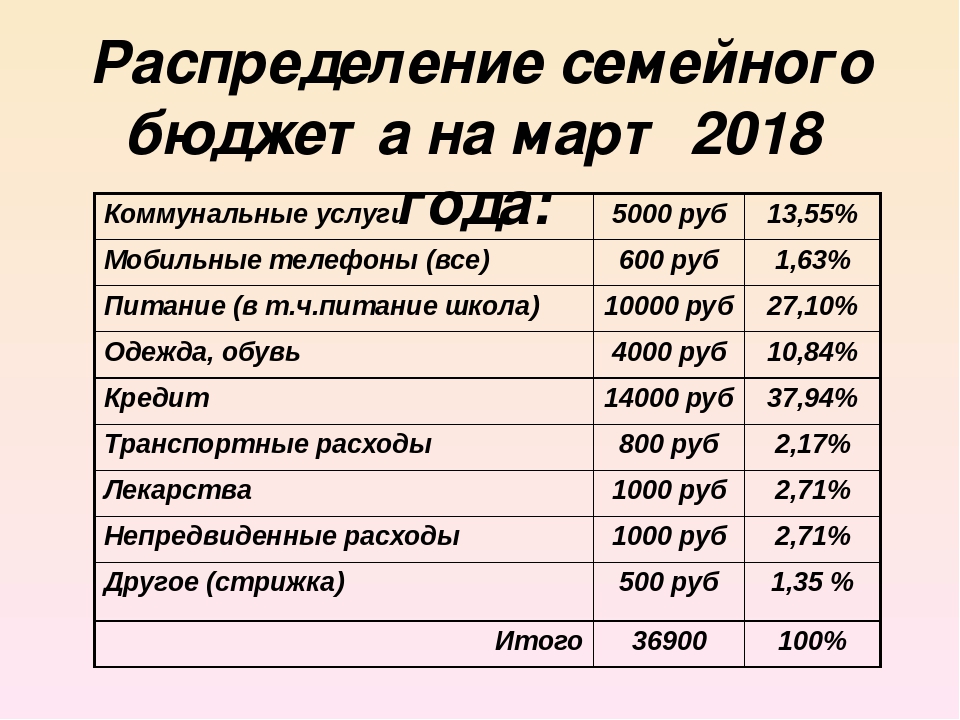

Для этого можно воспользоваться специальными приложениями. Ведение такого учета позволит вам контролировать финансовую ситуацию, менять суммы, полученные по разным статьям, прогнозировать будущие траты и планировать личный бюджет, отметил Макаров. Для этого необходимо понять структуру расходов.Финансовый советник отметил, что каждый день нужно записывать все, на что вы тратите деньги. Кроме того, полезно ввести три категории расходов — постоянные, эпизодические и экстренные. По его словам, со временем вы придете к удобному для вас уровню детализации трат. Злоупотреблять детализацией не стоит, считает Макаров. С бюджетом нужно работать длительное время, а отдельный учет всех мелких трат может отбить желание этим заниматься.

Финансовый консультант Наталья Смирнова предлагает разбить доходы и расходы по-другому. В первом случае — на доходы от текущей деятельности, от активов и от государства. Нужно указать, какая у вас зарплата, премии, сколько вы получаете от бизнеса, какие у вас пособия, льготы, налоговые вычеты, а также доходы от активов. Во втором случае вы записываете расходы на жизнь, содержание активов и траты в пользу государства — то есть штрафы или налоги.

Во втором случае вы записываете расходы на жизнь, содержание активов и траты в пользу государства — то есть штрафы или налоги.

Найдите, на чем можно сэкономить

После того как вы все записали и распределили по группам, составьте бюджет необходимых расходов и в конце месяца сравните его с реальными тратами. Проанализируйте полученный результат и внесите изменения в бюджет следующего месяца, посоветовал Макаров.

Таким образом, у вас появится возможность сэкономить. В качестве способов уменьшить свои траты консультант предложил покупать одежду на сезонных распродажах, планировать приобретение билетов и подарков заранее, не ходить в продуктовый магазин голодным и без списка покупок.

Кроме того, пересмотреть краткосрочный и долгосрочный бюджеты необходимо из-за нестабильной экономической ситуации, полагает эксперт НЦФГ, консультант проекта Минфина России по финансовой грамотности Оксана Сидоренко. По ее словам, измененного бюджета стоит придерживаться от трех месяцев до полугода.

«А там уже выработается привычка жить экономно, а на сэкономленные средства можно начать формировать финансовую подушку безопасности и даже инвестировать», — отметила она.

Финансовый консультант Игорь Файнман тоже предлагает пересмотреть основные статьи расходов в кризис, но не экономить на здоровье, образовании и расширении кругозора. Такие инвестиции в себя входят в формулу полноценной жизни, считает он.

Если вы тратите на какую-то категорию расходов слишком много средств, то можете выделять на нее наличные. Например, если превышаете бюджет на одежду или другие товары, снимайте с банковской карты определенную сумму на неделю или месяц, которую можете себе позволить на эту статью расходов. Как только вы потратите все наличные, выделенные для подобных покупок, остановитесь и не поддавайтесь соблазну растранжирить все, что у вас осталось.

Фото: Scott Heins / Getty Images

Или попытайтесь увеличить свои доходы

Смирнова также предлагает проанализировать доходы и оценить свою рентабельность.

Файнман полагает, что главное — это следить за ростом собственного капитала. По его словам, каждый месяц нужно откладывать часть своих доходов. И тут важна не сумма, а регулярность.

По словам Макарова, увеличение доходов поможет безболезненно достичь своих финансовых целей. Например, можно заняться фрилансом, преобразовать хобби в дополнительный источник прибыли и продать ненужные вещи. Консультант полагает, что защита доходов также может стать источником прибыли. «Застраховав свою жизнь, вы можете обеспечить себя деньгами в случае непредвиденных ситуаций», — отметил он.

Кроме того, дополнительный доход могут приносить инвестиции

, что увеличит ваш личный бюджет. Сидоренко считает, что в условиях кризиса стоит помнить несколько основных правил. Обязательно диверсифицируйте свой инвестиционный портфель

, то есть покупайте различные активы. Это могут быть акции, облигации

, ETF

, ПИФы и другие. Помимо этого, распределите их по странам, валютам и компаниям. Она посоветовала не держать в портфеле более 5% ценных бумаг одного эмитента

.

Сидоренко считает, что в условиях кризиса стоит помнить несколько основных правил. Обязательно диверсифицируйте свой инвестиционный портфель

, то есть покупайте различные активы. Это могут быть акции, облигации

, ETF

, ПИФы и другие. Помимо этого, распределите их по странам, валютам и компаниям. Она посоветовала не держать в портфеле более 5% ценных бумаг одного эмитента

.

Эксперт полагает, что всегда нужно иметь альтернативный план на случай, если рынок вырастет или упадет. Сидоренко посоветовала не пытаться ловить «дно», а покупать бумаги «лесенкой». Этот способ предполагает, что вы будете приобретать акции постепенно. Вы выделили на них определенную сумму, но тратите ее не сразу, а покупаете бумаги небольшими порциями. Так можно проследить, как движется их цена.

Если при следующей сделке стоимость акций снизится, то можно будет приобрести бумаги дешевле, средняя цена покупки всех акций тоже будет меньше. Помимо этого, такой способ позволяет вовремя остановиться и не потерять все деньги.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности.

Подробнее

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности.

ПодробнееЛичный бюджет: пошаговое руководство по управлению деньгами

Первое правило любого финансового сайта, книги, статьи звучит так: «Начните вести личный бюджет». Мы все понимаем важность этого совета, часть людей пробует заниматься бюджетированием, но – увы – большинство забрасывает это дело через пару месяцев. Почему? Надеемся, это пошаговое руководство даст вам ответ на этот вопрос и поможет вам правильно и эффективно вести личный бюджет.

Почему? Надеемся, это пошаговое руководство даст вам ответ на этот вопрос и поможет вам правильно и эффективно вести личный бюджет.

Прежде всего, давайте узнаем, почему большинство терпит неудачу в этом вопросе. На самом деле, причин «крушения» бюджета всего две:

- Вам не хватает точных данных о прошлых расходах

- Вы не можете сформировать четкие, достижимые и приоритезированные цели

Из первой причины вытекает то, что вы не можете правильно спланировать будущие расходы, они регулярно превышают доходы, вам не хватает средств дожить до зарплаты (вне зависимости от величины вашего дохода), вы часто влезаете в мелкие долги и прочее.

Из второй причины вытекает то, что вы не можете грамотно делать накопления, вы не понимаете, когда достигните цели и поэтому быстро теряете мотивацию, из-за проблемы в расстановке приоритетов вы не можете сообразить, как копить на несколько целей сразу, вы часто расходуете деньги, которые предназначались для других целей.

Шаг 1. Определите, какой бюджет будет работать лучше всего именно для вас.

К счастью, существуют сотни различных методов бюджетирования. Вам нужно пробовать один за другим, пока вы не найдете то, что работает именно с вами. Вот, например, один из самых популярных видов бюджета:

50-30-20. Для тех, кто относительно стабилен в финансовом отношении, у кого средний и выше среднего доход, но есть желание усилить контроль над своими финансами.

Суть: 50% дохода тратьте на проживание (аренда, ку, продукты, погашение кредитов, любые обязательные платежи), 30% дохода тратьте на ваши личные потребности (развлечений, кафе, покупка одежды/гаджетов и т.д.), 20% откладывайте на цели.

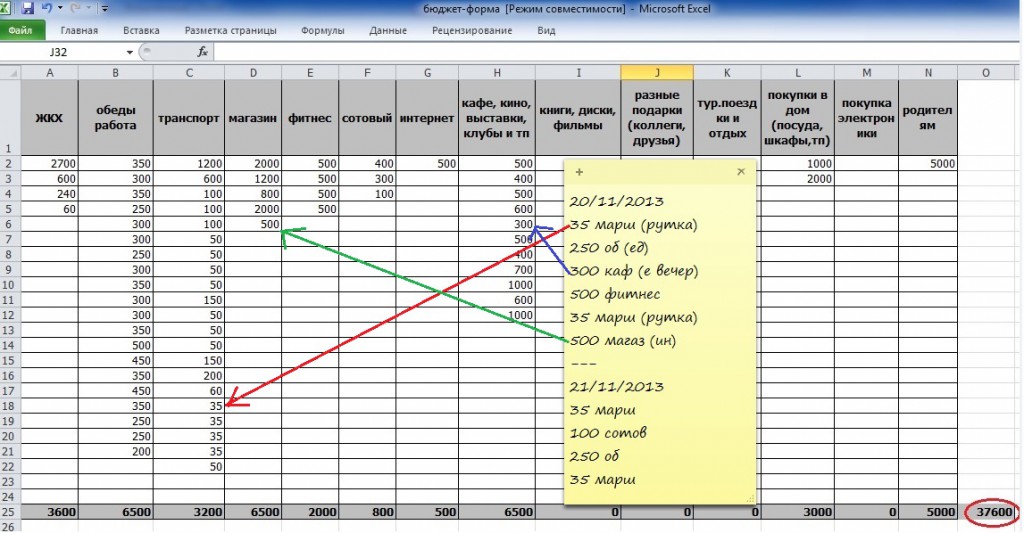

Шаг 2. Определитесь с форматом

Это может быть таблица Excel, журнал Bullet (внесение записей от руки в специальный журнал) и финансовое приложение. Перебирайте форматы до тех пор, пока вам не будет удобно вести ежедневный бюджет. Попробуйте нашу программу по финансовому учету – Домашнюю Бухгалтерию. Вы всегда сможете ее удалить и перейти на что-то другое, если вдруг именно вам она не подойдет.

Попробуйте нашу программу по финансовому учету – Домашнюю Бухгалтерию. Вы всегда сможете ее удалить и перейти на что-то другое, если вдруг именно вам она не подойдет.

Шаг 3. Начните отслеживать свои расходы

Одна из причин, по которой большинство из нас никогда не может придерживаться бюджета, состоит в том, что мы недооцениваем наши траты. Поверьте, это ошибка абсолютно всех людей. Поэтому начните с простого – записывайте все свои траты в течение месяца. Не пытайтесь экономить, не анализируйте в процессе, не вините себя за излишки – просто спокойно и регулярно фиксируйте все свои расходы.

Шаг 4. Проанализируйте полученную информацию

Категоризируйте ваши расходы, выделите постоянные неизменяемые траты (аренды, кредит и пр.), посчитайте, сколько вы тратите на еду и соответствует ли это качеству вашего питания, подумайте, где вы сможете сэкономить, от чего отказаться. Не впадайте в крайности – часть денег вы в любом случае должны тратить на так называемые «капризы», чтобы чувствовать себя психологически комфортно. Но это должна быть совсем небольшая часть. Воспринимайте информацию о ваших тратах как информацию о ваших приоритетах. Если ли значительная часть бюджета у вас уходит на рестораны и посиделки с друзьями, подумайте, действительно ли это так важно для вас? Готовы ли вы осознанно отдавать эти деньги и это время на такое времяпрепровождение? Если вы уверено говорите да – то не нужно ничего менять. Главное, чтобы вы отдавали отчет в каждой своей трате.

Но это должна быть совсем небольшая часть. Воспринимайте информацию о ваших тратах как информацию о ваших приоритетах. Если ли значительная часть бюджета у вас уходит на рестораны и посиделки с друзьями, подумайте, действительно ли это так важно для вас? Готовы ли вы осознанно отдавать эти деньги и это время на такое времяпрепровождение? Если вы уверено говорите да – то не нужно ничего менять. Главное, чтобы вы отдавали отчет в каждой своей трате.

Шаг 5. Пропишите личный бюджет

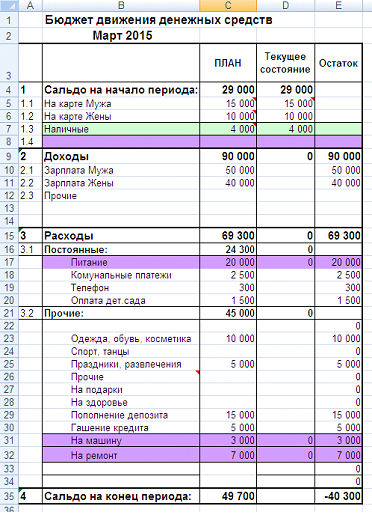

По сути, это подробный план доходов и расходов. Всегда чуть преувеличивайте будущие расходы в плане. Пусть в нем будут выделены наглядно постоянные и временные расходы. Вписывайте в свои расходы такие неочевидные вещи, как подарки, возможные ремонт автомобиля и поход к врачу.

Шаг 6. Настройте автоматические платежи

Там, где это возможно, настройте автоматические платежи – кредиты, аренда, сбережения на отдельный счет.

Шаг 7. Поставьте цели

Пропишите свои цели. У них должны быть конкретные реальные сроки. Вы должны четко понимать, сколько и когда вы будете откладывать на каждую цель. Вы должны осознавать, какие из целей приоритетны. И еще – вы должны быть уверены, что эта цель действительно важна вам (например, вы хотите новый автомобиль, потому что он вместительнее, экономнее и удобнее старого, а не потому, что хотите произвести впечатление на ваших коллег и друзей неоправданно дорогой вещью).

У них должны быть конкретные реальные сроки. Вы должны четко понимать, сколько и когда вы будете откладывать на каждую цель. Вы должны осознавать, какие из целей приоритетны. И еще – вы должны быть уверены, что эта цель действительно важна вам (например, вы хотите новый автомобиль, потому что он вместительнее, экономнее и удобнее старого, а не потому, что хотите произвести впечатление на ваших коллег и друзей неоправданно дорогой вещью).

Шаг 8. Соблюдайте бюджет и подстрахуйтесь от непредвиденных ситуаций

Конечно, никто никогда не сможет четко следовать бюджету, жизнь всегда вносит какие-то коррективы. Но вы должны быть готовы к неожиданностям. Рекомендация номер один в этом случае – создание «чрезвычайного фонда», накопления, которые вы используете только для чрезвычайных ситуаций.

Шаг 9. Пробуйте разные системы и не сдавайтесь

Если вы потерпели неудачу, начните заново! Используйте другой принцип, другой формат, другой вид бюджета. Всегда есть еще какой-то вариант, который вы не опробовали. Помните, что ведение бюджета – одна из самых тяжелых задач для большинства людей, которые пытаются привести свои финансы в порядок. Найдете тот вариант, который увлечет и будет эффективным именно для вас.

Всегда есть еще какой-то вариант, который вы не опробовали. Помните, что ведение бюджета – одна из самых тяжелых задач для большинства людей, которые пытаются привести свои финансы в порядок. Найдете тот вариант, который увлечет и будет эффективным именно для вас.

Шаг 10. Корректируйте бюджет.

Если вы понимаете, что не справляетесь с тем планом, что наметили себе – не давите на себя, а откорректируйте личный бюджет (уменьшите сумму накоплений, откажитесь от какой-то не приоритетной цели). Если у вас изменился уровень дохода (повышение, подработка) или расхода (рождение ребенка, покупка машины) – откорректируйте бюджет. Вообще, в любой непонятной ситуации – корректируйте бюджет.

Пишите, в комментариях, ведете ли вы бюджет и если да, то каким способом и с каким успехом. И не забудьте подписаться на обновлении нашего блога, чтобы не пропустить следующий выпуск с финансовыми советами.

Не забывайте записывать свои расходы и доходы в Домашней Бухгалтерии. Вы можете бесплатно скачать программу для учета личных финансов и ведения семейного бюджета.

Вы можете бесплатно скачать программу для учета личных финансов и ведения семейного бюджета.

Как правильно вести семейный бюджет и начать копить деньги?

Шаг 1

Выберите модель планирования бюджета

- Общий семейный бюджет. Вы объединяете ваши доходы, планируете и оплачиваете ваши текущие расходы вместе. В этой модели существенным недостатком является невозможность устраивать другу другу сюрпризы.

- Смешанный семейный бюджет. Каждый выплачивает равную сумму денег или эквивалент в процентах. В данном случае существенным минусом будет, если один из супругов будет отдавать всю зарплату и на личные нужды у супруга не остается средств. В таком случае можно договориться, что вносятся суммы пропорциональные доходам.

- Раздельный семейный бюджет. Вы делите общие расходы пополам, остальные средства тратите на себя. Минус – при планировании крупные покупки или поездки нужно договариваться о том, какой взнос необходим от каждого.

Такой бюджет легко вести, когда в семье всего лишь двое, и доходы примерно одинакового уровня.

Такой бюджет легко вести, когда в семье всего лишь двое, и доходы примерно одинакового уровня.

Шаг 2

Ведите учёт доходов, расходов и сбережений

Можно записывать в блокноте или вести учет в Excel, а можно использовать специальные приложения, главное, чтобы ваш способ ведения финансов помогал вам, а не создавал ещё больше путаницы.

Нашу таблицу для расчёта семейного бюджета мы сделали в Excel. Туда включены такие категории как

- Доходы: запланированные и незапланированные

- Обязательные выплаты: налоги, коммунальные услуги, кредиты

- Регулярные расходы: еда, транспорт, косметика

- Образование

- Накопления: подушка безопасности, пенсия, цель

- Развлечения

Шаг 3

Планируйте расходы

В начале каждого месяца планируйте свои траты, рассчитайте сколько вы готовы потратить на нерегулярные расходы.

Договаривайтесь обо всех нерегулярных тратах во время планирования домашнего бюджета, чтобы не брать денег из сбережений. Это могут быть подарки на дни рождения, корпоративы и совместные походы в кино, театры. Легче в начале месяца запланировать ежедневные расходы на 1,000 тенге больше, чем в один день забрать из сбережений 10,000 тенге.

Это могут быть подарки на дни рождения, корпоративы и совместные походы в кино, театры. Легче в начале месяца запланировать ежедневные расходы на 1,000 тенге больше, чем в один день забрать из сбережений 10,000 тенге.

Шаг 4

Создайте подушку безопасности

Для начала заведите подушку безопасности – она поможет вам в экстренных ситуациях – например, если внезапно заболеет один из членов семьи или один из супругов потеряет работу. Пусть это будет, допустим, ваш совместный двухмесячный оклад на депозите.

Шаг 5

Сберегайте минимум 10% от дохода

Откройте совместный накопительный счет (депозит) и откладывайте как минимум 10% от ваших доходов сразу после получения зарплаты. Так вы избавите себя от траты денег не по назначению. Можно начать и с меньшей суммы. Самое главное – ввести это действие в привычку.

Допустим, вы получаете в месяц 150,000 тенге, а ваш партнер 100,000, откладывая ежемесячно по 10% от зарплаты, в конце года вы получаете внушительную сумму в 300,000 тенге. Это еще не считая процентов от банка. Если внезапно получили премию – постарайтесь отправить на счёт хотя бы половину.

Это еще не считая процентов от банка. Если внезапно получили премию – постарайтесь отправить на счёт хотя бы половину.

Шаг 6

Заведите несколько накопительный счетов

Это необходимо, чтобы не было иллюзий, что у вас накопилась внушительная сумма и вы используете их одним махом, допустим на отпуск. Лучше открыть несколько депозитов и копить отдельно на образование, откладывать на машину или копить на ипотеку.

Другим важным шагом будет начать инвестировать. Инвестирование – пассивный доход, практически ничего не нужно делать для того, чтобы ваши деньги начали работать на вас.

Шаг 7

Сократите расходы семьи

После 2-3 месяцев учета расходов у вас начнет вырисовываться картина, на что вы тратите ваши средства. Проанализируйте вашу структуру расходов и подумайте, какие расходы семейных денег можно сократить, а на что можно потратить больше.

Если вы давно хотели меньше тратить на проезд, ходить по барам или употреблять мясо – анализ поможет сделать переоценку ваших расходов. Ознакомьтесь с нашим списком советов по экономии и узнайте на чем вы можете начать экономить уже сейчас.

Ознакомьтесь с нашим списком советов по экономии и узнайте на чем вы можете начать экономить уже сейчас.

Шаг 8

Заведите совместный счет

Чтобы совместно платить за коммунальные услуги, покупать продукты и товары для дома – заведите совместный счет. И тогда не будет недоразумений, что не были вовремя оплачены счета и не возникнет ситуации, что холодильник окажется пустым.

К тому же, совместный счет освободит вас от взаиморассчётов: получили зарплату, скинулись в общий бюджет, перечислили 10% на счёт-копилку, а что осталось — только ваше.

Шаг 9

Составьте финансовый план

Если вы составите финансовый план на ближайшие 3-6 месяцев, то вам легче будет справиться с предстоящими расходами. Допустим, к новому году вам на подарки понадобится сумма в размере 50,000 тенге.

Если вы ежемесячно будете откладывать по 10,000 тенге, вам будет легче справиться с финансовой нагрузкой. Учитывайте сезонность – когда приближается осень – повышаются расходы на детей-школьников, зимой – надо «переобуть» машину.

Для родителей

Приучайте детей к финансовой дисциплине

Мы часто говорим, как жалко, что этому не учат в школе. Займитесь финансовым воспитанием ваших детей самостоятельно. Воспользуйтесь нашей инструкцией, которая поможет вам легко говорить о деньгах с детьми любого возраста.

Как правильно вести семейный бюджет

Составление и правильное ведение семейного бюджета — экономический фундамент молодой семьи. Бюджет представляет собой сводный перечень доходов и расходов за определенный период, обычно за месяц. Несколько подсказок о правильном распределении семейных финансов.

Как вести семейный бюджет?

Приняв решение начать совместную жизнь, многие предпочитают оставить решение финансовых вопросов на потом. А ведь двум взрослым людям пора задуматься о том, каким образом они будут вести семейное хозяйство, оплачивать различные счета и откладывать некоторую сумму на общие цели.

Это легко только на первый взгляд. На самом деле распределение семейного бюджета является основной причиной возникновения семейных конфликтов. Давайте разберемся, как правильно вести семейный бюджет и избежать ссор с любимым человеком.

На самом деле распределение семейного бюджета является основной причиной возникновения семейных конфликтов. Давайте разберемся, как правильно вести семейный бюджет и избежать ссор с любимым человеком.

Если одному из супругов нужно содержать другого, то никаких проблем возникнуть не должно. Как правило, деньгами распоряжается только тот, кто их зарабатывает. Второй супруг может быть своеобразным «наемным бухгалтером». Он может следить за соблюдением бюджета и принимать какие-либо решения только в сопровождении со своим партнером по браку.

Если же бизнесом занимаются оба супруга, то ситуация заметно усложняется. Кому нужно оплачивать коммунальные расходы и бытовую технику? Как сделать семейный бюджет наиболее справедливым? Существуют три модели, по которым строится семейный бюджет: независимая, солидарная и совместная. Рассмотрим их поподробнее.

Независимая модель

Каждый из членов семьи вправе распоряжаться заработанными деньгами так, как он этого захочет. Такая модель придется по душе тем, у кого доход приблизительно равноценен, кто ценит независимость или только собирается вступить в брак. Если нужно покрыть общие расходы, то семейная пара может «скинуться» на эти самые нужды. Но поскольку это происходит лишь по сложившимся обстоятельствам, а не систематически, то зачастую общие расходы покрывает тот из супругов, у которого есть деньги в данный момент.

Если нужно покрыть общие расходы, то семейная пара может «скинуться» на эти самые нужды. Но поскольку это происходит лишь по сложившимся обстоятельствам, а не систематически, то зачастую общие расходы покрывает тот из супругов, у которого есть деньги в данный момент.

Как следствие, приходится сталкиваться с обидами. Чтобы избежать семейных конфликтов, необходимо сесть «за стол переговоров», посчитать, какая сумма денег уходит каждый месяц, и разделить ее напополам. Такие же действия надо проделать и с крупными покупками. При этом платить должен тот, у кого есть деньги в данный момент. Однако, стоит учесть, что у второго партнера возникает некая «задолженность», которую он должен погасить при первой же возможности, к примеру, совершив следующий платеж за двоих.

Солидарная модель

Каждому члену семьи необходимо составить план расходов на каждый месяц и совместно их покрывать. Однако со временем может произойти так, что одного из супругов повысят в должности и его доход значительно увеличится. В этом случае, ему стоит отчислять на совместные расходы больше, чем его партнер. К примеру, если муж зарабатывает в 1,5 раза больше жены, то и на семейные расходы он должен тратить в 1,5 раза больше, чем она.

В этом случае, ему стоит отчислять на совместные расходы больше, чем его партнер. К примеру, если муж зарабатывает в 1,5 раза больше жены, то и на семейные расходы он должен тратить в 1,5 раза больше, чем она.

Применяя такую систему, все члены семьи почувствуют себя не только причастными к формированию семейного бюджета, но и, в некоторой степени, финансово независимыми людьми. Кстати, исходя из принципов солидарности, можно откладывать некоторую сумму денег на крупную покупку или на рождение ребенка. Это позволит подготовиться к взрослой и ответственной жизни.

Совместная модель

По мнению большинства молодых семей, это самая привлекательная модель. Все довольно просто: доходы супругов складываются в одну большую кучу, после чего принимается совместное решение об их трате. Важно иметь ввиду, что такая модель подразумевает остаток свободных средств у всей семьи, а не у отдельного ее члена, которые можно откладывать на дорогостоящую покупку, инвестирование или формирование резервного фонда. То есть фактически такой подход является более продуктивным, нежели ведение семейного бюджета, основываясь на потребностях, а не возможностях семьи.

То есть фактически такой подход является более продуктивным, нежели ведение семейного бюджета, основываясь на потребностях, а не возможностях семьи.

Однако у совместного семейного бюджета имеются и свои недостатки. Конечно, лучше всего, если в семье будет общим все, особенно деньги. Но со временем необходимость согласовывать со второй половинкой каждую покупку может сильно напрягать.

А потом может выясниться, что один из супругов прячет деньги от другого и отдает в семейный бюджет не всю зарплату. Часть денег будет уходить на личные развлечения, в то время как второй супруг ничего такого себе не позволяет. Не стоит забывать о том, что совместный семейный бюджет не подразумевает полного отречения от финансовой независимости.

Ведь, какая бы ни была семейная пара, у каждого человека имеются свои маленькие желания, которые хочется исполнить без участия партнера по браку. Если человека лишить личных денег, то он теряет возможность получить привычные для него удовольствия, а также удивить своего партнера приятным подарком, букетом цветов, украшением или каким-то другим сюрпризом.

Таким образом, решением данной проблемы может стать закладывание в семейный бюджет еще одной статьи расходов – на личные нужды. Т.е. в каждой семье должна быть часть денег, которой можно будет распоряжаться по личному усмотрению. Лучше всего, если личные расходы не будут превышать 20-30% всего семейного бюджета. В этом случае его эффективность заметно повысится. Но все зависит от уровня доходов и желания семейной пары.

Ошибки при ведении семейного бюджета

Рассмотрим распространенные ошибки, которые допускаются семейными парами при ведении семейного бюджета:

- Мнение о том, что беседы о деньгах – занятие не из достойных. Если финансовые проблемы оставить без обсуждения, то в результате семейная пара распадется или обанкротится;

- Решать проблемы нужно по мере их возникновения. Лучше всего, строить планы на распределение семейного бюджета как минимум на месяц. В противном случае может возникнуть нехватка денег для совершения обязательных платежей: коммунальные услуги, счета за телефон или погашение кредита;

- Отсутствие семейного «казначея».

Кто-то должен следить за выполнением семейного бюджета. В противном случае план, который был составлен очень рационально, рискует остаться невыполненным;

Кто-то должен следить за выполнением семейного бюджета. В противном случае план, который был составлен очень рационально, рискует остаться невыполненным; - В семье все финансовые решения должен принимать один человек. Даже если зарплата одного из супругов в несколько раз больше, чем у другого, то он не имеет права распоряжаться деньгами в одиночку. Всегда и во всем нужно советоваться с другим супругом;

- Не нужно откладывать деньги на личные расходы. Если следовать такому принципу, то даже самые крепкие отношения разрушатся в скором времени. Согласитесь, что очень неловко и даже унизительно просить у мужа деньги на новую сумочку или у жены на бутылку пива;

- Оформление всего имущества на одного члена семьи. Будет лучше, если капитал будет равномерно распределен между мужем и женой. В этом случае они оба будут чувствовать себя под надежной защитой и уверенными в завтрашнем дне;

- Скрывать настоящий размер зарплаты от супруга. Все тайное рано или поздно становится явным.

А когда тайна будет раскрыта, от доверия в семье не останется и следа.

А когда тайна будет раскрыта, от доверия в семье не останется и следа.

© Сергей Чашенков, BBF.RU

Бесплатные шаблоны для ведения любого бюджета в Excel

После того, как вы создали список ваших целей и начали отслеживать расходы, создайте ваш текущий бюджет, используя шаблон персонального бюджета.

Откройте шаблон персонального бюджета, добавьте сведения о вашем доходе, планируемых сбережениях и суммах расходов для каждого месяца. Этот шаблон состоит из двух страниц: панель мониторинга и бюджет.

На странице бюджета вы найдёте три раздела: доход, сбережения и расходы. Категория доходов включают в себя следующие источники дохода:

- Заработная плата

- Процентный доход

- Дивиденды

- Возмещения

- Бизнес

- Пенсия

- Другое

В следующем разделе можно указать ваши планируемые сбережения. Этот раздел может включать в себя краткосрочные или долгосрочные цели, которые вы определили ранее. Раздел содержит следующие категории, которые вы можете менять:

Раздел содержит следующие категории, которые вы можете менять:

- Фонд на случай непредвиденных обстоятельств

- Перевод на сберегательный счёт

- Пенсия

- Инвестиции

- Образование

- Другое

Последний раздел страницы персонального бюджета содержит расходы. Здесь вы найдёте различные категории и связанные с ними подкатегории. Основные категории расходов включают в себя:

- Дом (домашние расходы)

- Транспорт

- Ежедневные расходы

- Развлечения

- Здоровье

- Отпуск

Как только вы введёте значения для каждой категории доходов, сбережений и расходов, вы увидите, что итоговая сумма для каждого месяца автоматически высчитывается и отображается в нижней части каждого столбца. Кроме того, итоговые суммы высчитываются в конце каждой строки и представляют собой данные на текущий момент для каждого элемента бюджета, категории и раздела.

На другой странице вы найдёте панель мониторинга для вашего бюджета. Панель мониторинга поможет вам получить визуальное представление о состоянии и здоровье вашего бюджета, а также будет автоматически обновляться при внесении изменений в таблицу бюджета. Панель мониторинга, включённая в шаблон персонального бюджета, состоит из 4-х частей:

- Краткая сводка о возможных источниках сбережений. Эта краткая сводка поможет высчитать ваши потенциальные сбережения для каждого месяца, после того, как вы достигните текущих целей по сбережению средств. Сумма потенциальных сбережений высчитывается в результате вычитания сумм общих сбережений и общих расходов из суммы общего дохода.

- Диаграмма соотношения доходов и расходов. Эта диаграмма даёт возможность быстрого визуального просмотра разницы между вашим общими доходами и расходами для каждого месяца, что поможет вам оценить здоровье вашего бюджета.

- Круговая диаграмма соотношения между доходами, расходами и сбережениями.

Эта диаграмма демонстрирует, какую часть вашего бюджета занимают доходы, расходы и сбережения.

Эта диаграмма демонстрирует, какую часть вашего бюджета занимают доходы, расходы и сбережения.

8 причин вести личный и семейный бюджет

«Семейный бюджет — это когда вы говорите своим деньгам, куда идти,

вместо того, чтобы смотреть, куда они ушли» (Дейв Рэмси).

В поисках рецепта финансового благополучия и той самой привычки, которая выделяет состоятельных людей из общей массы граждан, многие искатели уходят в глупые крайности. Вставать в 4 утра, читать 100 страниц в день (неважно чего), отказываться от соц. сетей или развлечений, практиковать особые диеты и прочее.

Что действительно является привычкой многих обеспеченных людей, так это потребность вести свой личный или семейный бюджет.

Согласно исследованиям бизнес-школы Сколково, более 70% из числа опрошенных миллионеров списка Forbes говорят о том, что они тщательно планируют свой личный и семейный бюджет на месяц, год, а то и несколько лет.

В то же время опросы среди людей со средним и низким достатком показывают, что более половины респондентов даже не пробовали составлять список своих расходов. Они получают зарплату в начале месяца, тратят деньги на что придется, и хорошо, если к концу месяца у них остается хоть что-то.

Этот подход в корне неправильный. И неважно, каким объемом денежных ресурсов вы обладаете. Планировать свой бюджет может и должен каждый, кто стремится к финансовой стабильности. В этой статье мы докажем, что и для вас это будет полезным.

Типы личного и семейного бюджета

Для начала разберемся, что такое Бюджет. Бюджет (от старонормандского bougette — кошелек, сумка, мешок с деньгами) — смета доходов и расходов определённого субъекта (семьи, бизнеса, организации, государства и т. д.), устанавливаемая на определённый период времени, обычно на один год.

Личный и семейный бюджет, как правило, представляет собой таблицу, в которую Вы вносите свои ежемесячные доходы и расходы.

Прямо сейчас возьмите ручку и бумагу. Запишите свои доходы и расходы за месяц. У вас получится бюджет одного из трех типов.

-

Дефицитный бюджет: расходы превышают доходы. Для конкретного человека, а тем более для семьи, это плохой показатель. Вы либо едва сводите концы с концами, либо живете в кредит, наращивая долги, а не избавляясь от них. Такое обращение с финансами уж точно не ведет к процветанию в долгосрочной перспективе.

-

Сбалансированный бюджет: расходы соответствуют доходам. Это уже лучше. Ваш личный доход или суммарный заработок членов семьи полностью покрывает расходы на еду, коммунальные услуги, развлечения, покупку необходимых вещей в быту; остается на хобби и саморазвитие. Вам не приходится влезать в долги, экономить, чтобы продержаться до конца месяца. Возможно, есть некоторая сумма, которую вы откладываете, но пополнение этого запаса не носит регулярный характер.

-

Профицитный бюджет: доходы превышают расходы, остается запас свободных денег.

Такой тип семейного бюджета говорит о том, что семья крепко стоит на ногах. Получаемая отдельным человеком или всеми членами семьи сумма покрывает все статьи расходов, плюс остается ощутимый запас. Из запаса можно формировать, например, подушку безопасности на случай непредвиденных ситуаций, инвестиционный портфель, бюджет на образование или покупку недвижимости.

Такой тип семейного бюджета говорит о том, что семья крепко стоит на ногах. Получаемая отдельным человеком или всеми членами семьи сумма покрывает все статьи расходов, плюс остается ощутимый запас. Из запаса можно формировать, например, подушку безопасности на случай непредвиденных ситуаций, инвестиционный портфель, бюджет на образование или покупку недвижимости.

На первый взгляд всё просто. Записывай свои доходы, подсчитывай траты, исключая лишнее, не принимай эмоциональные решения, планируй покупки, откладывай 10%, а лучше 20%, и финансовая ситуация постепенно наладится (по крайней мере, вероятность позитивных изменений возрастет в разы).

Но тут мы возвращаемся к результатам опроса. Многие просто не видят смысла вести бюджет. Прожить бы как-нибудь, да накопить на нужные покупки. Если вы тоже ловите себя на такой банальной мысли, то давайте рассмотрим главные причины следить за своими финансами.

Причины вести личный и семейный бюджет

Изучив опыт множества благополучных в финансовом плане семей, успешных бизнесменов и инвесторов, можно однозначно выделить 8 причин вести личный и семейный бюджет.

1. Навести порядок в своих финансах

Каждодневные траты — вещь непредсказуемая для тех, кто не ведет тщательный подсчет расходов. Просто непонятно, куда уходят деньги, ведь крупных приобретений в этом месяце не было. Вы и не заметили, как на всякую мелочь, купленную в эмоциональном порыве, уходит немалая часть общей суммы.

Идеальным решением такой проблемы будет запись расходов по категориям. Например, еда, транспорт, одежда, отдых, коммунальные расходы, платежи по кредитам. Записывая каждую трату в свою категорию, вы легко будете находить слабые места, причины утечки финансов, сможете отрегулировать свой личный бюджет, либо бюджет семьи.

Если вам неудобно записывать все это ручкой на бумаге, то к вашим услугам множество мобильных приложений, компьютерных программ, просто Excel в конце концов (в нем даже есть отдельные команды по планированию бюджета).

Кроме того, сегодня приложения известных банков и платежных систем имеют встроенные интерфейсы контроля расходов, показывающие те же самые категории затрат. Вам не придется ничего записывать. Совершенная при помощи электронного платежа покупка автоматически отправится в нужную категорию.

Вам не придется ничего записывать. Совершенная при помощи электронного платежа покупка автоматически отправится в нужную категорию.

2. Сформировать финансовые цели

Мы всегда хотим что-то купить. Но не всегда покупаем. Иногда мы останавливаемся в самом начале пути, порой — в шаге от результата. Одного желания недостаточно. Нужна цель: если хорошо представлять, что, как и когда вы сделаете, шансы на успех резко возрастают.

Представьте, что вы решили накопить на автомобиль. Как думаете, что будет более эффективным?

Вариант А:

-

по мере своих возможностей откладывать произвольные суммы,

-

экономить, лишая себя или членов семьи привычных вещей,

-

надеяться на повышение зарплаты.

Вариант Б:

-

внимательно просмотреть свои расходы по семейному или личному бюджету;

-

выяснить, какие статьи расходов и на какие суммы можно урезать, чтобы полученная сумма каждый месяц приближала вас к цели;

-

рассчитать время, которое уйдет на сбор нужной суммы при текущих доходах и расходах;

-

утвердить решение с покупкой именно этой машины, либо, исходя из результатов произведенного расчета, выбрать вариант дешевле/дороже.

Вариант Б выглядит привлекательнее. Он позволяет лучше понимать, контролировать и прогнозировать ситуацию. Он, вероятно, защитит от крайностей вроде перехода на хлеб и воду или похода по ресторанам каждую пятницу. Не даст испытать стресс от нереалистичных ожиданий. И главное — такой подход позволит быстро осмыслить любые перемены и скорректировать план.

3. Выработать дисциплину в обращении с деньгами

Брюс Ли говорил: «Дисциплина — это не ограничение свободы. Это отсечение всего лишнего». Цитата применима к самым разным сферам жизни, в том числе, к личным и семейным финансам.

Это вовсе не значит, что вы должны отсечь от себя все возможное, питаться одной крупой с солью, запивая водопроводной водой. Грамотное обращение с деньгами не противоречит нормальному вкусному питанию, активному отдыху, развлечениям. Тут дело в другом.

Множество покупок вы делаете на эмоциях. Часто необходимость приобретения вам внушила реклама.

Да, конечно, нужно купить новый Айфон. Плевать, что это съедает весь месячный бюджет семьи, можно же в кредит.

Плевать, что это съедает весь месячный бюджет семьи, можно же в кредит.

Примерно такие мысли посещают тех, кто не дисциплинирован в своих тратах. Заставить себя перестать реагировать на эмоциональные порывы, рекламу, навязчивые предложения и глупые хотелки — дело непростое.

Возможно, поначалу придется бить себя по рукам, видя, как покупка этой великолепной кофе-машины ну совершенно не вписывается в намеченный семейный бюджет, рушит весь план на текущий месяц.

Однако со временем выработается крепкий навык сопоставлять покупки с запланированным бюджетом и не делать глупостей. Овладев им в совершенстве, вы будете следовать бюджетному плану интуитивно. И вот тогда в ваш бюджет легко впишутся те вещи, которые раньше уничтожили бы его.

Кроме того, постоянное ведение бюджета — это привычка, которая со временем будет только улучшать ваше финансовое состояние. Дисциплина позволит не сворачивать с намеченного пути, поэтому увеличение накоплений будет неизбежным.

4.

Взять расходы под контроль

Взять расходы под контрольЖизнь современного человека полна трат, за которыми трудно уследить. Подписки, сервисы, абонементы, платные аккаунты, коммунальные платежи, даже смена воды в кулере. Вы, конечно, знаете, сколько тратите на то или иное по-отдельности. Но общая сумма «мелких» расходов будет наводить на мысль, что ваши деньги улетают в бездонную яму.

Тщательный анализ и подсчет потраченных сумм, будь то запись на бумаге или автоматическое сохранение статистики в приложении, — верный шаг в засыпании этой ямы. Вы быстро обнаружите, что есть лишние покупки, ненужные статьи в ежемесячных расходах, от которых без проблем можно избавится (они точно есть). Это позволит сэкономить немало средств.

5. Избавиться от долгов

Даже далекие от финансового планирования люди понимают, что, наращивая долги, никак не прийти к финансовому процветанию. Но бытовая рутина мешает снять с себя эти оковы. Она заставляет брать новые кредиты, чтобы покрыть старые обязательства. Если мы хотим найти выход, вспомним предыдущие пункты и выстроим следующий порядок действий.

Если мы хотим найти выход, вспомним предыдущие пункты и выстроим следующий порядок действий.

-

Внесем в семейный бюджет погашение кредита как основную финансовую цель.

-

Откажемся от формирования подушки безопасности до полного погашения кредита.

-

На основе данных по месячным расходам выясним, есть ли возможность платить больше назначенной ежемесячной суммы. Так, отказавшись от ненужных трат, через какое-то время мы сможем прийти к досрочному погашению кредита. А это уже экономия на процентах.

-

Раз и навсегда решаем не брать кредиты, не занимать деньги без крайней необходимости.

Даже если досрочное погашение не реализуется, финансовая дисциплина и контроль расходов с расчетом на долговые обязательства помогут выплатить висящий на вас долг.

6. Сохранить и приумножить капитал

Начав с малого, вы постепенно заметите, что кубышка полнеет. Или, например, у вас уже имеется значительный капитал, и вы хотите, чтобы деньги не уходили впустую, а работали с максимальной пользой. Конечно же, планирование бюджета придет на помощь.

Или, например, у вас уже имеется значительный капитал, и вы хотите, чтобы деньги не уходили впустую, а работали с максимальной пользой. Конечно же, планирование бюджета придет на помощь.

Вместо того, чтобы бездумно тратить деньги на роскошные вещи и предметы далеко не первой необходимости, вы сможете четко анализировать, сколько вам нужно на жизнь в этом месяце, а сколько в следующем. Это, в свою очередь, позволит более уверенно пользоваться финансовыми инструментами.

Само инвестирование перестанет быть нервным делом, в котором от успеха предприятия зависит комфортная жизнь. Вы будете четко видеть, какими суммами из личного или семейного бюджета можно без ущерба пополнять инвестиционный портфель.

С оглядкой на эти суммы вы будете распределять инвестиции по разным направлениям, чтобы в случае неудачных вложений удар от одной потери был практически неощутимым. Так, шаг за шагом вы приумножаете свой капитал. Это уже не погоня за прибылью, а спокойное и обдуманное управление капиталом.

7. Сплотить семью

Не всё в семейных отношениях решают деньги, однако глупо отрицать, что причиной многих скандалов и даже разводов является денежный вопрос. Бытовые проблемы, долги одного из членов семьи, нехватка необходимых товаров и продуктов под конец месяца. Все это дамокловым мечом будет висеть над семейным благополучием.

Таблетки для решения всех проблем семейного бюджета нет. Однако есть надежный способ предотвращения таких ситуаций, и, если уж они случились, то плавного выхода из них. Этим инструментом является планирование семейного бюджета.

Ведение бюджета избавит от чувства неопределенности, придаст уверенности в завтрашнем дне. У семей могут быть разные понятия о нормальных доходах/расходах, но когда вы уверены в себе и своем спутнике(спутнице) жизни, знаете, что сможете дать детям все нужное, позаботиться о родителях, конфликтов на почве денег больше не возникнет.

8. Достичь финансовой свободы

Как человек с целями и мотивацией к росту, вы вряд ли оставите лежать все ваши средства мертвым грузом. Разумеется, вы решите инвестировать (лучше всего вкладывать в то, в чем разбираетесь). Так у вас появится стабильный пассивный доход, который позволит наслаждаться жизнью, путешествовать, исполнять все желания, не заботясь о регулировании денежного потока.

Это и есть настоящая финансовая свобода: у вас есть несколько источников высокого дохода, и вы не думаете, хватит ли денег на путешествие, регулярные ужины в лучших ресторанах, полеты бизнес-классом. Эти траты не будут оставлять осадок дороговизны, ведь поток средств не заканчивается.

Это не все причины начать вести личный или семейный бюджет, но восьми пунктов достаточно, чтобы показать вам, насколько полезно это решение. Решились? Круто! Когда что-то пойдет не так и появится соблазн все бросить, просто напомните себе, для чего все затевалось — ради финансовой свободы!

Умение жить по средствам и планировать завтрашний день с учетом предыдущего еще никому не навредило. Это явно не то решение, о котором вы будете жалеть. Начать подсчет своих расходов и планирование бюджета лично для себя или для всей семьи никогда не поздно. Точка отсчета в финансовых возможностях тут не имеет решающего значения.

Изменив подход к своим деньгам, вы измените и мышление. Появится уверенность в завтрашнем дне, свобода в решениях, творческих идеях.

Попробуйте начать с простого подсчета трат по категориям, постепенно наращивая финансовую дисциплину и собирая капитал из освободившихся средств. Путь к финансовой свободе открывается при системном подходе, грамотном распределении средств, длительной работе над собой

Как организовать семейный бюджет, если у вас ипотека — Ипотека

Чаще всего слово «ипотека» несет на себе не столько финансовый груз, сколько психологический.

Но вам стоит лишь проанализировать и немного скорректировать свои «финансовые привычки» — страхи исчезнут, чувство стабильности вернется, а радость от покупки собственного жилья останется навсегда.

Оцените свой ежемесячный доход до подачи заявки на ипотеку

Позаботиться о планировании своего бюджета нужно не после, а до покупки недвижимости в ипотеку. От этого зависит и то, одобрят вам ипотечный кредит или нет, и ваше качество жизни после получения ипотеки.

Ведь помимо оплаты кредита, вам необходимы средства на питание, оплату ЖКХ, содержание неработающих членов семьи, налоги и т.д.

Быстро рассчитать платеж по ипотеке можно на калькуляторе ДомКлик

Если вы понимаете, что выплата ипотечного кредита будет вам в сильную тягость, есть вариант пересмотреть параметры кредита: посмотреть жилье подешевле, уменьшить запрашиваемую сумму, увеличить размер первоначального взноса или срок самой ипотеки — чем больше срок, тем меньше размер ежемесячного платежа.

Полезные советы и рекомендации читайте в статье «Как накопить на первоначальный взнос по ипотеке»

Поймите, зачем вам это нужно

Осознанность — ключ к эффективности во всем. При формально-дежурном подходе вы только потеряете время на ежедневное заполнение бесконечных граф. Планирование семейного бюджета — дело индивидуальное. Четко определите для себя: зачем вам это надо.

Досрочно погасить ипотеку, продолжить вести привычный образ жизни или что-то еще? Только так это принесет пользу, а не превратится в нудную и бестолковую «повинность».

Строго фиксируйте свои доходы и расходы

Для этого существует масса удобных онлайн-сервисов. Кто-то привык заполнять таблички в Exel, кому-то вообще проще вести записи в отдельных блокнотах от руки. Поначалу это может показаться утомительным занятием, но очень скоро станет «автоматическим» действием, которое в перспективе только облегчит вам жизнь.

В первую очередь, это очень поможет в понимании, куда порой «утекают» деньги. Мелкие траты и небольшие стихийные покупки зачастую «съедают» львиную часть бюджета, при этом оставаясь абсолютно невидимыми. Фиксируйте все — от «кофе с собой» до такси от магазина до дома в непогоду.

Анализируйте и планируйте

Механическая фиксация доходов/расходов абсолютно бесполезна без дальнейшего анализа. Это только первый подготовительный шаг, отвечающий на вопрос «что мы имеем». На вопрос «как оптимизировать» поможет ответить только анализ с последующим планированием.

Не «консервируйте» процесс, адаптируйте его. Планирование семейного бюджета — это постоянная динамика: у вас могут появиться дополнительные источники дохода, интересные инвестиционные предложения, родиться ребенок и многое другое. Будьте гибкими, ведь планирование — это еще и творчество.

Помните о редких, но регулярных расходах

Если у вас страховка за автомобиль или ежегодная плата по ипотечной страховке, не откладывайте это «на потом». Делите сумму выплаты на количество месяцев от одной до другой, и стабильно откладывайте каждый месяц деньги на покрытие этой статьи расходов.

Ставьте краткосрочные и долгосрочные цели

Копить просто так — это не работает. Если вы ставите в конце определенную цель, например, «досрочно выплатить ипотеку к определенному сроку», то попробуйте разбить процесс на этапы в виде краткосрочных задач: «сэкономить в месяц определенную сумму» и т.д.

Откройте сберегательный счет

А лучше, следуя правилу «не храните все яйца в одной корзине», не один. Это может быть депозитный счет, с которого невозможно снять наличные в любой момент. Попробуйте откладывать 10% от суммы вашего ежемесячного дохода. Только делать это нужно сразу же после поступления денег, иначе к концу месяца может случиться, что откладывать будет нечего.

Введите правило в привычку, и очень скоро вы перестанете рассчитывать на эти деньги в режиме «повседневной жизни». Осознание, что у вас при любой форс-мажорной ситуации есть «финансовый парашют» позволит с большим оптимизмом и спокойствием смотреть в будущее.

Рекомендации по решению форс-мажорных ситуаций читайте в статье «Не могу платить по ипотеке. Что делать?»

Не забывайте вовремя оплачивать счета

Да, звучит банально, но происходит часто. Если у вас есть дополнительные кредиты, распечатайте графики и повесьте их на видное место, ставьте «напоминалки» в мобильном телефоне. То же самое касается оплаты коммунальных счетов и т.д. Забудете заплатить вовремя — потом придется платить больше. Соответственно, и денег на текущие расходы останется меньше.

Старайтесь планировать ежедневный бюджет

Вычтите из ежемесячного бюджета основные, крупные статьи расходов (налоги, еда, транспорт, сберегательные счета, кредиты и т.д.), остаток поделите на количество дней в месяц. Итог — то, что вы можете произвольно тратить в день. Сегодня — вышли за пределы суммы, завтра — постарайтесь быть экономнее.

Планируйте крупные траты

Импульсивные траты, конечно, допустимы, но это не должно касаться крупных сумм. Имея в запасе время, всегда можно сравнить предложения, оценить их плюсы и минусы, найти наиболее выгодные варианты. К тому же, первый импульс «хочу» может быстро пройти, и вы поймете, что эта вещь вам абсолютно не нужна.

Разумно разделяйте «потребности» и «желания»

Потребности — это необходимость. Не экономьте на качестве еды, медицинских услугах — переплачивать за это придется в разы дороже. Желания — это то, что нас радует и облегчает нашу жизнь, например, покупка последней модели телефона или заказ пиццы на дом. Необходимости нет, но так приятно. Отказывать себе в их реализации ни в коем случае нельзя. Баловать себя не просто нужно, а необходимо.

Это ведь и дополнительная мотивация к повышению качества жизни, и психологический комфорт. Постоянно отказывая себе в ежедневных радостях, вы не сэкономите, а заработаете нервный срыв, хроническую усталость и депрессию.

Здесь также следует проявить осознанность и понять, что вас действительно радует и вдохновляет, а что — слепое следование моде и бесполезная трата денег: что в практическом, что в психологическом смысле. Нужно учиться жертвовать чем-то малым, особенно если на горизонте у вас глобальные цели.

Составляйте список покупок

Гарантированно, большой процент ваших покупок отправляется в мусорную корзину неиспользованным. Особенно это касается покупки еды. Отправляйтесь в супермаркет с готовым списком. Так вы потратите и меньше времени, и денег.

Следите за скидками

Можно завести отдельный почтовый ящик, на который вам будут приходить специальные предложения, промокоды и информация о скидках в магазинах. Также есть множество сервисов для мобильных телефонов, регулярно рассылающих актуальную информацию о наиболее выгодных и крупных скидках.

Сохраняйте чувство реальности

Не обещайте себе стать за месяц «суперменом» в планировании семейного бюджета, иначе горьких разочарований не избежать. Осваивайте искусство маленьких шагов и не бойтесь ошибок, их не совершают только те, кто ничего не делает. Главное — уметь на них учиться.

Составление бюджета 101: Как распределять деньги

Если я получаю домашнюю зарплату, скажем, 2000 долларов в месяц, как я могу платить за жилье, еду, страховку, медицинское обслуживание, погашение долга и развлечения, не исчерпывая денег? Это много, чтобы покрыть ограниченную сумму, и это игра с нулевой суммой.

Ответ — составить бюджет.

Что такое бюджет? Бюджет — это план на каждый доллар, который у вас есть. Это не волшебство, но это большая финансовая свобода и жизнь с меньшим стрессом. Вот как его настроить.

Как распределять деньги

Рассчитайте свой ежемесячный доход, выберите метод составления бюджета и следите за своими успехами.

Попробуйте правило 50/30/20 в качестве простой основы бюджетирования.

Позвольте до 50% вашего дохода на нужды.

Оставляйте 30% дохода на нужды.

Посвятите 20% своего дохода сбережениям и выплате долгов.

Разберитесь в процессе составления бюджета

Определите свой доход после уплаты налогов

Если вы получаете регулярную зарплату, вероятно, сумма, которую вы получаете, и есть, но если у вас есть автоматические вычеты для 401 (k) , сбережения и страхование здоровья и жизни, добавьте их обратно, чтобы получить истинное представление о своих сбережениях и расходах.Если у вас есть другие виды дохода — возможно, вы зарабатываете деньги на побочных сделках — вычтите все, что его снижает, например налоги и деловые расходы.

Выберите план составления бюджета

Отслеживайте свой прогресс

Автоматизируйте свои сбережения

Максимально автоматизируйте, чтобы деньги, выделенные на конкретную цель, доходили до вас с минимальными усилиями с вашей стороны. Партнер по подотчетности или онлайн-группа поддержки могут помочь, так что вы будете нести ответственность за решения, которые уносят бюджет.

При необходимости пересмотрите свой бюджет

Ваши доходы, расходы и приоритеты со временем изменятся. Соответственно скорректируйте свой бюджет, но всегда имейте его.

Перед формированием бюджета

Быстрое отслеживание всех ваших расходов, чтобы понять ваши тенденции и выявить возможности для экономии денег.

Часто задаваемые вопросыКак сделать бюджетную таблицу?

Начните с определения вашего конечного (чистого) дохода, а затем проверьте свои текущие расходы.Наконец, примените бюджетные принципы 50/30/20: 50% на нужды, 30% на нужды и 20% на сбережения и погашение долгов.

Как вы ведете бюджет?

Ключом к ведению бюджета является регулярное отслеживание ваших расходов, чтобы вы могли получить точное представление о том, куда идут ваши деньги и куда вы хотите их направить. Вот как начать: 1. Проверьте выписки из своего счета. 2. Распределите свои расходы по категориям. 3. Следите за последовательным отслеживанием. 4. Изучите другие варианты.5. Определите место для изменений. Бесплатные электронные таблицы и шаблоны в Интернете могут упростить составление бюджета.

Как рассчитать бюджет?

Начните с финансовой самооценки. Как только вы поймете, где вы стоите и чего надеетесь достичь, выберите систему составления бюджета, которая подойдет вам. Мы рекомендуем систему 50/30/20, которая разделяет ваш доход на три основные категории: 50% идет на предметы первой необходимости, 30% на нужды и 20% на сбережения и погашение долгов.

Попробуйте простой план составления бюджета

Мы рекомендуем популярный бюджет 50/30/20, чтобы максимизировать ваши деньги.В нем вы тратите примерно 50% долларов после уплаты налогов на предметы первой необходимости, не более 30% на потребности и не менее 20% на сбережения и погашение долгов.

Нам нравится простота этого плана. В долгосрочной перспективе тот, кто следует этим рекомендациям, будет иметь управляемый долг, возможность время от времени развлекаться, а также сбережения для оплаты нерегулярных или непредвиденных расходов и комфортного выхода на пенсию.

Узнайте, как этот подход к составлению бюджета применим к вашим деньгам.

Сбережения и погашение долгов

$ 0

Знаете ли вы, какие категории «хотите»?

Отслеживайте тенденции ежемесячных расходов, чтобы разбить свои потребности и желания.

Разрешите до 50% вашего дохода на нужды

Ваши потребности — около 50% вашего дохода после уплаты налогов — должны включать:

Минимальные выплаты по кредиту. Все, что выходит за рамки минимума, попадает в категорию сбережений и погашения долга.

Уход за детьми или другие расходы, необходимые для работы.

Если ваши предметы первой необходимости превышают отметку в 50%, возможно, вам придется на некоторое время потратить часть бюджета на «нужды».Это не конец света, но вам придется скорректировать свои расходы.

Оставляйте 30% своего дохода на нужды

Отделение желаний от потребностей может быть трудным. Однако в целом для жизни и работы вам необходимы потребности. Типичные желания включают обеды вне дома, подарки, путешествия и развлечения.

Решиться не всегда легко. Членство в спортзале — желание или необходимость? Как насчет органических продуктов? Решения варьируются от человека к человеку.

Если вы хотите как можно быстрее выбраться из долгов, вы можете решить, что ваши желания могут подождать, пока у вас не появятся сбережения или ваши долги не будут взяты под контроль.Но ваш бюджет не должен быть настолько аскетичным, что вы никогда не сможете купить что-нибудь просто для удовольствия.

Каждый бюджет требует как места для маневра — возможно, вы забыли о расходах, или они оказались больше, чем вы ожидали, — так и денег, которые вы имеете право тратить по своему усмотрению.

Ваш бюджет — это инструмент, который поможет вам, а не смирительная рубашка, которая навсегда лишит вас удовольствия от жизни. Если нет денег на развлечения, вы с меньшей вероятностью будете придерживаться своего бюджета — и вы будете придерживаться хорошего бюджета.

Направьте 20% своего дохода на сбережения и погашение долга

Используйте 20% своего дохода после уплаты налогов, чтобы отложить что-то на случай непредвиденных обстоятельств, отложить на будущее и погасить долг.Убедитесь, что вы думаете о более широкой финансовой картине; Это может означать, что нужно делать два шага между сбережениями и выплатой долга для достижения ваших самых насущных целей.

Приоритет № 1 — стартовый аварийный фонд.

Многие эксперты рекомендуют вам попытаться на несколько месяцев сэкономить на минимальных расходах на жизнь. Мы предлагаем вам начать с фонда на случай чрезвычайных ситуаций в размере не менее 500 долларов — этого достаточно для покрытия небольших чрезвычайных ситуаций и ремонта — и строить оттуда.

Невозможно выбраться из долга, не имея возможности избежать увеличения долга каждый раз, когда происходит что-то неожиданное.И вы будете спать лучше, зная, что у вас есть финансовая подушка.

Приоритет № 2 — найти соответствие работодателя на вашем 401 (k).

Сначала получите легкие деньги. Для большинства людей это означает учетные записи с льготным налогообложением, такие как 401 (k). Если ваш работодатель предлагает совпадение, внесите по крайней мере достаточно, чтобы получить максимум. Это бесплатные деньги.

Почему мы делаем захват работодателя более приоритетным, чем долги? Потому что у вас не будет еще одного такого большого шанса на бесплатные деньги, налоговые льготы и сложные проценты.В конечном итоге у вас будет больше шансов нарастить богатство, если вы привыкните регулярно делать долгосрочные сбережения.

Приоритет № 3 — токсичный долг.

После того, как вы нашли совпадение на 401 (k), при наличии, займитесь токсичным долгом в вашей жизни: долгом по кредитной карте с высокими процентами, личными ссудами и ссудами до зарплаты, ссудами на право собственности и выплатами арендной платы из собственных средств. Все они имеют настолько высокие процентные ставки, что в конечном итоге вам придется выплатить в два или три раза больше суммы, чем вы взяли взаймы.

Вы не можете погасить свой необеспеченный долг — кредитные карты, медицинские счета, личные ссуды — в течение пяти лет, даже при резком сокращении расходов.

Ваш неоплаченный необеспеченный долг в целом составляет половину или более вашего валового дохода.

Приоритет № 4, опять же, сбережения для выхода на пенсию.

После того, как вы избавились от токсичных долгов, следующая задача — выйти на пенсию. Стремитесь сэкономить 15% вашего валового дохода; это включает совпадение с вашей компанией, если таковое имеется. Если вы молоды, подумайте о финансировании индивидуального пенсионного счета Roth после того, как поймаете компанию. Как только вы достигнете предела взноса в IRA, вернитесь к своему 401 (k) и увеличьте свой вклад там до максимума.

Приоритет № 5, опять же, ваш фонд на случай чрезвычайных ситуаций.

Регулярные взносы могут помочь вам увеличить расходы на проживание от трех до шести месяцев. Не стоит ожидать устойчивого прогресса из-за возникновения чрезвычайных ситуаций, но, по крайней мере, вы сможете с ними справиться.

Приоритет №6 — погашение долга.

Если вы уже выплатили свой самый опасный долг, то, вероятно, останется долг по более низкой ставке, часто не облагаемый налогом (например, ваша ипотека). Вы должны решать их только после того, как получите подряд другие финансовые проблемы.

Любое пространство для маневра, которое у вас есть, исходит от денег, доступных для удовлетворения ваших потребностей, или от экономии на ваших потребностях, а не от вашего чрезвычайного фонда и пенсионных сбережений.

Поздравляем! У вас отличное положение — действительно отличное положение — если вы создали резервный фонд, выплатили токсичные долги и откладываете 15% на пенсионное яйцо. Вы выработали привычку экономить, которая дает вам огромную финансовую гибкость. Не сдавайся сейчас.

Если вы достигли этого счастливого момента, подумайте о том, чтобы сэкономить на нерегулярных расходах, которые не являются чрезвычайными ситуациями, например, на новую крышу или новую машину.Эти расходы возникнут несмотря ни на что, и лучше откладывать на них, чем брать взаймы.

СМОТРЕТЬ, ЧТОБЫ УЗНАТЬ БОЛЬШЕ О БЮДЖЕТЕ ДЛЯ ВАШИ ФИНАНСОВЫЕ ЦЕННОСТИ

NerdWallet Guide to COVID-19

Получите ответы о стимулирующих проверках, списании долгов, изменении политики поездок и управлении финансами.

Как выбрать правильную бюджетную систему

Бюджетные системы разработаны, чтобы помочь вам понять и оценить ваши отношения с деньгами.Несмотря на то, что все они преследуют общую цель, они часто используют разные тактики, чтобы помочь вам достичь ее.

Мы сузили несколько вариантов, чтобы помочь вам найти тот, который вам понравится. Используйте эти рекомендации как руководство.

Как выбрать правильную бюджетную систему

1. Определите, где вы находитесь и что вы цените

Если вы не знаете, какой путь выбрать, проведите финансовую самооценку. Ваше нынешнее финансовое состояние и цели могут дать вам ключ к разгадке. Возможно, у вас есть долги и вам нужна система, которая поможет вам сократить расходы, или вы хотите узнать, как уравновесить расходы с сохранением первоначального взноса на дом.Как только вы поймете, где вы стоите и чего надеетесь достичь, выберите вариант, который соответствует вашим потребностям.

Рассматриваемые методы составления бюджета

Начало работы: бюджет 50/30/20 Что привлекает в этой системе, так это то, что она дает вам возможность выплачивать долги, покрывать текущие расходы и откладывать на будущие расходы. Он делит ваш доход на три основные категории: 50% идет на предметы первой необходимости, 30% на нужды и 20% на сбережения и погашение долгов. Вы можете использовать его отдельно или в качестве основы для других гибких методов бюджетирования.

Ограничьте свои расходы: система конвертов Если вам нужна жесткая система, которая поможет вам сократить необоснованные траты или избежать долгов, но вы не хотите отслеживать каждую покупку, попробуйте этот подход, основанный на наличных расчетах. Вы устанавливаете лимит расходов для каждой категории расходов, такой как продукты питания, заполняете конверты выделенными деньгами и используете только эти деньги для покупок. Когда конверт опустеет, вы не сможете больше тратить деньги на эту категорию в течение месяца.

«Наш мозг устроен так, что что-то осязаемое перед вами, которое вы можете почувствовать и почувствовать, более реально, чем что-то на вашем телефоне или номер вашего банковского счета», — говорит Дэниел Чонг, сертифицированный специалист по финансовому планированию из Ирвина, Калифорния. .«Если вы не можете понять определенную категорию расходов, тогда деньги — это король».

Приложение Goodbudget основано на системе конвертов для тех, кто любит этот метод, но не хочет иметь дело с бумажными конвертами.

Увеличивайте свои сбережения: платите сначала сами Этот «обратный» бюджет, созданный для согласования ваших расходов и ценностей, ставит экономию выше немедленных расходов. С помощью этой системы вы решаете, сколько выделить из своего ежемесячного дохода для целей сбережений, таких как пенсия и чрезвычайный фонд, а затем использовать оставшуюся часть для оплаты счетов и других расходов — так что вам не придется перебирать все цифры.

Максимально используйте каждый доллар: нулевой бюджет Этот бюджет одинаково подходит как для перерасходовщиков, так и для скрупулезных планировщиков. Это упрощает отслеживание ваших расходов. Вы берете свой ежемесячный доход и сознательно используете каждый доллар — например, откладываете определенную сумму на поездку и оплачиваете коммунальные услуги и продукты — до тех пор, пока не останется ноль долларов. Но если вы не используете только наличные, как в случае с конвертной системой, вам придется регистрировать все расходы, чтобы убедиться, что вы соблюдаете бюджет. Бюджетные приложения, такие как YNAB и EveryDollar, могут помочь вам придерживаться нулевого бюджета.

Перед формированием бюджета

Быстрое отслеживание всех ваших расходов, чтобы понять ваши тенденции и выявить возможности для экономии денег.

2. Решите, сколько усилий вы готовы посвятить

Перед тем, как приступить к работе, подумайте, сколько времени и средств на обслуживание требует система бюджетирования. Некоторые предъявляют строгие требования, другие более гибкие. Например, электронные таблицы Excel и бюджет с нулевым отсчетом требуют частого и подробного отслеживания расходов.Система с оплатой в первую очередь и приложения, которые синхронизируются с вашими финансовыми счетами, не требуют особого обслуживания.

«Прежде чем приступить к работе, подумайте, сколько времени и сколько обслуживания требует система составления бюджета».

Как часто следует составлять бюджет? Нет установленных правил, так что действуйте в своем собственном темпе. Если вы уверены в своем финансовом состоянии, вам, вероятно, удастся пересмотреть свою информацию один раз в месяц или пару раз в год. Те, кто все еще не понимает, как распоряжаться своими деньгами, могут захотеть регистрироваться еженедельно или после каждой покупки, которую они совершают.

3. Сравните варианты составления бюджета вручную и в цифровом формате.

Определите, хотите ли вы использовать самостоятельный подход к составлению бюджета или обратиться за технической помощью. Программное обеспечение для личных финансов может быть удобным, если приложение или программа позволяют автоматизировать сбережения или получать доступ и обновлять информацию на ходу. Если он не вводит и не классифицирует ваши покупки автоматически или его сложно использовать, это может не принести особой пользы.

Для некоторых лучше всего подходит практический подход, например, с ручкой и бумагой.Записывание вещей поможет вам сохранить информацию и почувствовать связь со своим бюджетом. Если вам неудобно связывать свои банковские счета с электронной службой составления бюджета, физический метод тоже может избавить вас от беспокойства.

Все еще не уверены, какая бюджетная система лучше всего подходит для вас ??

Некоторые эксперты говорят, что нет необходимости следовать определенной системе составления бюджета, если вы знаете такие важные детали, как ваш доход, долги, цели и общие расходы. Если вы живете по средствам и знаете, что идете по пути к достижению своих целей, то отслеживание каждой копейки, вероятно, будет излишним, говорит Кэтрин Хоули, сертифицированный специалист по финансовому планированию из Монтерея, штат Калифорния.

«Вам не нужно знать, что ваш счет за электричество в прошлом месяце составлял ровно 83,82 доллара. Вам просто нужно знать, что вы находитесь в рамках некоторых общих параметров, и я думаю, что это действительно может быть облегчением для людей », — говорит она.

Что дальше?

10 простых способов лучше управлять своими деньгами

Умение обращаться с деньгами — это больше, чем просто сводить концы с концами. Не волнуйтесь, что вы не математик; отличные математические навыки на самом деле не нужны — вам просто нужно знать основы сложения и вычитания.

Жизнь намного проще, если у тебя хорошие финансовые навыки. То, как вы тратите деньги, влияет на ваш кредитный рейтинг и размер долга, который вы в конечном итоге несете. Если вы боретесь с проблемами управления деньгами, такими как живое соотношение зарплаты к зарплате, несмотря на то, что зарабатываете более чем достаточно денег, то вот несколько советов, которые помогут вам улучшить свои финансовые привычки.

Когда вы принимаете решение о расходах, особенно о крупной покупке, не думайте, что вы можете себе что-то позволить. Подтвердите, что вы действительно можете себе это позволить и что вы еще не вложили эти средства в другие расходы.

Это означает использование вашего бюджета и остатка на текущих и сберегательных счетах, чтобы решить, можете ли вы позволить себе покупку. Помните, что наличие денег не означает, что вы можете совершить покупку. Вы также должны учитывать счета и расходы, которые вам придется оплатить до следующего дня выплаты жалованья.

Как лучше управлять своими деньгами

- Имейте бюджет : Многие люди не составляют бюджет, потому что не хотят проходить через то, что, по их мнению, будет скучным процессом: перечислять расходы, складывать числа и следить за тем, чтобы все было согласовано.Если у вас плохо с деньгами, у вас нет места для оправдания при составлении бюджета. Если все, что нужно для того, чтобы ваши расходы были в норме, — это несколько часов работы с бюджетом каждый месяц, почему бы вам этого не сделать? Вместо того, чтобы сосредотачиваться на процессе создания бюджета, сосредоточьтесь на ценности, которую составление бюджета принесет в вашу жизнь.

- Используйте бюджет: Ваш бюджет будет бесполезен, если вы сделаете его, а затем позволите ему собирать пыль в папке, спрятанной на вашей книжной полке или картотеке. Обращайтесь к нему часто в течение месяца, чтобы помочь вам принять решение о расходах.Обновляйте его по мере оплаты счетов и других ежемесячных расходов. В любой момент времени в течение месяца вы должны иметь представление о том, сколько денег вы можете потратить, учитывая любые расходы, которые вам осталось оплатить.

- Установите для себя предел не предусмотренных в бюджете расходов : критически важной частью вашего бюджета является чистый доход или сумма денег, оставшаяся после вычитания ваших расходов из вашего дохода. Если у вас остались деньги, вы можете использовать их для развлечения и развлечения, но только до определенной суммы.На эти деньги нельзя сойти с ума, особенно если их не так много и их должно хватить на целый месяц. Прежде чем делать какие-либо крупные покупки, убедитесь, что они не помешают вашим планам.