Тарифы выпуска и обслуживания карт VISABusiness | ||||

Валюта счета | Драм РА | Доллар США | Евро | Рубли РФ |

1. Выпуск карты | ||||

1.1 Выпуск карты¹ | Бесплатно | |||

1.2 Срочный выпуск карты, доп. карты /в Ереване – в течение одного банковского дня, в регионах РА – до 5-и рабочих дней/ ² | 5 000 драмов РА | |||

1.3 Выпуск дополнительной карты3 | Бесплатно | |||

1.4 Перевыпуск утраченной карты/доп. карты, физический износ, потеря PIN кода, поврежденных карт, потеря карты |

| |||

1.5 Перевыпуск карты/доп. карты с сохранением PIN кода (после истечении срока действия карты) | Бесплатно | |||

2. Обслуживание | ||||

2.1 Годовое обслуживание карты4 | 15 000 драмов РА | |||

2.2 Годовое обслуживание доп. карты4 | 5 000 драмов РА | |||

2.3 Неснижаемый остаток | 0 | |||

3. Блокировка карты | ||||

3.1 Внесение карты в локальный STOP список | Бесплатно | |||

3.2 Внесение карты в международный STOP список (на 14 дней в одном регионе VISA) | 15 000 драмов РА | |||

3.3 Исключение карты из локального STOP списка | 1 900 драмов РА | |||

3. 4 Исключение карты из международного STOP списка 4 Исключение карты из международного STOP списка | Бесплатно | |||

4. Операции с наличными | ||||

4.1 Внесение наличных средств на карту | Бесплатно | по тарифу банка на день осуществления сделки | по тарифу банка на день осуществления сделки | |

4.2 Комиссия за пополнение карточного счета посредством безналичных внутрибанковских переводов | Бесплатно | |||

4.3 Комиссия за пополнение карточного счета посредством безналичных межбанковских переводов5 | по тарифам обслуживания расчетного счета юридических лиц и индивидуальных предпринимателей. | |||

4.4 Максимальная сумма разовой операции по снятию наличных и ежедневное ограничение сделок по обналичиванию | 2 000 000 драмов РА | |||

4.5 Максимальное количество операций по снятию наличных ежедневно | 10 | |||

4.6 Увеличение лимита ежедневного обноличивания с карты | 1 900 драмов РА — для одноразового изменения лимита | |||

4.7 Предоставление наличных средств | ||||

4.7.1 в банкоматах ЗАО «Банк ВТБ (Армения)» | 0% | |||

4.7.2 в POS терминалах ЗАО «Банк ВТБ (Армения)» | 0.69% | |||

4.7.3 в банкоматах Группы ВТБ 6 | 1%, мин. 1 000 АМД, 3 USD/Euro, 120 RUR | |||

4.7.4 в банкоматах и POS терминалах сторонних Банков7 | 1%, мин. 1 000 АМД, 3 USD/Euro, 120 RUR | |||

5. Осуществление безналичных операций по карте | ||||

5.1 Безналичные операции в | 0% | |||

5. | 3% | |||

5.3 Максимальное количество | Без ограничений | |||

5.4 Максимальная сумма | Без ограничений | |||

6. Переводы с карты на карту (также по средством банкомата) | ||||

6.1 Переводы с карты на карту в пределах РА8 | 0.3%, мин. 400 АМД, 1 USD/EUR, 50 RUB | |||

6.2 Международные переводы с карты на карту9 10 | 1.5%, мин. 500 АМД, 1 USD/EUR, 50 RUB | |||

7. SMS банкинг | ||||

7.1 Подключение услуги «SMS-банкинг» | Бесплатно | |||

7.2 Ежемесячная комиссия за услугу SMS-банкинг11 | 199 драмов РА | |||

8. Другие условия | ||||

8.1 Срок действия карты (в годах) | 5 | |||

8.2 Годовая процентная ставка на оверлимит | Процентная ставка рефинансирования, установленная ЦБ РА | |||

8.3 Предоставление выписок или справок по операциям, сделанным по карте | Согласно «Условиям и тарифам открытия и обслуживания банковских счетов юридических лиц и индивидуальных предпринимателей», действующим в ЗАО «Банк ВТБ(Армения)» | |||

8.4 Подача необоснованной заявки на оспаривание сделки, осуществленной по карте 12 | 5 900 драмов РА | |||

8.5 Предоставление доверенности со стороны Директора ЮЛ/ИП в Банке | 1 900 драмов РА | |||

Примечание: | ||||

¹ В Ереване – в течение 3-х банковских дней, в регионах РА – до 5-и банковских дней. | ||||

² В Ереване – в течение одного банковского дня, в регионах РА – до 3-х банковских дней. | ||||

3 Дополнительные карты выдаются в том типе, в каком выдана основная карта Клиента. | ||||

4 Годовая комиссия за обслуживание карты взимается в момент подписания клиентом заявки на получение Бизнес карты, далее списывается безакцептно с основного счета Клиента за каждый последующий год до конца срока действия карты и не подлежит возврату. В случае, если остаток на основном счете меньше, чем установленный пунктом 2 тариф за обслуживание, недостающая сумма списывается с других счетов Клиента в ЗАО «Банк ВТБ(Армения)» с конвертацией иностранной валюты в драмы РА по курсу ЦБ РА на день проведения операции. | ||||

5 Список банков членов группы ВТБ представлен на официальном сайте Банка | ||||

6Банки, действующие в РА и за границей. | ||||

7 При совершении операций, выполняемых через данную систему | ||||

8 Переводы с карты на карту производится по всем картам Visa. Переведенная сумма моментально становиться доступным на карте получателя (выпущеннные со стороны ВТБ Армения или других банков РА). | ||||

9 Переведенная сумма становиться доступным на карте получателья в течении 2 рабочих дней с момента отправки, в зависимости от эмитирующего Банка. Услуга не доступна для карт выпущенных банками Канады и США. | ||||

10 Комиссия за перевод взимается в момет отправки с карты, делающий перевод. | ||||

11 Включая НДС. Ежемесячная комиссия за отправку неограниченного количества SMS-сообщений о движениях по карте. | ||||

12 Комиссия взимается в тех случаях, когда в процессе рассмотрения заявки доказывается, что клиент совершил сделку самостоятельно или с нарушением правил использования карты. | ||||

Правила пользования карточкой

Что же такое банковская карточка?

Банковская платежная карточка — это универсальный платежный инструмент, являющийся ключом круглосуточного доступа к банковскому счету.

Владелец счета — это физическое лицо, заключившее с банком договор.

Держатель карты — это владелец счета, к которому привязана карта, или иное физическое лицо, уполномоченное владельцем счета пользоваться картой.

Как ее можно использовать?

ЗАО Банк ВТБ (Беларусь) выпускает дебетовые карточки международных платёжных систем Visa International и MasterCard International, которые дают возможность более чем в 220 странах мира оплачивать товары и услуги без комиссии, в т.ч. в сети Интернет, а также получать наличные деньги. При этом в банкоматах банка группы ВТБ в странах СНГ комиссия не взимается.

Дебетовую карточку ЗАО Банк ВТБ (Беларусь) можно использовать не только для расчетов, но и для накопления.

Накопительная карточка — это альтернатива традиционному вкладу с дополнительными возможностями:

- доступ к своим средствам в режиме 24/7, а также безопасное хранение;

- гарантированный доход, досрочное расторжение без потери процентов;

- не требуется декларировать денежные средства при выезде с карточкой за границу.

При нехватке собственных средств можно воспользоваться установленным на карточку лимитом овердрафта (максимальный размер кредита, который предоставляет Банк).

Овердрафтный кредит — это многократно возобновляемый кредит (с учетом раннее погашенной суммы кредита), который предоставляется при недостатке или отсутствии денежных средств на вашем счете. Проценты за пользование овердрафтом начисляются в конце месяца только на ту сумму кредита, которой Вы воспользовались (а не на всю сумму лимита овердрафта) и за фактическое время пользования. Погашение овердрафта происходит автоматически и без ограничений при зачислении денежных средств на счет.

Погашение овердрафта происходит автоматически и без ограничений при зачислении денежных средств на счет.

Соблюдайте рекомендации по безопасному использованию банковских платежных карточек.

- Сразу же подпишите вашу карточку после ее получения в банке. Это снизит риск использования банковской карточки без вашего согласия в случае ее утраты.

- Храните карточку в безопасном месте, не передавайте ее третьим лицам.

- Предохраняйте карточку от механических повреждений, воздействия прямых солнечных лучей и электромагнитных полей.

- Никогда ни при каких обстоятельствах не сообщайте Ваши персональные данные или информацию о банковской платежной карточке (счете) через открытые источники сети Интернет или при разговоре по телефону, например, ПИН-код, реквизиты банковской карточки, логин и пароль к системам «Интернет-банк» и «М-банкинг», сеансовые пароли для подтверждения операций, персональные данные и т.д.

- Не храните ПИН-код с карточкой.

- Подключите услугу SMS-информирование, которая позволит контролировать состояние счета в режиме реального времени.

- Мгновенно проверить остаток по вашей карточке можно также посредством услуги «USSD-баланс», для этого с мобильного телефона нужно набрать: *130*1*1*XXXX#вызов, где XXXX – последние четыре цифры номера Вашей карточки.

- Установите подходящий вам лимит снятия наличных денег по банковской карточке.

Более подробно с рекомендациями по безопасному использованию банковских платежных карточек можно ознакомиться здесь.

Если вы потеряли карточку или при возникновении подозрения на несанкционированное использование вашей карточки немедленно сообщите об этом в банк по телефонам +375 (17) 309 15 15, +375 (29) 309 15 15, +375 (33) 309 15 15. Ваша карточка будет сразу же заблокирована.

Если вы ввели неверный ПИН-код четыре раза подряд, ваша карточка автоматически блокируется. Для разблокировки вам необходимо обратиться по вышеуказанным телефонам банка.

В случае если вы забыли/утеряли ПИН-код, то перевыпуск карточки не потребуется. Достаточно обратиться по телефонам и после проведения банком соответствующей идентификации новый ПИН-код будет автоматически сгенерирован и отправлен на номер вашего мобильного телефона.

Требуйте проведения операций с банковской карточкой только в вашем присутствии. Не расписывайтесь на карт-чеке, не проверив сумму. Сохраняйте карт-чеки до момента выверки с выпиской, а также по не успешным операциям. Это поможет вам в случае необходимости досрочно разблокировать неправомерно заблокированную на счете сумму. В случае отказа от покупки/услуги после ее оплаты карточкой необходимо получить чек отмены либо уничтожить чек продавца.

Лучше всего пользоваться банкоматами, расположенными в офисах банков или в крупных торговых центрах. Перед использованием банкомата внимательно осмотрите его. В случае если клавиатура или место для приема карточек банкомата оборудованы дополнительными устройствами, не соответствующими его конструкции, воздержитесь от использования банковской карточки в данном банкомате.

Для оплаты покупок в сети Интернет используйте отдельную банковскую карточку с предельным лимитом. Не используйте ПИН-код при заказе товаров и услуг через сеть Интернет, а также по телефону/факсу. Рекомендуется совершать покупки только со своего компьютера. Установите антивирусное программное обеспечение и регулярно производите его обновление.

Чтобы сделать покупки в сети Интернет более безопасными используйте сайты, поддерживающие технологию 3D-Secure: с логотипом Verified by Visa — для карточек Visa и MasterCard SecureCode — для карточек MasterCard. Все карточки ЗАО Банк ВТБ (Беларусь) автоматически поддерживают технологию 3D-Secure.

Mastercard Standard « НИКО-БАНК, Оренбург НИКО-БАНК, Оренбург

Mastercard Standard

Mastercard Standard – классическая пластиковая карта со «стандартными» возможностями. Приобретая данную карту, Вы получаете оптимальный по стоимости и набору предоставляемых услуг современный инструмент доступа к банковскому счету.

Основные возможности и достоинства карт Mastercard Standard:

• Удобство при поездке за границу.

Больше нет необходимости декларировать вывозимые средства! При получении наличных или оплате покупок за границей по банковской карте конвертация осуществляется автоматически по более выгодному, чем в обменных кассах, курсу.

∙ Широкая инфраструктура обслуживания карт. Карты обслуживаются БЕЗ комиссии в инфраструктуре ПАО «НИКО-БАНК», банков-партнеров АО «БАНК ОРЕНБУРГ», Банк ГПБ (АО), Банк ВТБ (ПАО) (в т.ч. ВТБ Банк Москвы), ПАО «Совкомбанк» и в инфраструктуре Mastercard по всему миру (при получении наличных взимается комиссия в соответствии с Тарифами Банка).

• Удобство совершения безналичной оплаты.

Карта эмбоссированная, что позволяет проводить операции как с помощью механических устройств, так и с помощью электронных терминалов в торговых точках. Также возможна оплата покупок с помощью карты в Интернет-магазинах, бронирование гостиниц и аренда автомобилей. Во многих торгово-сервисных предприятиях при расчете картой предоставляются скидки!

ПАО «НИКО-БАНК» предлагает Вам микропроцессорные банковские карты Mastercard Standard:

Микропроцессорная карта обладает максимально возможной степенью защиты, существующей в мире в настоящее время. Чип является технологически сложным устройством и подделать его практически невозможно. Кроме того, чип не так подвержен механическим повреждениям, как магнитная полоса, и это увеличивает срок действия банковской карты.

Наличие на карте одновременно с микропроцессором магнитной полосы позволяет использовать карту и в терминалах, не поддерживающих функцию приема микропроцессорных карт.

Международную банковскую карту ПАО «НИКО-БАНК» можно заказать в офисах Банка. Стандартный срок изготовления – 10 рабочих дней с момента получения заявления от клиента.

Приобретая нашу карту, Вы получаете не только новую услугу Банка, предоставляющую возможность обслуживания практически в любой стране мира, но и индивидуальный подход в обслуживании, консультации по всем интересующим вопросам, а также иным аспектам использования карт.

Какая карта ВТБ лучше для поездки заграницу visa или mastercard?

Поездки за границу для современного человека стали привычным делом. Это может быть увлекательное путешествие или рабочая командировка. В обоих случаях верным спутником будет пластиковая карта от банка ВТБ. Она позволяет проводить транзакции и обналичивать деньги в любой точке мира. Если у вас еще нет карты ВТБ, то получить ее можно в отделении ВТБ. Менеджер банка предложит выбрать платежную систему Mastercard или Visa. Какой из них стоит отдать предпочтение, можно узнать в этой статье.

Особенности расчетов картой ВТБ за рубежом

На мировом рынке сегодня действуют две платежные системы: Visa и Mastercard. ВТБ, который является членом системы, осуществляет с ними финансовые операции в долларах США и евро соответственно. Поэтому пластик нужно выбирать исходя из того, в какую страну планируется путешествие.

Конвертация

Если валюта пластика будет соответствовать валюте страны, то операция конвертации будет всего одна, если же нет — две. Двойная конвертация происходит тогда, когда валюта расчетов отличается от валюты основного счета и от валюты страны. При каждом обмене средств держатель пластика теряет часть своих сбережений.

Например, при совершении расчетов в США предпочтительно рассчитываться долларами. Но если к карте MasterCard привязан только рублевый счет, то сначала платежная система обменивает доллары на евро, а затем евро на рубли. И только уже после этого ВТБ позволяет произвести транзакцию и сумма покупки списывается.

Если расплачиваться пластиком ВТБ в Турции или Тайланде в национальной валюте, то двойной конвертации также не избежать. Однако оплачивать покупки пластиком ВТБ все равно будет выгоднее, чем пользоваться обменниками.

Курс

При обмене валюты операция происходит с учетом курса платежной системы, а также курса банка ВТБ. Узнать процент комиссии ВТБ можно в офисе или же на официальном сайте финансовой организации. Курс Виза является также открытым. А вот комиссию Мастеркард можно узнать только после осуществления транзакции.

Курс Виза является также открытым. А вот комиссию Мастеркард можно узнать только после осуществления транзакции.

Особенности Visa и MasterCard

Данные международные платежные системы являются самыми популярными в мире. Поэтому клиенты ВТБ иногда затрудняются в выборе пластиковой карты. Помочь в решении этого вопроса не всегда способен и менеджер ВТБ, ведь выгода расчетных операций зависит от практического применения пластика.

Visa

Виза была основана в США в 1958 году, поэтому ее основной валютой является американский доллар. Сегодня Виза популярна в более 200 странах мира. Количество пластиковых карт составляет 30% от общего количества карт. Система позволяет проводить расчеты как в жизни, так и в режиме онлайн.

MasterCard

Главный офис Мастеркард также находится в США, но несмотря на это ее основной валютой является евро. Мастеркард популярна в 210 странах мира. Но при этом по охвату она немного уступает Виза. Так, количество пластиковых карт с ее логотипом составляет 16%. Тем не менее проблемы с транзакциями за границей не возникают.

Отличия

Виза и Мастеркард практически не имеют отличий в потребительском плане, поэтому проводить расчеты за рубежом будет удобно и той, и той картой от ВТБ. Тем не менее они немного разные.

| Платежная система | VISA | MasterCard |

|---|---|---|

| Валюта | Доллары США | Евро |

| Страны, в которых выгодно совершать расчеты | Южная и Северная Америка, Юго-Восточная Азия. | Европа и страны Европейского Союза, Африка. |

| Количество пластиковых карт | 30% от мирового количества. | 16% от мирового количества. |

| Охват стран | 200 | 210 |

| Разнообразие карт | Электронные, стандартные и премиальные продукты. | Электронные, стандартные и премиальные продукты. |

| Популярность в России | 80 банков, которые являются партнерами. | 100 банков, которые являются партнерами. |

| Уровень безопасности | Безопасность обеспечивает сервис Visa Money Transfer. | Безопасность обеспечивает сервис Mastercard MoneySend. |

| Специальные предложения | Имеет более 50 партнеров по всему миру, которые предоставляют держателям карт ВТБ скидки от 5% до 10%. Также они проводят регулярные акции. | Есть специальная программа Mastercard Rewards. При использовании пластика от ВТБ держатель получает бонусы, которые можно обменять на подарки. |

Практические советы по использованию карт ВТБ в других странах

Планируя путешествие в другую страну необходимо быть готовым к дополнительным тратам. Конвертация составляет большую часть неожиданных затрат. Она возникает при отличии валюты счета от валюты транзакции. Количество и, соответственно, стоимость конвертации варьируется и от того, какой валютой оперирует ВТБ при совершении транзакций с интернациональными системами. Если валюты не совпадают, то происходит еще одна операция по обмену. Таким образом, владелец карты ВТБ переплачивает дважды, а также оплачивает дополнительную комиссию. Чтобы сэкономить на конвертации необходимо придерживаться следующих рекомендаций:

- заранее ознакомьтесь с актуальным курсом;

- обязательно берите с собой живые деньги в национальной валюте той страны, в которую отправляетесь;

- иногда намного выгоднее обменять валюту в России чем на месте прибытия.

Вторая статья расходов — это внушительная комиссия при снятии наличных в зарубежных банкоматах. Так, помимо процента от суммы снятия, дополнительно взимается фиксированная комиссия либо минимальная сумма комиссии. Таким образом, держатель пластика теряет достаточно крупную сумму, которую мог бы потратить на совершенно иные цели. Чтобы этого избежать, нужно по возможности расплачиваться картой, а не наличными средствами.

Банковские карты от ВТБ могут быть привязаны к Виза и Мастеркард..png) При использовании карты в России существенных отличий между ними нет, но вот вне РФ они могут проявиться. Выбирать карту ВТБ стоит, ориентируясь на ту валюту, в которой планируется проведение основных транзакций. Если это доллары, выбирать стоит Виза, если евро — Мастеркард.

При использовании карты в России существенных отличий между ними нет, но вот вне РФ они могут проявиться. Выбирать карту ВТБ стоит, ориентируясь на ту валюту, в которой планируется проведение основных транзакций. Если это доллары, выбирать стоит Виза, если евро — Мастеркард.

Бизнес-карта ВТБ Банка: тарифы, снятие наличных, отзывы

Как заказать бизнес-карту в ВТБ

1

Заполните заявку в отделении банка

2

Предоставьте необходимый пакет документов

3

Получите бизнес-карту. Готово!

1

Заполните заявку в отделении банка

2

Предоставьте необходимый пакет документов

3

Получите бизнес-карту. Готово!

О банке

Банк ВТБ предлагает представителям малого, среднего и крупного бизнеса широкий спектр сервисов, в полной мере соответствующих их запросам. Одна из таких услуг — выдача корпоративных карт. С их помощью удобно оплачивать представительские и командировочные расходы, закупать товары для компании. Покупки можно совершать не только в розничных магазинах, но и в интернете. Данные платежные средства используются для оплат, пополнения счета, снятия наличных.

Общая информация о бизнес-картах ВТБ

Банк выдает предпринимателям и осуществляет обслуживание корпоративных карт платежных систем MasterCard Worldwide и Visa International. Выбор предлагается из трех категорий: Gold, Business, Platinum. Пользователь сам выбирает, в какой валюте будет открыт счет: в рублях, евро или долларах США. Чтобы ознакомиться с тарифами и комиссиями, посетите официальный сайт банка. Тарифы и условия обслуживания в Москве и других регионах могут различаться.

Срок действия платежного средства указывается на его лицевой стороне. Он составляет два года с момента выдачи. Возобновление обслуживания происходит до новой даты, если держатель карты не сообщил банку о своем намерении перестать ее использовать. Уведомить финансово-кредитную организацию об этом он должен заранее — за тридцать дней до того, как карта прекратит свое действие.

Преимущества для бизнеса

Оформляйте бизнес-карты ВТБ и пользуйтесь всеми преимуществами

Преимущества для сотрудников

- Экономия времени. Оплачивать услуги и товары можно в любое время без вывода средств со счета

- Оплата товаров и услуг за границей.

Платежные средства принимаются банкоматами во многих странах мира. Получать деньги с карты можно через банкоматы, обслуживающие MasterCard или Visa

Платежные средства принимаются банкоматами во многих странах мира. Получать деньги с карты можно через банкоматы, обслуживающие MasterCard или Visa

- Дополнительные бонусы. Платежные системы предлагают свои привилегии и скидки

- Сохранность денежных средств. Банк уделяет особое внимание надежности хранения денег на счетах клиентов. Доступ к счету предоставляется круглые сутки. При утрате платежного средства оно будет оперативно заблокировано и выпущено повторно

Банк ВТБ выпускает стандартные корпоративные карты Visa Business, MasterCard Business, Visa Gold, MasterCard Gold, Visa Platinum, MasterCard Platinum

Новая универсальная корпоративная карта — «Конструктор». Visa Business и MasterCard Business

Тарифы

| Тариф | “Название тарифа” |

|---|---|

| Название условия тарифа | Значения условий |

Какие операции осуществляются по бизнес-карте

Данный банковский продукт можно использовать в разных целях:

- получать наличные

- оплачивать командировочные, представительские расходы

- заказывать услуги и покупать товар в розничных и оптовых магазинах, в интернете для нужд организации

- вносить на счет денежные средства

- совершать иные операции, которые не запрещены российским законодательством

Заказывайте любое количество корпоративных карт. Снимайте наличные в банкоматах ВТБ и сторонних банков

Снимайте наличные в банкоматах ВТБ и сторонних банков

Устанавливайте индивидуальные лимиты по картам для сотрудников

Что делать в случае утраты или повреждения карты

Если вы потеряли карту или она была украдена, нужно незамедлительно уведомить об этом банк. Можете позвонить на горячую линию или лично посетить офис ВТБ. Также можно обратиться в другую финансово-кредитную организацию, в которой осуществляется обслуживание карт соответствующей платежной системы. После этого любые последующие операции по данному платежному средству будут приостановлены.

Если ранее утраченная карта была найдена, необходимо сообщить об этом в банк и передать ее. Если она повредилась, третьим лицам стал известен PIN-код или она была утрачена, вам выдадут новую, включая новый PIN-код. Для этого нужно передать в банк письменное заявление.

Технология 3D-Secure

Технология — гарант сохранности денег при осуществлении платежей через интернет. Защиту, значительно снижающую риск мошенничества, имеют все бизнес-карты ВТБ. Преимущества 3D-Secure:

- Безопасность. Любой ваш перевод совершается при получении вами дополнительного пароля. К нему есть доступ только у вас. Никто из третьих лиц знать его не будет

- Простота. Для авторизации не нужны никакие особые знания, все интуитивно понятно и легко, просто следуйте инструкции

- Удобство. Получайте по SMS новый пароль всегда, когда совершаете транзакцию. Зачем держать в голове лишнюю информацию, когда есть такая функция.

Особенно удобно для тех, кто часто забывает пароль. Кроме того, гарантируется дополнительная защита

Особенно удобно для тех, кто часто забывает пароль. Кроме того, гарантируется дополнительная защита

Наименование банка

| Банки-партнеры | Операции | Операции |

| Абсолютбанк | карты не выпускает | ||

| Альфа-Банк | БелВЭБ, Москва-Минск, БелСвиссБанк, Технобанк, РРБ-Банк, Идея Банк, ВТБ-Банк. | Альфа-Банк, БелВЭБ, Москва-Минск, БелСвиссБанк, Технобанк, РРБ-Банк, Идея Банк, ВТБ Банк. | Снятие наличных: прочие 2% (min 1 BYN;). Просмотр баланса: бесплатный просмотр баланса 2 раза в сутки, далее 0,5 BYN за операцию. |

| ВТБ (Беларусь) | Банки | Банки | Снятие наличных: прочие 2,5% (min 4 BYN;). Просмотр баланса: Во всех банкоматах банков партнеров 1 просмотр в месяц бесплатно, далее 1 BYN. Просмотр в банкоматах Банка ВТБ бесплатно. |

Банк Москва-Минск | БелВЭБ, | Банк Москва-Минск | Снятие наличных: ~в бел.рублях — 2%, Просмотр баланса: в устройствах Банка (каждый третий и последующий раз в день) 0.5BYN ~банки-партнеры 1 BYN. |

| Белагропромбанк | Беларусбанк, Белинвестбанк, Белгазпромбанк. | Белагропромбанк, Беларусбанк, Белинвестбанк. | Снятие наличных: прочие 2,5% (min 3 BYN, 3 $/€). Просмотр баланса: ~банки-партнеры 0,1 BYN, |

| Беларусбанк | Белагропромбанк, Белинвестбанк, БПС-Сбербанк. | Беларусбанк | Снятие наличных: ~в других банках 3%; Просмотр баланса: ~банки-партнеры 0,1 BYN, |

| БелВЭБ | Альфа-Банк, Москва-Минск, БелСвиссБанк, Технобанк, РРБ-Банк, ВТБ-Банк, Идея Банк. | БелВЭБ |

Снятие наличных: прочие 2% (min 6 BYN). Просмотр баланса: В банках партнерах с 4-го просмотра — 2 BYN. В других банках — 2 BYN.

|

| Белгазпромбанк | МТБанк, ВТБ (Беларусь), Белагропромбанк, Белпочта. | Белгазпромбанк, банкоматы в отд. Белпочта, МТБанк (только Visa), ВТБ (Беларусь) (только Visa). |

Снятие наличных: прочие 2,5%. Просмотр баланса: прочие 0,5$.

|

| Белинвестбанк | Белагропромбанк, Беларусбанк, МТБанк (только Visa). | Белинвестбанк | Снятие наличных: ~Банки партнеры: не взымается ~в других банках 2,5%(min 2 BYN, 3$/€) Просмотр баланса: ~банки-партнеры 0.15 BYN/0,2$/euro, |

Белорусский | Беларусбанк, БПС-Сбербанк, Белагропромбанк, Белинвестбанк, Паритетбанк, Банк Решение, Франсабанк, Цептер Банк, БТА Банк.  | Белорусский народный банк | Снятие наличных: ~банки-партнеры 1,5%(min 1,5 BYN;), Просмотр баланса: 0,7 BYN/ 0,5$/€. |

| БелСвиссБанк | БелВЭБ, Москва-Минск, Альфа-Банк, Технобанк, РРБ-Банк, Идея Банк. | БелВЭБ, Москва-Минск, Альфа-Банк, Технобанк, РРБ-Банк, Идея Банк. | Снятие наличных: прочие 2 — 2,5%*(min 2 BYN, 4$/3€) Просмотр баланса: ~банки-партнеры за каждый просмотр |

| БПС-Сбербанк | Беларусбанк, Приорбанк, Банки группы СбербанкРоссии: -ОАО «Сбербанк России»(РФ), -ДБ АО «Сбербанк»(Казахстан), -АО «Сбербанк России»(Украина), -Denizbank (Турция). | — | Снятие наличных: ~в банкоматах банка и Просмотр баланса: ~в банках и банкоматах Беларусьбанка 0,2 BYN ~прочих банках и банкоматах 2 BYN за запрос. |

| БТА Банк | Белинвестбанк, | БТА Банк | Снятие наличных: ~банки-партнеры 1,5% (min 3 BYN, 3 $/€) Просмотр баланса: ~банки-партнеры 0,15 BYN или 0,1 $/€), |

| Евроторгинвестбанк | карты не выпускает | ||

| Идея Банк | БелВЭБ, Москва-Минск, Альфа-Банк, Технобанк, РРБ-Банк, БелСвиссБанк.  | Банкоматы Идея Банк | Снятие наличных: ~касса ИдеяБанка 0-2%*, Просмотр баланса: ~ИдеяБанк и банки-партнеры с 3-го просмотра |

| МТБанк | Белгазпромбанк, Белинвестбанк, Белпочта. | МТБанк, банкоматы в отд. Белпочта, банкоматы банков-партнеров. | Снятие наличных: ~банки-партнеры ATM — не взымается, ПВН — 2,5%, Просмотр баланса: ~банкоматы банков-партнеров с 4-го просмотра |

| Паритетбанк | Беларусбанк, Белагропромбанк, БПС-Сбербанк, Белорусский народный банк, Банк «Решение», Цептер Банк, Белинвестбанк, БТА Банк. | Паритетбанк | Снятие наличных: ~банков-партнеров — не взымается*, * в зависимости то типа карты. Просмотр баланса: ~прочие 1,5 BYN/0,7$/0,7€. |

| Приорбанк | Белпочта. | Приорбанк, банкоматы в отд.Белпочта | Снятие наличных: ~прочие: 200 BYN/мес. без комиссии, свыше 200 BYN/мес. 3% (min 5 BYN, 3 $/€). Просмотр баланса: ~Банкоматы Приорбанка с 5-го просмотра в |

| РРБ-Банк | БелВЭБ, Москва-Минск, Технобанк, Альфа-Банк, Идея Банк. | РРБ-Банк | Снятие наличных: ~прочие 0-2%*. Просмотр баланса: банки не партнеры 0,5 BYN,1$/€. |

| СтатусБанк | Белгазпромбанка, Белагропромбанка.  | СтатусБанк | Снятие наличных: ~Белгазпромбанк — 1% от суммы (min 2 BYN). ~прочие 2% (min 2 BYN)*. Просмотр баланса: 1 BYN за операцию;. |

| Технобанк | БелВЭБ, Москва-Минск, БелСвиссБанк, РРБ-Банк, Альфа-Банк, Идея Банк. | Технобанк, БелВЭБ, Москва-Минск, БелСвиссБанк, РРБ-Банк, Альфа-Банк, Идея Банк. | Снятие наличных: ~прочие 2% (min в валюте 3 $/€). Просмотр баланса: ~Технобанк и банки-партнеры 0,15 BYN/0,15$/0,15€, ~прочие 0,79 BYN/0,8/0,8€ |

| ТК Банк | карты не выпускает | ||

| Банк «Решение» | Беларусбанк, Белагропромбанк, БНБ-Банк, Паритетбанк, Цептербанк, БТА Банк, Франсабанк. | Банк «Решение» | Снятие наличных: ~банки-партнеры от 1,5% от выдаваемой суммы, ~прочее банки 2,5% или min 2 BYN/2$/2€. Просмотр баланса: ~банки-партнеры 0,3BYN/0,3$/0,3€, |

| Франсабанк | Белинвестбанк, Белагропромбанк, БПС-Сбербанк, Паритетбанк, Белорусский народный банк, Банк «Решение», Цептер Банк, ИнтерПэйБанк, БТА Банк. | Франсабанк | Снятие наличных: прочее 2%. Просмотр баланса: банки-партнеры 0 BYN. |

| Хоум Кредит Банк | платежные карты не выпускает | ||

| Цептр Банк | Белинвестбанк, Белагропромбанк, БПС-Сбербанк, Паритетбанк, Белорусский народный банк, Банк «Решение», Франсабанк, ИнтерПэйБанк, БТА Банк. | Цептр Банк | Снятие наличных: прочие банки (в том числе партнеры) 2. |

Как заблокировать карту ВТБ: через интернет, по телефону, за границей

Если с картой ВТБ что-либо произошло, что заставляет клиента переживать о сохранности средств, он может заблокировать пластик, чтобы никто не смог им воспользоваться.

Для этого есть несколько способов, в том числе и дистанционные. Если клиент сможет быстро отреагировать на утерю или кражу карты, он избежит потери денег, но нужно знать заранее, как заблокировать карту ВТБ.

Содержимое статьи

Когда необходима блокировка

Блокировать банковскую карту можно на определенное время, либо навсегда, при этом ограничение может производиться дистанционно или при посещении офиса.

Окончательная блокировка предполагает, что клиент не сможет ее убрать, и придется перевыпускать карту. Ограничение доступа может потребоваться:

- когда имеет место утеря карты или ее украли;

- карточка может использоваться посторонними, к примеру, появляются подозрительные транзакции или запросы;

- путем мошеннических действий были потеряны коды и пароли.

Специалисты по личной безопасности говорят о том, что личные данные вообще нельзя никому передавать, это же относится и к самой карточке.

Методы блокировки

Наиболее простым способом временной блокировки является автоматическая, которая срабатывает при вводе неверного авторизационного пароля (пин-кода).

Ограничения на пользование будут действовать ровно сутки, некоторые банкоматы изымают карту, если клиент не может авторизоваться с ее помощью три раза подряд.

Чтобы ограничить пользование карточкой, которая была забрана банкоматом, в ВТБ можно:

- обратиться по телефону в центр обслуживания клиентов — 8 (800) 100-24-24, где попросить помощи у оператора или произвести блокировку через голосовое меню;

- воспользоваться сайтом или приложением на телефон, где можно ограничить доступ к конкретной карточке;

- прийти лично в отделение с удостоверением личности и закрыть счет.

Каждый из этих методов позволяет клиенту самостоятельно решать, устанавливать временную блокировку или буквально закрывать ее, что влечет за собой необходимость перевыпуска.

Для лучшей безопасности рекомендуется окончательно блокировать карточный счет и заказывать новый, с измененным пин-кодом.

По телефону

Чтобы приостановить обслуживание карты, можно связаться с банком ВТБ с помощью их горячей линии. Заблокировать карту ВТБ 24 по телефону можно, позвонив по номеру, нужно произвести следующие операции:

- сообщить оператору личные данные, которые позволят идентифицировать клиента. Обычно это паспортные данные и ФИО человека, кроме этого также будут спрашивать секретное слово, которое указано в договоре и известно только держателю счета;

- назвать причину, по которой блокируется карта;

- оператор сразу же ограничит пользование счетом.

Чтобы банк ВТБ не перепутал данные и было к кому обратиться при ошибке, следует запомнить или записать сведения об операторе, который осуществлял принятие заявки. Кроме этого, потребуется дата и время звонка, так найти данные будет проще.

Через интернет

Чтобы упростить процедуру блокирования счета, ВТБ предлагает своим клиентам воспользоваться личным кабинетом, который регистрируется в интернет-банкинге.

Сначала клиент входит в него, используя заранее созданные логин и пароль, после чего может управлять счетами через интернет.

Общая инструкция:

- войти в блок Мои финансы, открыть там пункт, отвечающий за блокировку;

- сообщить о причине приостановки обслуживания карты, также можно выбрать популярные варианты;

- банк пришлет уведомление о блокировке, которое желательно сохранить.

Для пользователей смартфонов эту же процедуру можно провести с помощью мобильных устройств, установив на них приложение ВТБ.

В отделении банка

Блокировка карты, которая связана с посещением офиса ВТБ, не является популярной, поскольку требует времени на ожидание очереди и работу с консультантом.

Но если совершить звонок нельзя, а интернет недоступен, то это единственный способ деактивировать карточку.

Для этого нужно:

- прийти в отделение ВТБ с паспортом Российской Федерации и сообщить менеджеру о желании заблокировать карточный счет;

- заполнить заявление, в котором будет отображена причина блокировки;

- на месте узнать ответ касательно произведения блокировки.

В отделении можно проконсультироваться о том, как происходит процедура, и что после нее нужно делать. После блокировки средства на карте тоже будут недоступны до ее перевыпуска, поэтому нужно снять все имеющиеся на ней деньги. Такую операцию проводят в кассе отделения или через интернет-банкинг на другой карточный счет.

За границей

От утери или кражи карты за границей никто не застрахован. Наименее дорогим способом блокировки будет интернет-банкинг, а если средства позволяют, можно обратиться в службу поддержки по международному номеру +7 495 771 78 78. Но обычно ВТБ блокирует карту автоматически, если видит траты в непривычных для клиента регионах.

Чтобы не получить заблокированную карту, следует предупредить банк о выезде. Иначе автоматическая система будет блокировать счет при внезапных тратах за рубежом и клиент останется без денег.

Блокировка кредитной карты ВТБ или дебетового варианта может проводиться по разным причинам, включая утерю, кражу или разглашение кодов доступа. Чтобы выполнить ее самостоятельно, нужно воспользоваться интернет-банкингом, обратиться на горячую линию ВТБ или лично посетить отделение.

Также возможна автоматическая блокировка при неверном вводе пин-кода или расчетах за границей, и в большинстве случаев остается только перевыпускать карту, поскольку разблокировать ее нельзя.

Полезное видео

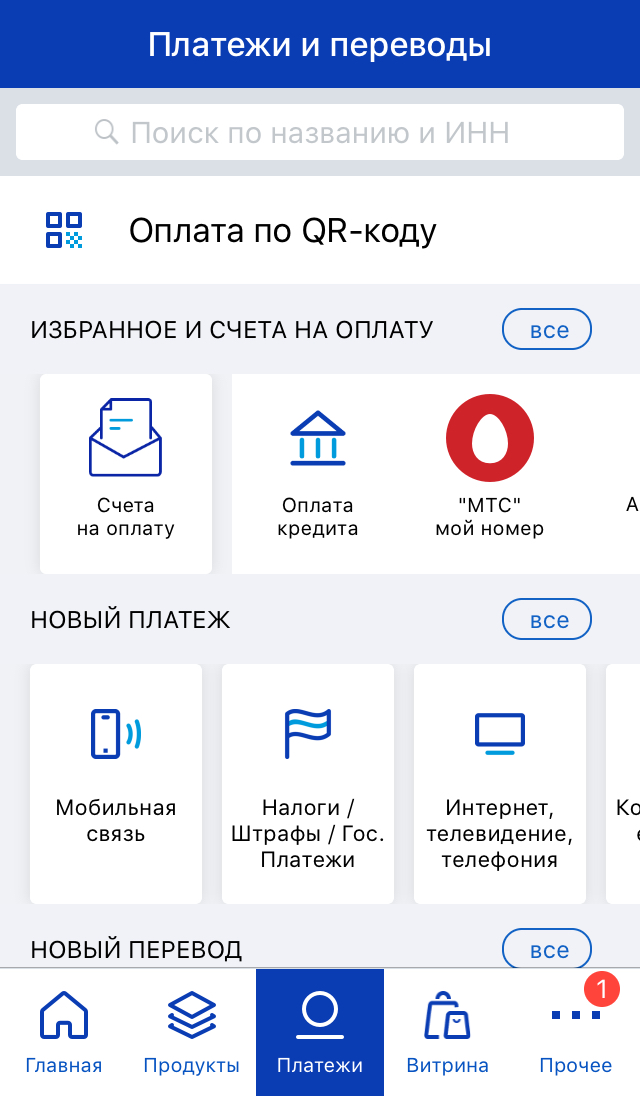

клиентов ВТБ смогут снимать наличные с помощью QR-кода в банкоматах — — Группа ВТБ

Пользователи нового приложения ВТБ Онлайн смогут снимать до 150 тысяч рублей (1 953 доллара США) в банкоматах без использования карты — вам нужен только QR-код. Новая технология в два раза быстрее, чем обычное снятие карты. На начальном этапе он доступен в 85% банкоматов банка по всей России. По оценкам ВТБ, ежемесячная аудитория этой функции составит около 4 миллионов клиентов.Новый функционал будет доступен в ВТБ Онлайн до конца ноября.

Новая технология в два раза быстрее, чем обычное снятие карты. На начальном этапе он доступен в 85% банкоматов банка по всей России. По оценкам ВТБ, ежемесячная аудитория этой функции составит около 4 миллионов клиентов.Новый функционал будет доступен в ВТБ Онлайн до конца ноября.

Для использования услуги клиенту необходимо выбрать в банкомате ВТБ меню «Услуги без карты», ввести необходимую сумму в транзакции «Снятие наличных по QR-коду» и перейти на экран, на котором будет сгенерирован QR-код. . Затем клиенты должны войти в приложение VTB Online на своих телефонах и отсканировать QR-код с экрана банкомата. Для подтверждения операции пользователь должен ввести пароль на телефоне (код доступа, Face ID или отпечаток пальца в зависимости от настроек в приложении).После этого транзакция подтверждается, и клиент получает деньги и квитанцию.

Максимальный лимит снятия составляет 150 тысяч рублей в месяц (1 953 доллара США) и 10 тысяч рублей (130 долларов США) в день.

«Мы стремимся интегрировать новые сервисы ВТБ Онлайн даже в обычные офлайн-операции, чтобы помочь клиентам на любом этапе обслуживания в банке. Снятие наличных с помощью QR-кода во многих отношениях является прорывом на российском банковском рынке. . Услуга доступна полностью без карты или приложения PAY и экономит время клиента по сравнению со стандартной операцией в банкомате.В будущем это позволит клиентам полностью отказаться от использования карт или использовать только их цифровой аналог », — говорит Никита Чугунов, руководитель департамента цифрового бизнеса, старший вице-президент ВТБ.

Новая технология будет доступна в 12 500 устройствах ВТБ по всей стране, что превышает 85% всей сети банкоматов. В будущем банк планирует масштабировать функционал снятия наличных в банкоматах без карты на всю сеть из 15 500 устройств.

Новый ВТБ Онлайн будет доступен для 100% пользователей iOS с 17 ноября, а для всех пользователей Android — с 20 ноября.

Аннулированные продукты — Банк ВТБ

| Открытие счета | Бесплатно |

| Комиссия за обслуживание карты в месяц | лари 1 |

| Комиссия за выпуск карты | Бесплатно |

| Годовая комиссия за обслуживание карты | лари 40 |

| Замена карты (забыт PIN-код, карта повреждена или утеряна) | лари 5 |

| Минимальный остаток на счете | Не требуется |

| Комиссия за несанкционированное расходование | 0. 1% ежедневно 1% ежедневно |

| Суточный лимит на выдачу наличных | |

| В банке ВТБ | Безлимит |

В банкоматах и POS-терминалах других банков | лари 5000 |

В POS-терминалах торгово-сервисных предприятий и в Интернете | лари 10 000 |

| Выдача наличных | |

| В банке ВТБ | |

| В лари | 0.6%, мин. 1 | лари

| В иностранной валюте | 0,6% |

| В банке-партнере * | Ставка банка-партнера + 2%, мин. 6 лари, 3,5 доллара США / евро / фунтов стерлингов, 125 | рублей

| В другом банке в Грузии / за рубежом | Ставка другого банка + 2%, мин. 6 лари, 3,5 доллара США / евро / фунтов стерлингов, 125 | рублей

| Снятие наличных в банкомате | |

| В банкомате банка ВТБ | 0% |

| В банкомате банка-партнера * | 0% |

| В банкомате другого банка в Грузии | 2%, мин.6 лари, 3,5 доллара США / евро / фунтов стерлингов, 125 | рублей

| В банкомате другого банка за границей *** | 2%, мин. 6 лари, 3,5 доллара США / евро / фунтов стерлингов, 125 | рублей

| В банкоматах группы ВТБ за рубежом ** | 0,5%, мин. 0,5 GEL / USD / EUR / GBP, 15 | руб.

| Безналичные операции | |

| Комиссия при оплате торговых точек | 0% |

| Комиссия интернет-платежей | 0% |

Оплата проезда на общественном транспорте Тбилиси (метро, автобусы, канатная дорога) | Стандартная комиссия + 0 лари.10 |

| Переводы со счета | |

| Внутри банка | 0% |

| Вне банка в национальной валюте | 0,1%, мин. 1 1 | лари

| Вне банка в валюте | 0,2%, мин. эквивалент 15 долларов США в соответствующей валюте |

| Смена PIN-кода | лари 1 |

Восстановление PIN-кода | лари 1 |

| Стоп-листинг карты | |

| Местный | Бесплатно |

| Международный | 50 долларов в неделю |

Доставка карты покупателю курьером | 10 лари |

* TBC Bank, Halyk Bank Georgia, BasisBank, Finca Bank Georgia, Кавказский банк развития — Грузия

** Тариф действителен в следующих странах: Россия, Украина, Беларусь, Казахстан, Азербайджан, Армения

*** Обратите внимание, что при использовании банкоматов за границей обратите внимание на все текстовые поля, отображаемые на экране, прежде чем принимать их.Компания, располагающая банкоматом, без ведома ВТБ (Грузия), может предложить вам провести операцию по снятию наличных в другой валюте, независимо от валюты, которую он предоставит в конце операции. Любые убытки, возникшие в результате подтверждения предложений вышеупомянутого характера, не подлежат возмещению.

Мы также рекомендуем использовать банкоматы, расположенные в отделениях банков, так как это снизит риск таких событий, но не гарантирует полного иммунитета.

Денежный перевод ВТБ | Обменный курс фунта и евро к российскому рублю

ВТБ БАНК КУРСЫ ОБМЕНА ВЕЛИКОБРИТАНИИ И ЕВРО к РОССИЙСКОМУ РУБЛЮ

| ВТБ БАНК | МИН. ПЕРЕДАЧА ПЕРЕДАЧА | СКОРОСТЬ | СТАВКА НАПРАВЛЕНИЯ Форекс | * СТАВКИ | ПОДРОБНЕЕ |

|---|---|---|---|---|---|

| фунтов стерлингов — до | руб. | ||||

| EUR € — до | NO MINIMUM | 5/7 DAYS | 2.0% | 90.028 | |

| СТАВКИ БРОКЕРА | МИН. ПЕРЕВОД ПЕРЕВОД | СКОРОСТЬ | СТАВКА НАБЛЮДЕНИЯ НА Форексе | * СТАВКИ | ПОДРОБНЕЕ |

| фунтов стерлингов — до | руб.От 100 фунтов стерлингов | С 1 ДНЯ | От 0.7% | 105,449 | |

| EUR € — до | от £ 100 | С 1 ДЕНЬ | От 0,7% | 91,222 |

Примечание. ограничить глобальные исходящие денежные переводы от крупных российских банков.

ограничить глобальные исходящие денежные переводы от крупных российских банков.

Таблица * СТАВКИ обновляются ежедневно (с понедельника по пятницу) в 09:00 по Гринвичу.

Вопрос: Сколько российских рублей я получу за валютный перевод с учетом комиссий и комиссий банка ВТБ?

Ответ: При использовании услуг банка ВТБ указанные курсы обмена являются типичными.Все банки имеют индивидуальные ставки и структуру комиссий для международных валютных переводов. Найдите последние курсы обмена для зарубежного банка, используя сравнение банковских курсов ниже:

Международные денежные переводы банка ВТБ

Сэкономьте на конвертации обменного курса при переводе денег или регулярных платежах за границу на ваш счет в банке ВТБ в российских рублях , евро, фунт стерлингов Великобритании и другие валюты. Международные денежные переводы банка ВТБ в Россию и из России требуют более высоких транзакционных сборов из-за менее конкурентоспособного обменного курса, предлагаемого банком ВТБ.Перейти к: Специалисты по денежным переводам в России

Как правило, при отправке средств на ваш счет в банке ВТБ или со счета в российских рублях, евро, фунтах стерлингов или долларах США за рубежом будет применяться маржинальная ставка 2,0%, что намного выше, чем у большинства других. курсы валютных брокеров (обычно от 0,7 до 1,0%).

Альтернативы валютных переводов — Банк ВТБ

Отправка иностранной валюты на ваш счет в банке ВТБ в России или обратно не должно быть сложным делом, кроме того, вы можете сэкономить время и деньги, воспользовавшись услугами специализированного валютного брокера.

Специалисты по обмену валюты , включая наших рекомендованных провайдеров , могут сэкономить вам деньги и время на транзакции. Наши рекомендации основаны на международном покрытии и расположении офисов, а также на самых низких предлагаемых курсах валютной маржи.

Пример: Типичный перевод 1 000 000 рублей (RUB) за границу с использованием услуг банка ВТБ будет иметь маржу по обменному курсу около 2,0% — или 20 000 рублей. Используя специализированного брокера, в этом примере WORLDFIRST — маржа по обменному курсу будет равна 0.7% — или всего 7000 рублей, что является большой экономией по сравнению с банковским обслуживанием.

Банк ВТБ — Другая полезная информация

Международные денежные переводы из банка ВТБ могут занять больше времени, чем при использовании частного поставщика услуг обмена валюты, и вам также необходимо быть владельцем счета в банке ВТБ, чтобы пользоваться их услугами. Банк ВТБ может дополнительно взимать фиксированную комиссию при отправке денег за границу в другую валюту, а комиссия за банковский перевод варьируется в зависимости от суммы, которую вам нужно перевести.Частные брокеры предлагают переводы валюты без комиссии, обычно на сумму более 5000 фунтов стерлингов (или 50 000 рублей).

Если вы не платите премию, обслуживание банка ВТБ займет от 5 до 7 дней, пока ваши средства поступят в банк назначения. Частные валютные компании обычно завершают транзакцию в тот же день или на следующий день.

Банк ВТБ, Россия — Около

Банк ВТБ является одним из ведущих банков России и входит в группу ВТБ, предлагая широкий спектр банковских услуг и продуктов в России, странах СНГ, Европы, Азии, Африки и США. .Крупнейшими дочерними предприятиями Группы в России являются ВТБ 24, Банк Москвы.

Банк ВТБ — Адрес головного офиса

Группа банков ВТБ — Россия, 109044, Москва, ул. Воронцовская, 43

Общая информация

Банковские переводы ВТБ | Курсы фунта и евро к российским рублям

Подробности

Сэкономьте на конвертации обменного курса при переводе денег или регулярных платежах за границу на ваш счет в банке ВТБ в российских рублях, евро, фунтах стерлингов Великобритании и других валютах.

Составлено

Трансферный супермаркет

Сайт

www.transfersupermarket.com

Компания

ВТБ запускает международные переводы с карты на карту

У пользователей ВТБ-Онлайн появилась возможность осуществлять денежные переводы на карты клиентов зарубежных банков.

Максимальная сумма одного перевода составляет 2000 долларов США (150 тысяч рублей) с комиссией 1,5%.Теперь все клиенты ВТБ-Онлайн смогут отправлять деньги на карты банков всех стран СНГ, а также других стран Европы.В этот список входят: Армения, Азербайджан, Беларусь, Грузия, Казахстан, Китай, Кыргызстан, Латвия, Литва, Молдова, Таджикистан, Туркменистан, Узбекистан, Эстония, Германия, Израиль, Италия, Румыния, Франция и Чехия.

Для проведения операции пользователи выбирают раздел «Международные переводы» в мобильном приложении ВТБ-Online или в интернет-банке, нажав на поле «С карты на карту». Затем они вводят данные получателя, информацию об отправителе и сумму перевода.После подтверждения операции деньги моментально будут зачислены на счет получателя. Списание происходит в рублях с зачислением в валюте получателя карты.

«Раньше для ВТБ-Онлайн средства можно было переводить только на зарубежные счета с помощью услуги« SWIFT Transfer », и суммы зачислялись в течение 3-5 дней. Теперь мы добавили возможность переводить деньги по всему миру с карты на карту, при этом деньги мгновенно зачисляются на другой счет.Это особенно важно с учетом требований наших клиентов к эффективности и особенно актуально в нынешних условиях режима самоизоляции почти во всех странах. ВТБ планирует развивать эту услугу за счет увеличения количества стран и запуска услуг денежных переводов по всему миру, что будет еще удобнее и дешевле для наших клиентов ». — сказал Никита Чугунов, руководитель отдела цифровых технологий и старший вице-президент ВТБ.

За время работы сервиса в пилотном режиме Казахстан, Беларусь, Азербайджан, Чехия и Молдова были странами с наибольшим количеством переводов среди клиентов ВТБ-Онлайн.

Снятие наличных с кредитной карты ВТБ24. Снятие наличных с кредитной карты ВТБ24 Комиссия за снятие с ВТБ 24

Обналичивание наличных с дебетовых карт чаще всего не предусматривает комиссии, то есть наличные снимаются в необходимой сумме без дополнительных процентов.

Что касается кредитных карт, то здесь есть система другого вида, и ее пользователю придется разбираться с которой рассчитывается комиссия за снятие наличных с кредитной карты ВТБ 24, и что на нее влияет.Также пользователь кредитных карт этого банка должен быть знаком с правилами снятия средств.

Кредитные карты ВТБ 24

Банк ВТБ 24 предлагает своим клиентам на выбор услугу выдачи наличных. Итак, рассмотрим эти карты:

- Кредитная карта ВТБ 24, Классик

Процент снятия наличных взимается не только с лимитированной суммой, но и с клиентских денег. Когда происходит зачисление лимита, комиссия составляет около 5%, при снятии денег клиента условия намного лучше, потому что в банкоматах ВТБ комиссия составляет 0%, а в других банкоматах — 1%.Самая большая сумма, которую можно обналичить в день — 100 000 рублей, в месяц — до 10 000 000. Пользователь классической карты может рассчитывать на получение кредита до 299 000 рублей. - Кредитная карта ВТБ 24, Gold

Условия снятия наличных по этой карте очень похожи на предыдущие, однако комиссия за обналичивание ограниченной суммы увеличивается и составляет 5,5%. Увеличивается порог ограничений на снятие денег, максимальная сумма за день составляет 200 000 рублей, а за месяц — 2 000 000 рублей.При наличии такой кредитной карты клиент может получить кредит до 750000 рублей.

- Кредитная карта ВТБ 24, Классик

- Кредитная карта ВТБ 24, Platinum

Условия комиссии такие же, как и для предыдущей карты. Снова повышается ограничение на снятие наличных. С этой карты по одному в день можно убрать до 300 000 рублей, а в месяц до 300 000 000 рублей. Как несложно догадаться, при наличии платиновой карты ВТБ 24 клиент имеет право получить самую большую сумму, предоставленную заемщиком, а именно 1000000 рублей.

Одним из важнейших плюсов является наличие беспроцентного периода в течение 50 дней, если за это время вернут деньги, то уплаченная сумма будет равна потраченной без дополнительных процентов.

Кредитные карты обычно используются для хранения сбережений и последующих платежей непосредственно в магазинах, изначально они создавались для работы по безналичной оплате, поэтому в большинстве случаев снимается комиссия за снятие наличных.Клиент банка должен быть готов потратить аналогичный тип или использовать дебетовую карту. В любом случае, составляя карту, всегда обращайте внимание на условия и процентные ставки, и тогда в необходимой ситуации вы сможете предусмотреть все дополнительные расходы.

Процент снятия наличных с кредитной карты ВТБ 24

В большинстве случаев комиссия при снятии кредитных средств составляет 5,5%. Если вы хотите обналичить собственные деньги, то процент невысокий, но в банкоматах есть место для 1%.Конечно, если вы живете в большом городе, то вы можете напрямую пользоваться банкоматом ВТБ 24 и хранить часть его средств, но в большинстве населенных пунктов у людей нет такой возможности из-за отсутствия отделений этого банка.

Размер комиссии зависит также от того, заключен ли у ВТБ договор с данным банком, если в большинстве случаев есть возможность снять средства без лишних затрат. Если такого контракта нет, то комиссия обычно довольно высока и поэтому крайне невыгодна.

От процента снятия наличных зависит то, что система кредитных карт ВТБ 24 построена таким образом, что нет возможности перевода средств на дебетовую карту, так как подразумевает возможность обналичивания денег без комиссия.

Процент, взимаемый за обналичивание денег, зависит от типа используемой карты. Легко проследить определенную взаимосвязь: чем выше уровень кредитной карты, тем больше снимаемая комиссия.

Наличные можно снять двумя способами:

- непосредственно в отделении банка, предоставив кредитную карту и паспорт;

- с банкоматом, что является более распространенной операцией.

Перед тем, как делать деньги, нужно убедиться, что в этом месте и ситуация безопасная, так как злоумышленники могут использовать данные карт, и вы заплатите ссуду. Поэтому стоит соблюдать несколько правил.

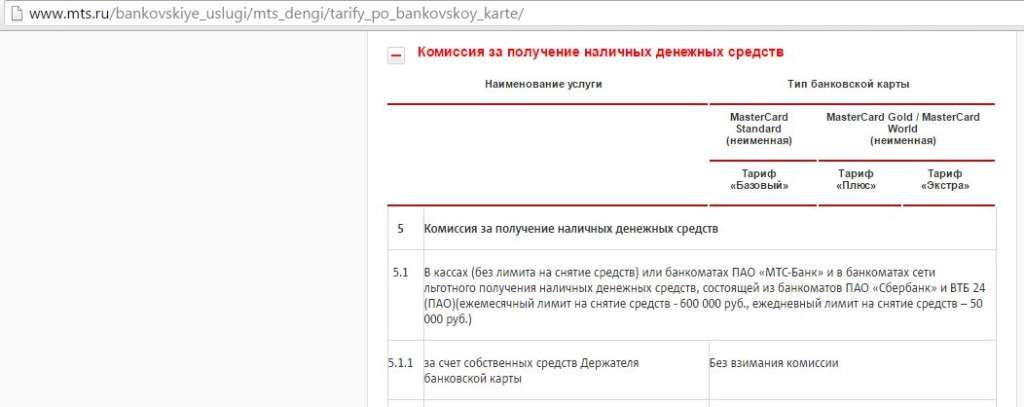

Снятие наличных без комиссии — актуальная проблема сегодня для всех держателей дебетовых карт. Особенно остро этот вопрос встает в том случае, если вы являетесь клиентом не самого известного банка. Хотя ВТБ 24 является одним из лидеров в этой отрасли, банкоматы организации не так распространены даже в крупных городах (для сравнения, терминалы Сбербанка есть практически в каждом крупном магазине или торговом центре вашего города).

У держателей дебетовых карт ВТБ есть два-три варианта: снимать в любом банкомате с комиссией, искать только официальные терминалы или использовать банкоматы партнеров. В этой статье вы узнаете, где и как заработать без комиссии ВТБ 24, а так же будет комиссия ожидания за наличные при снятии наличных через сторонние терминалы.

Банки-партнеры

Практически у каждого известного банка есть свои партнеры. Между организациями существуют договоренности, согласно которым держатели карт одного учреждения смогут беспрепятственно производить денежные средства через банкоматы другого учреждения.Поскольку банкоматы ВТБ без комиссии встречаются не на каждом углу, клиентам необходимо пользоваться услугами партнеров.

Комиссия за снятие наличных WTB 24 не взимается в следующих дочерних банках:

- ОАО «Летний банк»;

- ТрансКредитБанк;

- ОАО «Банк Москвы»;

- ОАО Банк ВТБ.

В терминалах этих организаций можно спокойно снимать деньги, так как комиссия не взимается. В странах СНГ вы сможете пользоваться услугами банка, так как он является основным партнером.

Однако в Азербайджане, Беларуси и Казахстане удаление доступно только владельцам карт Visa. Пластиковые платежные карты MasterCard не включены в список.

Через устройства других банков наличные ВТБ 24 сопровождается дополнительной комиссией, о размере которой мы поговорим далее.

Как заработать в неаффилированном банкомате

Учитывайте условия выдачи денег и комиссию за начисление:

- в основном выдача денег подлежит 1% снимаемой суммы ;

- кредитных средств подлежат комиссии в размере 5.5% ;

- Меньшей суммой отличился Райффайзенбанк, который взимает 0,5% от снимаемой суммы .

Все описанные условия подходят в том случае, если вы снимаете не менее 300 руб. Стоит отметить, что с помощью кредитной карты ВТБ заработать без комиссии не получится ни в одном из банков.

Кроме того, если вы являетесь клиентом одного из банков-партнеров, вы можете беспрепятственно и без дополнительной комиссии снимать наличные через их банкоматы.Снятие денег через ВТБ 24 с дебетовой карты другой финансовой организации подлежит 3% от суммы.

Через партнерские системы банки улучшают услуги по предоставлению услуг своим клиентам. С появлением партнеров пользователи дебетовой карты ВТБ могут снимать наличные со счета буквально на каждом этапе.

Местонахождение ближайших банкоматов и терминалов можно узнать в Интернете или по телефону горячей линии ВТБ 24 Банк 24.

В статье:

Все специалисты отмечают, что в современном мире кредитная карта — это инструмент для безналичных расчетов, но владельцев часто интересует процедура внесения денег.Снятие наличных с кредитной карты ВТБ24 происходит по правилам, разработанным данной финансовой организацией. С ними лучше ознакомиться заранее, прежде чем принимать решение об использовании пластика в качестве дополнительного источника денег.

Условия снятия наличных

Многих клиентов ВТБ24 интересуют правила снятия наличных с кредитных карт. Разберемся, как пользоваться этим продуктом с наименьшими переплатами, особенно в банкоматах Сбербанка или за рубежом. Если заемщик понимает, что ему придется периодически проводить транзакционные операции, то необходимо выяснить, снимаются ли деньги без комиссии и каковы дневные лимиты.

Если заемщик понимает, что ему придется периодически проводить транзакционные операции, то необходимо выяснить, снимаются ли деньги без комиссии и каковы дневные лимиты.

Размер комиссии ВТБ24

За снятие наличных с кредитной карты даже в собственных банкоматах ВТБ24 предусматривает комиссию. Чтобы не платить процент при снятии наличных, на этом текущем счете можно хранить личные финансы. Тогда, согласно условиям обслуживания, комиссия за транзакцию не взимается.

Стоимость наличных денег зависит от категории кредитной карты и ее платежной системы. Согласно тарифным условиям вывод денег через собственные или партнерские банкоматы будет стоить 5.5 процентов от общей суммы, но не дешевле 300 руб. Такие условия не особо выгодны для клиентов, единственное преимущество — окончательность финансирования — это эффект льготного периода. Это означает, что в Grace — период не нужно платить проценты на сумму снятия.

Клиентам предлагается специальная кредитная карта, предполагающая активное использование с приличными размерами дневных лимитов. Наиболее приемлемым для получения наличных ВТБ24, в том числе за границей или в банкоматах Сбербанка, предоставит карманную карту.Размер комиссии наличными в его или партнерском банкомате составит 1%.

Вариантом более выгодного финансирования является перевод на другие карты, например, на дебетовые или эмитированные сторонним банком, например Сбербанком. Такая сделка совершается согласно условиям тарифов на обслуживание стороннего банка и владелец оплачивает только сумму комиссии за перевод, даже если это происходит за границей.

Лимиты лимитов

Лимиты снятия денег с кредитной карты ВТБ24, в том числе в Сбербанке, зависят от ее категории и устанавливаются в следующих диапазонах:

- Классическая -100 тыс. В сутки, не более 1 млн руб. месяц;

- Golden — 200 тысяч в день, не более 2 миллионов рублей в месяц;

- Platinum — 300 тысяч в день, не более 3 миллионов рублей в месяц.

Лимиты достаточно стандартные, можно назвать не маленькие. Размер комиссии за снятие наличных с кредитной карты в классических категориях составляет 4,9% и не распространяется на наличные деньги. Владельцы золотой и платиновой категорий будут платить 5,5% с каждой транзакции, независимо от того, денежная это или личный кредит.

Дополнительные возможности

Помимо использования собственной сети ВТБ24, иногда можно использовать только банкоматы партнеров или сторонних банков, например Сбербанка, со временем возникнет необходимость получить деньги за рубежом.

Использование других банкоматов

Партнерская программа предоставляет наличные деньги на условиях их собственных банкоматов, и лимиты остаются неизменными. За использование Сбербанка или сторонних устройств размер комиссии составит 5,5%, но не менее 300 руб.

Даже владельцу карманной карты в Сбербанке придется платить комиссию в полном объеме, поэтому транзакцию лучше проводить в банкомате ВТБ24. При обналичивании денег в других финансовых учреждениях размер комиссии будет зависеть от названия банка и установленных им условий, узнать о которых вы можете у специалиста.

Как получить наличные за границей

Снятие наличных с банкноты ВТБ24 за границей зависит от страны, в которой владелец хочет их получить. Банк имеет собственные представительства в Украине, Казахстане, Беларуси, Грузии и некоторых других странах ближнего зарубежья. Использование его сетевых терминалов происходит в тех же условиях, что и в России, с сохранением лимитов.

В странах, где нет представительства ВТБ24, условия удаления будут зависеть от типа карты и международной платежной системы, к которой она привязана.Тем, кто планирует активно использовать наличные за границей, следует заранее уточнить, какую кредитную карту лучше оформить, чтобы выбрать подходящий размер лимита. Сотрудники банка обязательно проконсультируют вас по этому поводу.

Ознакомьтесь с возможностями получения средств с карты визы за границу через банкоматы

Заключение

Снятие наличных с кредитной карты ВТБ24 не предполагает особо выгодных условий, хотя инцидентным преимуществом будет распространение льготного периода для обналичивания средств. Из положительных характеристик следует отметить довольно низкий процент использования предоставленных денег, приличные лимиты и наличие бонусных программ.

Из положительных характеристик следует отметить довольно низкий процент использования предоставленных денег, приличные лимиты и наличие бонусных программ.

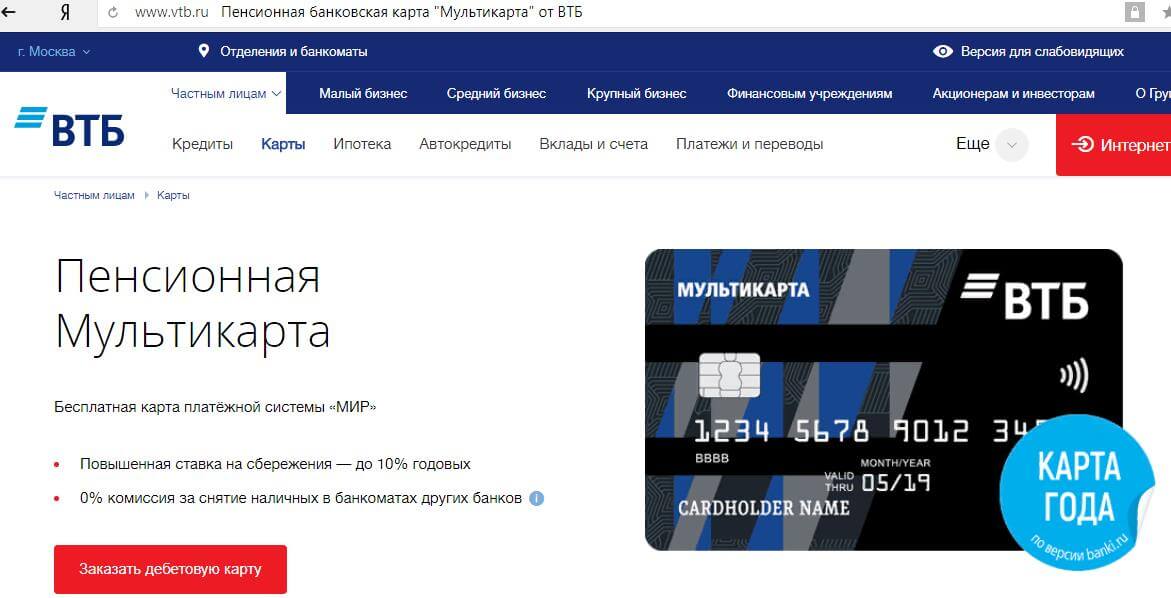

Бесплатный картографический сервис

Ежемесячная сервисная комиссия по обслуживанию мультикартеров ВТБ не взимается при совершении покупок по всем картам (кредитной, дебетовой, основной и всем дополнительным) в пакете банковских услуг «Мультикарт» на общую сумму более 5 тысяч рублей. в месяц.

При невыполнении условия комиссия составит 249 руб.в месяц.

Комиссия за регистрацию мультифартов ВТБ не взимается при подаче заявки на сайте Банка.

При оформлении в отделении взимается комиссия в размере 249 рублей и возвращается на мастер-счет в виде Cash Back, если условия бесплатного обслуживания будут выполнены в течение первого месяца использования мультифероуса.

Условия действительны до 31.01.2020

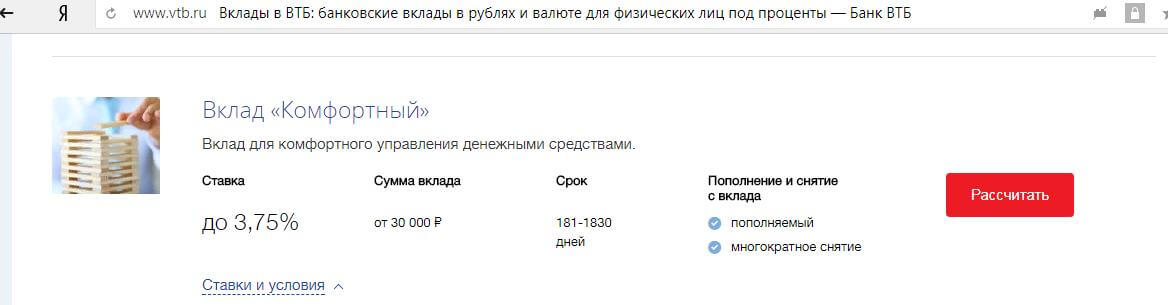

Как получить доход от процентов на остаток

При многоуровневом ВТБ вы можете получать доход от процентов от остатка средств на основном счете.

Размер процентной ставки зависит от суммы покупок в месяц по всем картам (дебетовой, кредитной, основной и всем дополнительным) в пакете банковских услуг «Мультикарт»:

Мастер-счет — банковский (текущий) счет-фактура физического лица, открывается в трех валютах: рублях, долларах США и евро и предусматривает проведение операций, не связанных с предпринимательской деятельностью. Мастер-счет привязан к счету дебетовой карты, благодаря чему можно использовать наличные на мастер-счете для повседневных покупок, а также иметь круглосуточный доступ к средствам через банкоматы или отделения банка.

Комиссия без комиссии:

Комиссия за онлайн-платежи и переводы возвращается на основной счет в виде Cash back в течение следующего календарного месяца, при условии покупки для всех (дебетовая, кредитная, основная и все дополнительные карты) в банковском пакете «multicart» на общую сумму более более 75 тыс. руб. в месяц. Лимит бесплатных переводов с карты на карту другого банка 20 000 руб. / Мес.

руб. в месяц. Лимит бесплатных переводов с карты на карту другого банка 20 000 руб. / Мес.

Онлайн-переводы и платежи без комиссии

С многокомпонентным ВТБ вы можете сэкономить на комиссии за онлайн-платежи и переводы.

Оплачивайте мобильную связь, интернет и другие услуги моментально и без комиссии в ВТБ онлайн.

Комиссия без комиссии:

- онлайн-переводы собственных средств с карты на карты других банков;

- онлайн-переводов на реквизиты с мастер-счета.

Комиссия за онлайн-платежи и переводы возвращается на основной счет в виде Кэшбэка в течение следующего календарного месяца, при условии совершения покупок для всех (дебетовая, кредитная, основная и все дополнительные карты) в «мультикартном» банковском пакете на общую сумму более 75 тыс. руб.в месяц. Лимит бесплатных переводов с карты на карту другого банка 20 000 руб. / Мес. Наличными в любых банкоматах мира без комиссии

С многоцелевым ВТБ вы можете самостоятельно снимать наличные с карты без комиссии в любых банкоматах, даже в банкоматах других банков.

Комиссия за снятие наличных в банкоматах других банков возвращается на мастер-счет в виде Cash back в течение следующего календарного месяца при условии совершения покупок по всем картам (дебетовой, кредитной, основной и даже дополнительной) в пакете » мультикарт »банковские услуги на общую сумму 75 тыс. руб.в месяц.

Ограничений по сумме бесплатного снятия наличных нет.

Деньги в России: банки, банкоматы, карты и обмен валюты

После десятилетий закрытия для многих иностранных посетителей, туристическая индустрия России в последнее время расцвела. Фактически, Россия входит в десятку самых посещаемых стран мира. Благодаря 23 объектам всемирного наследия ЮНЕСКО, уникальному культурному наследию и достопримечательностям, таким как знаменитая Транссибирская магистраль, число посетителей, вероятно, будет расти в ближайшие годы.

Возможно, вы не знакомы с валютной или банковской системой в России, но если вы планируете поездку туда, вам нужно будет в курсе.

В этом кратком руководстве рассматриваются основы работы с деньгами, системами обмена валют и банками в России.

Валюта России

Официальной валютой в России является рубль, и, что интересно, это была первая десятичная валюта в мире еще в 1704 году.

Характеристики российского рубля

| Рублевые обозначения | руб., ₽, | руб.

| руб. Имена | Может быть написано как «рубль», «рубль», «копейка» или «копейка», потому что в России используется кириллица и, следовательно, для одних и тех же слов используется несколько транслитераций. |

| 1 | руб.1 рубль делится на 100 копеек |

| руб монеты | К часто используемым монетам относятся монеты номиналом 10 и 50 копеек (изредка встречаются 1 и 5 копеек), а также монеты номиналом 1, 2, 5, 10, а иногда и 25 копеек. |

| руб. Банкноты | Банкнотывыпускаются номиналом 5, 10, 50, 100, 500, 1000 и 5000 рублей. Купюры меньшего размера используются нечасто, люди обычно предпочитают монеты такого же размера. |

Объявление цен в валюте, отличной от рубля, является незаконным, хотя уличные торговцы часто с радостью принимают оплату в долларах США или евро. Однако это, вероятно, не самая лучшая идея, поскольку вы обнаружите, что используемые обменные курсы довольно низкие. Кроме того, в таких обстоятельствах поставщики редко предлагают изменения. Гораздо лучше делать покупки в традиционных магазинах и иметь при себе местную валюту для оплаты.

Обмен валюты в России

Обменяйте наличные перед тем, как уйти из дома

Вы можете купить рубли в большинстве крупных банков и пунктов обмена валюты в Европе и Северной Америке, хотя, возможно, вам потребуется сделать предварительный заказ.В зависимости от стабильности рынка ставки могут быть лучше, если вы покупаете наличные дома, а не оставляете их до прибытия в Россию. Тем не менее, стоит заранее провести небольшое исследование, чтобы убедиться, что вы можете получить лучшие предложения.

Тем не менее, стоит заранее провести небольшое исследование, чтобы убедиться, что вы можете получить лучшие предложения.

Избегайте обмена валюты в отелях и аэропортах

Если вам понадобится валюта по прибытии, вы можете обменять небольшую сумму в аэропорту — хотя предлагаемые цены вряд ли будут лучшими в городе. Поскольку обменные пункты платят надбавку за работу в аэропортах, вы можете ожидать, что они передадут эту надбавку вам как клиенту.То же самое и с обменными пунктами в отелях.

Не верьте предложениям с нулевой комиссией

Хотя пункты обмена валюты в аэропортах и отелях часто являются худшими из всех, вам следует остерегаться скрытых комиссий, где бы вы ни находились.

Даже если биржа требует «нулевой комиссии», она просто добавляет свою прибыль к низкому обменному курсу, который они вам предлагают. Прежде чем совершить сделку, убедитесь, что вы понимаете, что получаете.

Хорошей альтернативой может быть использование банкомата для снятия ваших рублей напрямую по разумной ставке.

Изучите среднерыночный курс

Перед тем, как выбрать пункт обмена валюты, убедитесь, что вы понимаете среднерыночный курс валюты, которую хотите обменять.

Среднерыночный курс является единственным реальным обменным курсом, и его следует использовать в качестве ориентира для сравнения предлагаемых вам курсов. Прежде чем решить, какую услугу использовать, узнайте среднерыночный курс с помощью онлайн-конвертера валют.

Принесите чистые, неповрежденные банкноты (желательно в долларах США / евро) для обмена

Если вы планируете обменять наличные в России, то возьмите U.Обменные доллары или евро. Убедитесь, что банкноты чистые и четкие, и обменивайте их только в законном обменном пункте. Хотя уличные торговцы могут спросить вас, хотите ли вы обменять деньги, это технически незаконно и почти наверняка очень невыгодно.

Использование дорожных чеков в России

Дорожные чеки не рекомендуются для посетителей, направляющихся в Россию. Их нельзя использовать для прямой оплаты товаров, а за их обмен в банке взимается высокая комиссия.Добавьте к этому неудобства — только крупные отделения банка могут обменивать ваши чеки на наличные — и они действительно не имеют смысла.

Их нельзя использовать для прямой оплаты товаров, а за их обмен в банке взимается высокая комиссия.Добавьте к этому неудобства — только крупные отделения банка могут обменивать ваши чеки на наличные — и они действительно не имеют смысла.

Если у вас уже есть чеки и у вас нет выбора, Сбербанк — государственный банк России — обменяет их на вас за определенную плату.

Вместо этого рассмотрите возможность использования кредитной или дебетовой карты.

Использование кредитных и дебетовых карт в России

Многие малые предприятия России не принимают карты

Хотя крупные предприятия в России, особенно в туристических регионах, принимают кредитные и дебетовые карты, вы найдете множество исключений.Не все предприятия принимают карты, поэтому неплохо иметь при себе наличные. Если вам срочно нужны наличные, воспользуйтесь одним из указателей банкоматов в следующем разделе, чтобы найти ближайший банкомат и сразу снять наличные.

Сообщите своему банку, что вы едете в Россию

Если вы собираетесь использовать карты за границей, сообщите в банк, что собираетесь путешествовать. Хотя политики отдельных банков различаются, нередко покупки в России рассматриваются программным обеспечением вашего банка по борьбе с мошенничеством как «подозрительные».В этом случае вы можете обнаружить, что ваша карта ограничена или заблокирована полностью. Намного лучше сообщить им заранее, что вы будете путешествовать по региону.

Остерегайтесь предложений банкоматов для списания средств в вашей домашней валюте

Если вы используете кредитную или дебетовую карту за границей, вас могут спросить, хотите ли вы, чтобы оплата производилась в вашей домашней валюте — это называется динамической конвертацией валюты (DCC).

DCC указан как «услуга», предлагая клиентам возможность видеть стоимость транзакций в их национальной валюте.К сожалению, путешественникам это не приносит особой пользы. Принятие этой опции позволяет иностранному банкомату, а не вашему домашнему банку, выбрать для вас обменный курс (почти всегда очень плохой), а также может потребовать дополнительных комиссий. Вместо этого выберите оплату в местной валюте (рублях) в иностранном банкомате.

Вместо этого выберите оплату в местной валюте (рублях) в иностранном банкомате.

банкоматов в России

В России есть хорошие сети банкоматов в банках и рядом с ними, а также в торговых центрах и туристических зонах. Воспользуйтесь одним из перечисленных ниже инструментов локатора, чтобы найти ближайший к вам банкомат:

Локатор банкоматов Visa

Локатор банкоматов MasterCard

Локатор банкоматов Амекс

При выводе денег за границу с вас будет взиматься комиссия как в вашем домашнем банке, так и, зачастую, в операторе банкомата.Тем не менее, это может быть экономичным вариантом, потому что обменный курс, применяемый вашими домашними банками, обычно является одним из наиболее справедливых.

Проверьте комиссию, которую будет взимать ваш домашний банк перед отъездом. Многие банкоматы в России имеют относительно низкие лимиты на снятие средств, что может означать, что вам придется снимать несколько раз одновременно. Если ваш банк взимает плату за снятие средств, эта сумма может быстро возрасти.

Всегда оплачивать оплату в местной валюте (RUB)

Остерегайтесь DCC (в предыдущем разделе).Это такая же плохая идея при снятии наличных, как и при оплате товаров и услуг с помощью карты. Если вы выберете оплату в местной валюте, вам не будет предоставлен обменный курс домашнего банка, а будет установлен иностранный банкомат. Вместо этого всегда выбирайте оплату в местной валюте.

Банки России

Крупнейшие банки в России — это местные операторы, которые впоследствии распространились на некоторые части Европы. Однако некоторые западноевропейские банки также работают в России с филиалами в крупных городах.

Сбербанк, который фактически является государственным банком России, с большим отрывом является крупнейшим розничным банком. Сбербанк работает по всей России, но также и в восточноевропейском регионе под своим именем и именем дочерних компаний. Фактически, у Сбербанка 11 миллионов клиентов за пределами России.

Поскольку в регионе работает множество банков, определенно стоит проверить, есть ли у вашего домашнего банка партнерские отношения с местным российским банком. Если они это сделают, вы сможете снимать наличные в некоторых банкоматах по более низкой цене.

Пять крупнейших розничных банков в России

Международные банки, работающие в России

В качестве альтернативы, для простого доступа к деньгам за границей — и еще более выгодной сделки — используйте Wise.

Если у вас есть банковский счет в России или вы знаете кого-то, у кого он есть, вы можете переводить деньги между странами, используя реальный среднерыночный обменный курс. Это удобный способ получить наличные без скрытых комиссий.

ВТБ ДЛЯ КЛИЕНТОВ

ВТБ Онлайн вошел в тройку лучших мобильных приложений в категории «Финансы и бизнес» рейтинга Рунета 2018.Развитие цифровых сервисов — важный стратегический приоритет группы ВТБ. Банки группы стремятся улучшить возможности дистанционного банковского обслуживания для клиентов и регулярно запускают новые приложения и сервисы, которые помогают улучшить доступ к их финансовым услугам и повысить лояльность клиентов.

В 2018 году количество пользователей мобильного приложения ВТБ Онлайн увеличилось на 56% и составило более 6,3 млн человек, из них 84% используют мобильные устройства. Приложение ВТБ Онлайн обрабатывает более 15 миллионов транзакций в месяц.ВТБ продолжает расширять возможности мобильного банкинга для розничных клиентов, позволяя им:

отслеживать статус заявки на карту в режиме онлайн, включая ожидаемую дату и адрес получения;

получить новый ПИН-код;

выберите желаемую сумму предварительно одобренного кредита и подтвердите ее с помощью SMS / push-кода;

получать подробную выписку по счету, в том числе операции по счетам, картам, а также операции, проведенные в ВТБ-Онлайн.

Мы понимаем, насколько важно расширение нашего географического присутствия для наших розничных клиентов, и поэтому в партнерстве с INPAS мы работаем над интеграцией нашей эквайринговой сети с Alipay — системой, которая позволяет китайским туристам оплачивать свои покупки через мобильное приложение. .

.

В Москве и Санкт-Петербурге действует курьерская служба по доставке дебетовых карт розничным клиентам, которые подали заявку на их получение через Интернет. В 2018 году курьером доставлено более 20 тысяч карт Multicard и Privilege. Планируется распространить эту услугу на другие города России с населением более одного миллиона человек.

Почтовый банк первым из российских банков внедрил удаленную аутентификацию на основе Единой биометрической системы для клиентов, пользующихся его мобильными услугами. Клиенты могут выбрать наиболее удобный канал связи с банком, не посещая его физическое местонахождение.

Дистанционное банковское обслуживание доступно не только физическим лицам, но и корпоративным клиентам и предпринимателям. Каждый четвертый клиент в сегменте малого и среднего бизнеса использует решение мобильного банкинга банка ВТБ для бизнеса. Наш инструмент мобильного банкинга Business Online позволяет клиентам отслеживать свои балансы в Интернете, осуществлять платежи через мобильное устройство, подключенное к Интернету, в любое время и в любом месте, проверять контрагента перед совершением платежа и анализировать закономерности двусторонних транзакций на основе графиков и диаграммы.Это приложение также позволяет предприятиям открывать сберегательные счета, размещать запросы на рассрочку ссуды или подавать заявки на гарантийные депозиты.

В 2018 году банк ВТБ запустил сервис онлайн-регистрации, который позволяет обществам с ограниченной ответственностью и предпринимателям регистрироваться с помощью электронной подписи с мобильного телефона.

Приложение для частных инвесторов ВТБ Мои инвестиции признано Лучшим инвестиционным приложением на конкурсе «Золотое приложение России 2018».

В 2018 году приложение ВТБ Мои инвестиции было улучшено с возможностью открытия брокерского или инвестиционного счета с мобильного телефона или планшета.Эта опция может быть развернута в любой части мира, обеспечивая легкий доступ к инвестиционным услугам Банка.

2 Quasi cash транзакции6

2 Quasi cash транзакции6

Платежные средства принимаются банкоматами во многих странах мира. Получать деньги с карты можно через банкоматы, обслуживающие MasterCard или Visa

Платежные средства принимаются банкоматами во многих странах мира. Получать деньги с карты можно через банкоматы, обслуживающие MasterCard или Visa Особенно удобно для тех, кто часто забывает пароль. Кроме того, гарантируется дополнительная защита

Особенно удобно для тех, кто часто забывает пароль. Кроме того, гарантируется дополнительная защита

5%.

5%.

Через устройства других банков наличные ВТБ 24 сопровождается дополнительной комиссией, о размере которой мы поговорим далее.

Через устройства других банков наличные ВТБ 24 сопровождается дополнительной комиссией, о размере которой мы поговорим далее.