| Описание | Пакет услуг для преодоления кризиса | Пакет услуг для преодоления кризиса | Тариф для пострадавшего бизнеса, который хочет сэкономить | Тариф для компаний, которые работают и стремятся к выгоде | Тариф для крупных компаний с большим количеством платежей |

| Открытие счета | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно |

| Обслуживание в месяц | 0 ₽ | 0 ₽ | 350 ₽ | 550 ₽ | 10 000 ₽ |

| Заплатить контрагенту внутри банка | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно |

| Заплатить контрагенту в другой банк | 0 ₽ 199 ₽ с 6-го платежа 199 ₽ | 0 ₽ 199 ₽ с 4-го платежа 199 ₽ | 28 ₽ | 23 ₽ | 0 ₽ |

| Перевести на счет частным лицам | 0%

| 0%

| 0.95 %

| 0.95 %

| 0.95 %

|

| Снять наличные | 5% | 5% | 0.95 %

| 0.95 %

| 0.95 %

|

| Внести наличные на счет | 0. 09 %

минимум 50 ₽ 09 %

минимум 50 ₽ | 0.09 % минимум 50 ₽ | 0.09 % минимум 50 ₽ | 0.09 % минимум 50 ₽ | 0.09 % минимум 50 ₽ |

| Внести наличные на счет через кассу банка | 0.3 % не менее 50 ₽ | 0.3 % не менее 50 ₽ | 0.1 % не менее 50 ₽ | от 0.07 %

| 0.07 % не менее 50 ₽ |

| Открыть счет | Открыть счет | Открыть счет | Открыть счет | Открыть счет |

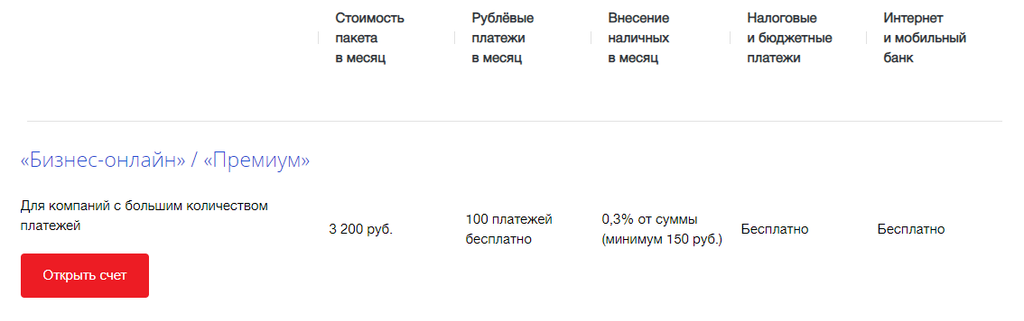

Бизнес оптимальный | PRO Бизнес | PRO ВЭД | |

Расчетный счет и Интернет-Банк | |||

Рублевые платежи в другой банк | 30 ₽ | 0 ₽ | 0 ₽ |

Срочные рублевые платежи в другой банк (ССП) | 300 ₽ | 0 ₽ | 0 ₽ |

Валютные платежи в другой банк | 0,3% 40 / 250 $ | 0,3% 40 / 250 $ | 0,08% 20 / 250 $ |

Конверсионный курс | Стандартный | Стандартный | Супер выгодный1 |

Валютный контроль | 0,15% 800 / 50 000 ₽ | 0,15% 800 / 50 000 ₽ | 0,08% 400 / 50 000 ₽ |

Бизнес-карта | 1 карта | 1 карта | 1 карта |

Карта для руководителя | GOLD | GOLD | GOLD |

Взнос наличных | 0 ₽ 2 | 0 ₽ | 0 ₽ |

Снятие наличных | 0 ₽ | 0 ₽ | 0 ₽ 3 |

Взнос наличных | от 0,5% мин. | 0,2%

| от 0,5% мин. 250 ₽ |

Выдача наличных | от 0,5% / 1,5% мин. 250 ₽ | от 0,5% / 1,5% мин. 250 ₽ | от 0,5% / 1,5% мин. 250 ₽ |

Стоимость в месяц | 2 000 ₽ | 6 900 ₽ | 6 900 ₽ |

Стоимость в месяц | 2 000 ₽ | 4 900 ₽ | 4 900 ₽ |

Дополнительная информация | подробнее | подробнее | подробнее |

расчетно-кассовое обслуживание в банке для юр. лиц

Обслуживание юр.лиц и индивидуальных предпринимателей

ОАО «Белгазпромбанк» предлагает открытие расчетного счета в банке для ИП и юридических лиц – резидентов и нерезидентов РБ. У наших бизнес-клиентов есть возможность открыть счет в банке:

У наших бизнес-клиентов есть возможность открыть счет в банке:- в иностранной валюте;

- в белорусских рублях;

- для хранения иностранной валюты, приобретенной на внутреннем рынке Республики Беларусь.

Перечень оказываемых услуг и производимых операций

- прием и выдачу наличных;

- перевод денежных средств с одного счета на другой;

- зачисление на расчетный счет для ИП переводимых денежных средств;

- иные операции, предусмотренные законодательством Республики Беларусь или договором текущего (расчетного) банковского счета.

Среди них:

Среди них: - оформление выписок, а при их утрате – дубликатов;

- оплата документов, ранее не оплаченных в установленные сроки;

- обработка различных документов по зачислению на счет денежных средств;

- прием отказов от акцепта платежных требований;

- прием, контроль и обработка документов по зачислению наличных денежных средств в белорусских рублях и иностранной валюте на счета клиентов;

- выдача наличных денежных средств в белорусских рублях и иностранной валюте со счетов клиентов;

- оказание консультационных услуг по всем вопросам расчетов, оформлению платежных и денежных документов;

- визирование паспортов сделок по внешнеэкономическим операциям клиентов.

Более подробную информацию о расчетно-кассовом обслуживании вы можете получить по телефону:

☎ +375 (17) 229-16-77

Код банка: 742

УНП банка: 100429079

Банк Русский Стандарт услуги для бизнеса

30 сентября 2017 года мы открыли двери своей ветеринарной клиники (кому необходимо: энимал-клиник. рф). Безусловно, мы еще до открытия были уверены в необходимости предоставления своим клиентам всех форм оплаты наших услуг, однако не были готовы к столь высокому спросу на платежи картами. В связи с чем уже 2 октября мне пришлось заняться поиском банка-эквайера. Будет лукавством сказать, что Русский Стандарт был в числе потенциальных партнёров случайным, напротив, по опыту прежних лет своей деятельности, я был уверен в необходимости обращения и в этот банк. Но, всё же, для обладания полнотой картины, я обратился в несколько других банков. Следует сказать, что тарифы по банкам на услуги эквайринга примерно равны, однако даже в этом вопросе, при прочих равных, Банк Русский Стандарт оказался выгоднее: ставка — в нижней границе среднего по рынку, но! Банк Русский Стандарт не стал настаивать ни на покупке оборудования (ради ничтожного снижения тарифа на 0,2%, а дал тариф сразу как в других банках при покупке оборудования), ни на открытии счёта.

рф). Безусловно, мы еще до открытия были уверены в необходимости предоставления своим клиентам всех форм оплаты наших услуг, однако не были готовы к столь высокому спросу на платежи картами. В связи с чем уже 2 октября мне пришлось заняться поиском банка-эквайера. Будет лукавством сказать, что Русский Стандарт был в числе потенциальных партнёров случайным, напротив, по опыту прежних лет своей деятельности, я был уверен в необходимости обращения и в этот банк. Но, всё же, для обладания полнотой картины, я обратился в несколько других банков. Следует сказать, что тарифы по банкам на услуги эквайринга примерно равны, однако даже в этом вопросе, при прочих равных, Банк Русский Стандарт оказался выгоднее: ставка — в нижней границе среднего по рынку, но! Банк Русский Стандарт не стал настаивать ни на покупке оборудования (ради ничтожного снижения тарифа на 0,2%, а дал тариф сразу как в других банках при покупке оборудования), ни на открытии счёта.Итог. После разговора с менеджером по работе с клиентами терминал был установлен 3 октября.

Перечисление регулярное, стабильное на наш расчётный счёт в другом банке — на второй день после операции с картой. Вполне адекватно, прогнозируемо и вполне устраивает.

Замечательная поддержка (на 8 800 и не нужно звонить) — все вопросы решает персональный менеджер в телефонном режиме, хотя и вопросов-то было ровно полтора.

Через какое-то время мы обнаружили, что нам нужен терминал с поддержкой оплаты бесконтактными картами, и, я не шучу, еще до звонка менеджеру, такой терминал появился у нас в клинике — прямо ментальная связь!

Резюмируя, хочу заверить, что если меня попросят порекомендовать банк, не задумываясь, порекомендую Банк Русский Стандарт.

Нужен мой комментарий «из первых уст»? Звоните в клинику — я готов подтвердить каждое написанное выше слово.

% PDF-1.3

%

85 0 объект

>

эндобдж

xref

85 87

0000000016 00000 н.

0000002088 00000 н.

0000002860 00000 н.

0000003016 00000 н.

0000003080 00000 н. 0000003191 00000 п.

0000003334 00000 н.

0000003491 00000 н.

0000003660 00000 н.

0000003806 00000 н.

0000003973 00000 н.

0000004092 00000 н.

0000004207 00000 н.

0000004353 00000 п.

0000004494 00000 н.

0000004621 00000 н.

0000004737 00000 н.

0000004869 00000 н.

0000005001 00000 н.

0000005129 00000 н.

0000005265 00000 н.

0000005400 00000 н.

0000005563 00000 н.

0000005733 00000 н.

0000005899 00000 н.

0000006049 00000 н.

0000006219 00000 н.

0000006331 00000 п.

0000006451 00000 п.

0000006588 00000 н.

0000006711 00000 н.

0000006837 00000 н.

0000006942 00000 н.

0000007065 00000 н.

0000007198 00000 н.

0000007342 00000 п.

0000007470 00000 н.

0000007646 00000 н.

0000007777 00000 н.

0000007888 00000 н.

0000008021 00000 н.

0000008156 00000 н.

0000008289 00000 н.

0000008416 00000 н.

0000008533 00000 н.

0000008651 00000 п.

0000008779 00000 н.

0000008902 00000 н.

0000009026 00000 н.

0000009148 00000 п.

0000009296 00000 н.

0000009469 00000 н.

0000009599 00000 н.

0000003191 00000 п.

0000003334 00000 н.

0000003491 00000 н.

0000003660 00000 н.

0000003806 00000 н.

0000003973 00000 н.

0000004092 00000 н.

0000004207 00000 н.

0000004353 00000 п.

0000004494 00000 н.

0000004621 00000 н.

0000004737 00000 н.

0000004869 00000 н.

0000005001 00000 н.

0000005129 00000 н.

0000005265 00000 н.

0000005400 00000 н.

0000005563 00000 н.

0000005733 00000 н.

0000005899 00000 н.

0000006049 00000 н.

0000006219 00000 н.

0000006331 00000 п.

0000006451 00000 п.

0000006588 00000 н.

0000006711 00000 н.

0000006837 00000 н.

0000006942 00000 н.

0000007065 00000 н.

0000007198 00000 н.

0000007342 00000 п.

0000007470 00000 н.

0000007646 00000 н.

0000007777 00000 н.

0000007888 00000 н.

0000008021 00000 н.

0000008156 00000 н.

0000008289 00000 н.

0000008416 00000 н.

0000008533 00000 н.

0000008651 00000 п.

0000008779 00000 н.

0000008902 00000 н.

0000009026 00000 н.

0000009148 00000 п.

0000009296 00000 н.

0000009469 00000 н.

0000009599 00000 н. 0000009709 00000 п.

0000009876 00000 н.

0000009987 00000 н.

0000010141 00000 п.

0000010338 00000 п.

0000010449 00000 п.

0000010571 00000 п.

0000010685 00000 п.

0000010816 00000 п.

0000010941 00000 п.

0000011098 00000 п.

0000011209 00000 п.

0000011363 00000 п.

0000011560 00000 п.

0000011665 00000 п.

0000011787 00000 п.

0000011901 00000 п.

0000012032 00000 н.

0000012157 00000 п.

0000012264 00000 п.

0000012381 00000 п.

0000012506 00000 п.

0000012625 00000 п.

0000012745 00000 п.

0000012805 00000 п.

0000012957 00000 п.

0000013726 00000 п.

0000013907 00000 п.

0000014087 00000 п.

0000014580 00000 п.

0000014767 00000 п.

0000015242 00000 п.

0000002303 00000 п.

0000002838 00000 н.

трейлер

]

>>

startxref

0

%% EOF

86 0 объект

> 22>] >>

>>

эндобдж

170 0 объект

>

транслировать

Hb«f` (ǀ

0000009709 00000 п.

0000009876 00000 н.

0000009987 00000 н.

0000010141 00000 п.

0000010338 00000 п.

0000010449 00000 п.

0000010571 00000 п.

0000010685 00000 п.

0000010816 00000 п.

0000010941 00000 п.

0000011098 00000 п.

0000011209 00000 п.

0000011363 00000 п.

0000011560 00000 п.

0000011665 00000 п.

0000011787 00000 п.

0000011901 00000 п.

0000012032 00000 н.

0000012157 00000 п.

0000012264 00000 п.

0000012381 00000 п.

0000012506 00000 п.

0000012625 00000 п.

0000012745 00000 п.

0000012805 00000 п.

0000012957 00000 п.

0000013726 00000 п.

0000013907 00000 п.

0000014087 00000 п.

0000014580 00000 п.

0000014767 00000 п.

0000015242 00000 п.

0000002303 00000 п.

0000002838 00000 н.

трейлер

]

>>

startxref

0

%% EOF

86 0 объект

> 22>] >>

>>

эндобдж

170 0 объект

>

транслировать

Hb«f` (ǀ

Fedwire® and National Settlement Services

- Федеральные резервные банки имеют три оптовых платежных сервиса: Fedwire Funds Service, которая представляет собой систему валовых расчетов в реальном времени для электронных расчетов между банками; Служба ценных бумаг Fedwire, которая предоставляет услуги по выпуску, расчетам и переводу для U.

S. казначейские ценные бумаги и другие государственные ценные бумаги; и Национальная расчетная служба, которая представляет собой многостороннюю расчетную службу, используемую клиринговыми палатами, финансовыми биржами и другими клиринговыми и расчетными группами.

S. казначейские ценные бумаги и другие государственные ценные бумаги; и Национальная расчетная служба, которая представляет собой многостороннюю расчетную службу, используемую клиринговыми палатами, финансовыми биржами и другими клиринговыми и расчетными группами. - Эти услуги появились в начале 1900-х годов, когда Федеральные резервные банки начали использовать телекоммуникации для перевода средств между счетами, находящимися в разных округах Федеральной резервной системы.

- Федеральные резервные банки в настоящее время предлагают ряд вариантов электронного и автономного доступа соответствующим финансовым учреждениям для взаимодействия с Федеральными резервными банками, имеющими отношение к Fedwire и национальным расчетным службам.

Службы Fedwire®

Федеральные резервные банки имеют две службы Fedwire: Службу фондов Fedwire и Службу ценных бумаг Fedwire. Службы Fedwire играют ключевую роль в национальном платежном механизме и позволяют депозитарным учреждениям, казначейству США и другим государственным учреждениям переводить средства и бездокументарные ценные бумаги по всей стране.

Участники получают доступ к Fedwire Funds Service и Fedwire Securities Service либо в электронном виде с помощью решений доступа FedLine Direct® или FedLine Advantage®, либо по телефону, используя автономный канал доступа Федеральных резервных банков.Прямое соединение FedLine — это решение доступа на основе Интернет-протокола (IP), разработанное для крупных участников Fedwire, которым требуется автоматическое подключение к службам Fedwire. Соединение FedLine Advantage обеспечивает веб-доступ к инструменту FedPayments® Manager, который позволяет участникам создавать и отправлять сообщения Fedwire о переводах денежных средств и ценных бумаг, а также просматривать входящие сообщения в Интернете.

Участники, использующие автономный канал доступа Федерального резервного банка, предоставляют Fedwire инструкции по переводу денежных средств или ценных бумаг по телефону.После подтверждения телефонного запроса Федеральные резервные банки вводят инструкцию о переводе в Fedwire Funds Service или Fedwire Securities Service для исполнения. Ручная обработка, необходимая для автономных транзакций, делает их более дорогостоящими. Следовательно, учреждения обычно предпочитают использовать решение автономного доступа только в том случае, если они осуществляют относительно нечастые переводы денежных средств или ценных бумаг.

Ручная обработка, необходимая для автономных транзакций, делает их более дорогостоящими. Следовательно, учреждения обычно предпочитают использовать решение автономного доступа только в том случае, если они осуществляют относительно нечастые переводы денежных средств или ценных бумаг.

Операции со средствами и ценными бумагами Fedwire обрабатываются в режиме реального времени при получении их приложениями Fedwire и после расчета являются окончательными и безотзывными.

История услуг Fedwire

Федеральные резервные банки переводят средства в электронном виде с 1915 года. Однако только в 1918 году Федеральные резервные банки создали собственную телекоммуникационную систему для обработки денежных переводов. Система связала все 12 резервных банков, Совет Федерального резерва и Казначейство США телеграфом. Казначейские ценные бумаги стали переводиться по телеграфу в 1920-х годах. Национальная система перевода денежных средств и ценных бумаг оставалась в основном телеграфной до начала 1970-х годов.

До 1981 года услуги Fedwire предоставлялись бесплатно, но были доступны только банкам-членам Федеральной резервной системы. Однако Закон о дерегулировании депозитных учреждений и денежно-кредитном контроле 1980 года требовал, чтобы большинство финансовых услуг Федерального резервного банка устанавливались по цене, включая переводы денежных средств и хранение ценных бумаг, и предоставил депозитарным учреждениям, не являющимся членами, прямой доступ к этим платным услугам. Чтобы стимулировать конкуренцию в частном секторе, закон требует, чтобы сборы Федеральных резервных банков отражали полную стоимость предоставления финансовых услуг, включая вмененные затраты, такие как стоимость капитала и налоги, которые были бы понесены, и прибыль, которая могла бы быть получена. были заработаны, если услуги оказывала частная фирма.

При определенных условиях финансово здоровые организации, которые имеют регулярный доступ к дисконтному окну, могут иметь дневной овердрафт на своих счетах в Федеральной резервной системе. Это подвергает Федеральные резервные банки риску убытков. Чтобы ограничить этот риск, Совет управляющих Федеральной резервной системы принял комплексную политику в отношении рисков платежной системы, охватывающую ценообразование дневного овердрафта, чистые лимиты дебета и требования к обеспечению.

Это подвергает Федеральные резервные банки риску убытков. Чтобы ограничить этот риск, Совет управляющих Федеральной резервной системы принял комплексную политику в отношении рисков платежной системы, охватывающую ценообразование дневного овердрафта, чистые лимиты дебета и требования к обеспечению.

Fedwire Funds Service

Fedwire Funds Service — это система валовых расчетов в реальном времени, принадлежащая и управляемая Федеральными резервными банками, в которой участники инициируют платежные поручения, которые обрабатываются индивидуально и рассчитываются деньгами центрального банка в режиме реального времени после получения.После расчета денежные переводы Fedwire являются окончательными и безотзывными.

Депозитарные учреждения используют Fedwire Funds Service для отправки средств другим учреждениям для собственных деловых целей или от имени своих клиентов. Служба Fedwire Funds Service используется для покупки и продажи федеральных фондов; покупка, продажа и финансирование операций с ценными бумагами; выдача или погашение ссуд; расчет по международным коммерческим сделкам в долларах США; и расчет по сделкам с недвижимостью и другим крупным своевременным платежам. Казначейство и другие федеральные агентства широко используют Fedwire Funds Service для выплаты и получения средств.

Казначейство и другие федеральные агентства широко используют Fedwire Funds Service для выплаты и получения средств.

При обычном переводе денежных средств физическое или юридическое лицо, известное как отправитель, поручает банку произвести платеж или заставляет другой банк произвести платеж получателю. Банк отправителя дебетует счет своего клиента и отправляет платежное поручение, предназначенное для выполнения запроса отправителя, либо непосредственно в банк получателя, либо в банк-посредник, такой как Федеральный резервный банк.Платежные поручения, полученные Федеральными резервными банками, обрабатываются через Fedwire Funds Service. Платежное поручение служит авторизацией для списания суммы перевода со счета банка-отправителя, поддерживаемого его Федеральным резервным банком. Банк, указанный в платежном поручении как банк-получатель, будет зачислен на счет Федерального резервного банка, который имеет счет банка-получателя на ту же сумму. Fedwire Funds Service также уведомит банк-отправитель о том, что часть перевода средств Fedwire Funds Service была успешно обработана, и уведомит банк-получатель о том, что средства были зачислены на его счет в Федеральной резервной системе. На этом этапе платеж банку-получателю является окончательным и безотзывным.

На этом этапе платеж банку-получателю является окончательным и безотзывным.

Служба Fedwire Funds Service работает 21,5 часа каждый рабочий день с 21:00. Восточное время предыдущего календарного дня до 18:30. Оффлайн участники могут инициировать платежные поручения или другие запросы с 9:00 до 18:00.

Fedwire Securities Service

Fedwire Securities Service предоставляет услуги по выпуску, переводу и расчетам для всех обращающихся на рынке казначейских ценных бумаг, а также для многих ценных бумаг федеральных правительственных учреждений и государственных предприятий, а также для ценных бумаг некоторых международных организаций.Федеральные резервные банки в качестве фискальных агентов способствуют выпуску бездокументарных ценных бумаг для участников Федеральной службы по ценным бумагам. Участники могут иметь несколько счетов ценных бумаг Fedwire и могут использовать Fedwire Securities Service для перевода ценных бумаг для расчетов по сделкам на вторичном рынке, включая операции на открытом рынке, для перемещения обеспечения, используемого для обеспечения обязательств, и для облегчения операций репо (репо).

Служба ценных бумаг Fedwire обрабатывает переводы ценных бумаг на индивидуальной или валовой основе в режиме реального времени, и перевод ценных бумаг и связанных с ними денежных средств (если таковые имеются) является окончательным и безотзывным в случае его совершения.Хотя участники Fedwire Securities Service могут отправлять ценные бумаги без оплаты, большинство переводов ценных бумаг включает доставку ценных бумаг и одновременный обмен платежами за эти ценные бумаги, процесс, известный как поставка против платежа (DVP). Система DVP — это механизм расчетов, который обеспечивает окончательную передачу одного актива, если и только если происходит окончательная передача другого актива (или других активов). Служба ценных бумаг Fedwire играет важную роль в проведении денежно-кредитной политики и на рынке государственных ценных бумаг, повышая эффективность операций Федерального резерва на открытом рынке и помогая поддерживать ликвидность рынка государственных ценных бумаг.

Доступ к Службе ценных бумаг Fedwire ограничен депозитарными учреждениями и некоторыми другими организациями, такими как Казначейство, спонсируемые государством предприятия, государственные казначеи и трастовые компании с ограниченным назначением, которые являются членами Федеральной резервной системы. Небанковские брокеры и дилеры обычно хранят и переводят свои ценные бумаги Fedwire через депозитарные учреждения, которые являются участниками Fedwire и предоставляют специализированные клиринговые услуги по государственным ценным бумагам.

Служба ценных бумаг Fedwire открывается в 8:30 a.м. Восточное время каждый рабочий день, закрытие в 15:15. для отправления переводов — в 15:30. для отмены перевода — в 16:30. для репозиций против платежа и в 19:00. на репозицию бесплатно. Каждый рабочий день офлайн-участники могут инициировать переводы ценных бумаг или другие запросы с 9:00 до 13:30. для обработки в тот же день и до 16:00. для обработки в будущем.

Национальная расчетная служба

Помимо услуг Fedwire, Федеральные резервные банки владеют и управляют многосторонней расчетной службой, известной как Национальная расчетная служба.Национальная расчетная служба доступна депозитарным учреждениям, которые проводят расчеты для участников клиринговых палат, финансовых бирж и других клиринговых и расчетных групп. Агенты по расчетам, действующие от имени этих депозитарных учреждений в рамках соглашения о расчетах, в электронном виде представляют файлы расчетов в Федеральные резервные банки. Файлы обрабатываются по получении, и записи автоматически размещаются на счетах депозитных учреждений в Федеральной резервной системе.

Национальная расчетная служба обеспечивает автоматизированный механизм для представления файлов расчетов в Федеральные резервные банки, повышает операционную эффективность и снижает расчетный риск для участников, обеспечивая окончательность расчетов в день расчета.Национальная расчетная служба также позволяет Федеральным резервным банкам управлять рисками и ограничивать их, внедряя механизмы контроля рисков, такие же надежные, как и те, которые используются в Fedwire Funds Service. Участники могут подавать файлы Национальной Расчетной Службы на обработку с 7:30 до 17:30. каждый рабочий день; файлы, отправленные до 7:30, помещаются в очередь на обработку с 7:30.

«Fedwire», «FedLine Direct», «FedLine Advantage» и «FedPayments» являются зарегистрированными знаками обслуживания Федеральных резервных банков.Полный список марок, принадлежащих Федеральным резервным банкам, доступен на FRBservices.org.

Способы оплаты

Не теряйте потенциальный бизнес из-за конкурентов, упуская из виду различные варианты оплаты, которые могут быть привлекательными для вашего международного покупателя. Изучите несколько способов оплаты и найдите тот, который лучше всего соответствует вашим потребностям.

[21MB]Многие американские компании, которые только начали продавать товары из США за рубежом, ожидают или предпочитают получать полную предоплату.Несмотря на то, что риск неплатежа нулевой, если вы ведете бизнес таким образом, вы рискуете потерять бизнес, упустив из виду конкурентов, готовых предложить покупателям более выгодные варианты оплаты. Рассмотрите более привлекательные способы оплаты, как описано в этой статье и сопутствующих видео.

Способы оплаты

Чтобы добиться успеха на сегодняшнем глобальном рынке и выиграть продажи у иностранных конкурентов, экспортеры должны предлагать своим клиентам привлекательные условия продаж, поддерживаемые соответствующими методами оплаты.Поскольку получение полной и своевременной оплаты является конечной целью каждой экспортной продажи, необходимо тщательно выбирать соответствующий способ оплаты, чтобы минимизировать платежный риск, а также удовлетворить потребности покупателя. Как показано на рисунке 1, существует пять основных способов оплаты международных транзакций. Во время или до переговоров по контракту вы должны подумать, какой из представленных на рисунке методов является взаимовыгодным для вас и вашего клиента.

Ключевые моменты

- Международная торговля представляет собой спектр рисков, который вызывает неопределенность в отношении сроков платежей между экспортером (продавцом) и импортером (иностранным покупателем).

- Для экспортеров любая продажа является подарком до получения оплаты.

- Следовательно, экспортеры хотят получить оплату как можно скорее, желательно сразу после размещения заказа или до отправки товаров импортеру.

- Для импортеров любой платеж является пожертвованием до момента получения товара.

- Следовательно, импортеры хотят получить товар как можно скорее, но отложить платеж как можно дольше, желательно до тех пор, пока товары не будут перепроданы, чтобы получить достаточный доход для выплаты экспортеру.

Оплата наличными

Используя условия предоплаты наличными, экспортер может избежать кредитного риска, поскольку платеж получен до перехода права собственности на товары. Для международных продаж наиболее распространенными вариантами предоплаты, доступными для экспортеров, являются банковские переводы и кредитные карты. С развитием Интернета услуги условного депонирования становятся еще одним вариантом предоплаты для небольших экспортных операций. Однако предоплата — наименее привлекательный вариант для покупателя, поскольку создает неблагоприятный денежный поток.Иностранных покупателей также беспокоит то, что товар может не быть отправлен при предоплате. Таким образом, экспортеры, которые настаивают на использовании этого метода оплаты как единственного способа ведения бизнеса, могут проиграть конкурентам, предлагающим более привлекательные условия оплаты. Узнайте больше о предоплате.

Аккредитивы

Аккредитивы (LC) — один из самых безопасных инструментов, доступных для международных трейдеров. Аккредитив — это обязательство банка от имени покупателя о том, что платеж будет произведен экспортеру при условии соблюдения условий, изложенных в аккредитиве, что подтверждается представлением всех необходимых документов.Покупатель оформляет кредит и платит своему банку за оказание этой услуги. Аккредитив полезен, когда трудно получить надежную кредитную информацию об иностранном покупателе, но экспортер удовлетворен кредитоспособностью иностранного банка покупателя. Аккредитив также защищает покупателя, поскольку никаких платежных обязательств не возникает до тех пор, пока товар не будет отправлен в соответствии с обещаниями. Узнайте больше о аккредитивах.

Документальные коллекции

Документарный инкассо (D / C) — это операция, при которой экспортер поручает взыскание платежа за продажу своему банку (банку-ремитенту), который отправляет документы, необходимые его покупателю, в банк импортера (банк-инкассатор) с инструкции по передаче документов покупателю для оплаты.Средства поступают от импортера и переводятся экспортеру через банки, участвующие в сборе, в обмен на эти документы. Д / К предполагают использование тратты, которая требует от импортера уплаты номинальной суммы либо по предъявлении (документ против платежа), либо в указанную дату (документ против акцепта). В инкассовом письме даются инструкции, в которых указываются документы, необходимые для перехода права собственности на товар. Хотя банки действительно выступают в качестве посредников для своих клиентов, D / C не предлагают процесс проверки и ограниченные средства правовой защиты в случае неуплаты.D / C обычно дешевле, чем LC. Узнайте больше о документальных коллекциях.

Открыть счет

Операция по открытому счету — это продажа, при которой товары отгружаются и доставляются до наступления срока платежа, который при международных продажах обычно занимает 30, 60 или 90 дней. Очевидно, что это один из наиболее выгодных вариантов для импортера с точки зрения денежных потоков и затрат, но, следовательно, это один из вариантов с наибольшим риском для экспортера. Из-за интенсивной конкуренции на экспортных рынках иностранные покупатели часто требуют от экспортеров условий открытия счета, поскольку предоставление кредита продавцом покупателю более распространено за рубежом.Следовательно, экспортеры, которые не хотят предоставлять кредит, могут потерять продажу своим конкурентам. Экспортеры могут предлагать конкурентоспособные условия открытого счета, существенно снижая риск неплатежа за счет использования одного или нескольких подходящих методов торгового финансирования, описанных далее в этом Руководстве. Предлагая условия открытого счета, экспортер может искать дополнительную защиту, используя страхование экспортных кредитов.

Партия

Консигнация в международной торговле — это разновидность открытого счета, на котором оплата отправляется экспортеру только после того, как товары были проданы иностранным дистрибьютором конечному потребителю.Международная консигнационная сделка основана на договорном соглашении, в соответствии с которым иностранный дистрибьютор получает, управляет и продает товары для экспортера, который сохраняет право собственности на товары до тех пор, пока они не будут проданы. Очевидно, что экспорт на партию очень рискован, поскольку экспортеру не гарантируется оплата, а его товары находятся в чужой стране в руках независимого дистрибьютора или агента. Консигнация помогает экспортерам стать более конкурентоспособными благодаря большей доступности и более быстрой доставке товаров.Продажа на условиях консигнации также может помочь экспортерам снизить прямые затраты на хранение и управление запасами. Ключом к успеху в экспортировании на партию товара является партнерство с уважаемым и заслуживающим доверия иностранным дистрибьютором или сторонним поставщиком логистических услуг. Должна быть предусмотрена соответствующая страховка для покрытия товаров, отправленных в пути или находящихся во владении иностранного дистрибьютора, а также для снижения риска неплатежа.

Доступ к клирингу, расчетам и хранению

Настоящие Условия и положения («Положения и условия») относятся к веб-сайту Bank of America Corporation («Банк Америки») и веб-сайтам его аффилированных лиц (совместно именуемые «Сайты»), включая Банк Америки, Н.A., Merrill Lynch, Pierce, Fenner & Smith Incorporated, BofA Securities, Inc., Bank of America Capital Management и некоторые другие перечисленные здесь аффилированные лица (совместно именуемые «Аффилированные лица»), которые доступны на сайтах Bank of America и применяются ко всем услугам. , программы, информация и продукты (совместно именуемые «Сервис»), которые вы («Клиент») можете использовать или иным образом получать доступ время от времени через Сайты («Соглашение»).

ИСПОЛЬЗОВАНИЕ САЙТОВ

Клиент соглашается с тем, что любое подтверждение сделки, выписка со счета или другой документ, доставленный через Сайты путем «нажатия» на обозначенные места в таком документе или относящийся к нему, будет считаться «письменным», «подписанным» и доставленным для для всех целей Клиентом.Любая запись такой транзакции или подтверждения (включая, помимо прочего, электронные записи) считается «письменной». Клиент также соглашается с тем, что он не будет оспаривать юридически обязательный характер, действительность или исковую силу любой транзакции, документа или подтверждения на основании того факта, что они были выполнены путем «нажатия» на обозначенные места, и прямо отказывается от любых и всех прав, которые он может иметь. отстаивать такое требование.

Bank of America настоящим предоставляет Клиенту всемирное, неисключительное, не подлежащее сублицензированию, непередаваемое, непередаваемое, личное право и лицензию на доступ и использование Сайтов исключительно для внутреннего использования Клиентом в соответствии с условиями настоящего Соглашения. .Клиент принимает предоставленные здесь права и лицензию на доступ и использование Сайтов исключительно в соответствии с настоящим Соглашением и любыми правилами, ограничениями или процедурами, периодически публикуемыми Bank of America на Сайтах. Клиент признает и соглашается с тем, что Сайты и вся интеллектуальная собственность и права собственности на них и на них в любой точке мира, включая такие права на авторские права, товарные знаки, знаки обслуживания, товарный вид, патенты, патентные заявки и коммерческие тайны, а также другие права собственности и / или конфиденциальные информация (совместно именуемая «ИС») является ценным имуществом Bank of America и / или его аффилированных лиц и лицензиаров.За исключением лицензии, предоставленной в соответствии с настоящим Соглашением, Клиент не получает никаких прав на Сайты. Клиент не может получать доступ к Сайтам или использовать их каким-либо образом, который может нарушить какие-либо права интеллектуальной собственности Bank of America, его аффилированных лиц или лицензиаров. Клиент должен незамедлительно уведомить Bank of America о любом фактическом нарушении или угрозе нарушения или незаконного присвоения интеллектуальной собственности или любой ее части, о которых ему стало известно. Клиент признает и соглашается с тем, что он не будет использовать или разрешать использование Сайтов в нарушение любых применимых законов, правил, положений или толкований (совместно именуемых «Применимое право») и будет соблюдать их.

Клиент соглашается, что он не будет и не будет разрешать или разрешать какому-либо лицу («Уполномоченное лицо») под его контролем ни при каких обстоятельствах:

- продавать, сдавать в аренду, передавать, рециркулировать, переиздавать, распространять, предоставлять или иным образом предоставлять доступ к Сайтам или любой их части или данным на них любому лицу, кроме его Уполномоченных лиц, в том числе устными, письменными или электронными средствами будь то демонстрация или иным образом;

- фотокопировать, загружать или иным образом воспроизводить на любом носителе любую часть Сайтов, за исключением того, что Клиент может загрузить во внутреннюю компьютерную систему Клиента или распечатать бумажную копию содержания Сайтов, полностью или частично, при условии, что в каждом в этом случае все уведомления об авторских правах и других правах собственности сохраняются и соблюдаются; или

- изменять, декомпилировать или перепроектировать любой программный компонент Сайтов.

Все затраты и расходы на оборудование, операционные платформы и программное обеспечение, необходимое для доступа к Сайтам и их использования, а также их обслуживание, являются исключительной ответственностью Клиента.

Ни одно из положений настоящих Условий не ограничивает Клиента в совершении каких-либо действий, требуемых любым Применимым законодательством, любой саморегулируемой организацией или любым государственным учреждением, которому они подчиняются. Прежде чем предпринимать какие-либо действия, Клиент должен, насколько это практически возможно с учетом текущих обстоятельств, уведомить об этом Bank of America в письменной форме и проконсультироваться с Bank of America относительно шагов, которые необходимо предпринять для обеспечения соблюдения Применимого законодательства.

КЛИЕНТ ПОДТВЕРЖДАЕТ И СОГЛАШАЕТСЯ, ЧТО БУДЕТ ОТВЕТСТВЕННОСТЬ ЗА ОБЕСПЕЧЕНИЕ ЛЮБОЙ ДЕЯТЕЛЬНОСТИ КЛИЕНТА ИЛИ ЕГО УПОЛНОМОЧЕННЫХ ЛИЦ В ЛЮБОЙ ЮРИСДИКЦИИ И С ЛЮБЫМ ЛИЦОМ, ПОЛНОСТЬЮ ИЛИ В ЧАСТИ ПРИЛОЖЕНИЯ НА САЙТАХ ИЛИ ЧЕРЕЗ ПРИЛОЖЕНИЕ.

Клиент соглашается предоставить Bank of America всю информацию, сотрудничество и помощь, документы и данные, которые будут разумно запрошены Bank of America, чтобы позволить Bank of America соблюдать все применимые законы.Клиент понимает и соглашается с тем, что Bank of America может сообщать такую информацию регулирующим органам в той степени, в которой это необходимо, по его разумному усмотрению, в соответствии с Применимым законодательством.

БЕЗОПАСНОСТЬ

Bank of America должен назначить каждому Уполномоченному лицу уникальный идентификатор пользователя («Идентификатор пользователя») и соответствующий пароль и / или другие коды доступа (каждый, «Код доступа»), чтобы позволить Уполномоченным лицам получить доступ и использовать такие функции в пределах Сайты в качестве Клиента должны авторизовать. Клиент должен (i) поддерживать, (ii) принимать соответствующие меры для обеспечения того, чтобы его должностные лица и сотрудники поддерживали, и (iii) информировать всех Уполномоченных лиц об обязанности Клиента поддерживать конфиденциальность идентификаторов пользователей и кодов доступа и безопасность Сайтов. .Клиент не должен разрешать любому лицу, кроме Уполномоченного лица, получать доступ к Сайтам или использовать их от своего имени или использовать любой идентификатор пользователя или Код доступа, а также должен обучать и знакомить тех Уполномоченных лиц, которые осуществляют доступ и / или используют Сайты, с обязательствами Клиента в соответствии с настоящим Соглашением. Соглашение. Клиент признает и соглашается с тем, что Клиент и / или его Уполномоченные лица могут получать доступ к Сайтам через Всемирную паутину или другую интернет-службу, которая не обязательно является безопасной, и Bank of America не гарантирует, что такая система является безопасной.Клиент соглашается быть связанным всеми сообщениями (и их последствиями), размещаемыми, выполняемыми через Сайты или при их содействии, которые сопровождаются действительным идентификатором пользователя и действительным кодом доступа, назначенным Клиенту или Уполномоченному лицу. Узнав или если Клиент подозревает о техническом сбое или неправильном доступе к Сайтам или Кодах доступа или их использовании любым Уполномоченным лицом или другим лицом, Клиент должен незамедлительно уведомить Bank of America о таком происшествии и должен в кратчайшие сроки по возможности, если какой-либо неправомерный доступ или использование осуществляется Уполномоченным лицом, примите немедленные меры для прекращения доступа такого Уполномоченного лица к Сайтам и их использования.Bank of America оставляет за собой право немедленно и без предварительного уведомления ограничить или прекратить доступ Клиента или любого Уполномоченного лица к Сайтам и их использования.

НЕТ ПРЕДЛОЖЕНИЙ

За исключением случаев, когда это специально обозначено как предложение о продаже или ходатайство о каком-либо предложении о покупке, ни при каких обстоятельствах никакая информация на Сайтах не должна использоваться или рассматриваться как предложение о продаже или ходатайство о каком-либо предложении о покупке ценных бумаг или любых других другие инструменты Bank of America или любого другого эмитента.Предложения могут быть сделаны только там, где это разрешено действующим законодательством. Любая информация, услуги или ценные бумаги, предлагаемые через Сайты, предназначены только для жителей Аргентины, Бразилии, Канады, Франции, Германии, Гонконга, Ирландии, Японии, Италии, Кореи, Нидерландов, Сингапура, США и Объединенное королевство. Просмотр или распространение Сайтов может быть ограничено законом в определенных юрисдикциях. Лица, использующие Сайты, должны знать и соблюдать любые правовые ограничения на использование Сайтов и любые ограничения, изложенные на Сайтах.Сайты не являются предложением или приглашением к покупке каких-либо ценных бумаг в любой юрисдикции, в которой такое предложение или приглашение было бы незаконным. Если вы хотите получить дополнительную информацию о любой информации, содержащейся на Сайтах, на Сайтах есть несколько разделов, в которых вам будет предоставлена контактная информация.

РАСКРЫТИЕ ИНТЕРЕСОВ

Филиалы Bank of America могут проводить рыночные операции или сделки в качестве принципала с ценными бумагами, упомянутыми на этих сайтах, или в опционах на их основе.Кроме того, Bank of America или его аффилированные лица, их акционеры, директора, должностные лица и / или сотрудники могут время от времени иметь длинные или короткие позиции по таким ценным бумагам или опционам, фьючерсам или другим производным инструментам на их основе. Один или несколько директоров, должностных лиц и / или сотрудников Bank of America или его аффилированных лиц могут быть директором эмитента ценных бумаг, упомянутых на этих сайтах. Bank of America или его аффилированные лица могли управлять или совместно управлять публичным размещением или выступать в качестве первоначального покупателя или агента по размещению для частного размещения любых ценных бумаг любого эмитента, упомянутого на Сайтах, или могут время от времени оказывать консультационные услуги, предоставлять услуги по аренде, привлечению ссуд, инвестиционно-банковские или другие услуги для упомянутых компаний или привлекать их к инвестиционно-банковским или другим видам деятельности.

ИНФОРМАЦИЯ О СЧЕТЕ

Определенная информация со счета (ов) Клиента в Bank of America или его аффилированных лицах доступна на Сайтах и может быть загружена Клиентом («Информация о счете»). Хотя Bank of America и его аффилированные лица считают, что эта информация об учетной записи будет точной на момент доступа и / или загрузки Клиентом, эта информация может иметь определенные технические недостатки, типографские ошибки или другие неточности. Кроме того, информация об учетной записи может быть немедленно изменена в результате рыночных условий, колебаний цен и других связанных факторов.Bank of America и его аффилированные лица прямо отказываются от какой-либо ответственности или обязательств за точность или использование такой информации учетной записи после ее загрузки Клиентом и не будут нести ответственности за любые трудности, повреждение или недоступность такой информации из-за несовместимости оборудования или программного обеспечения.

ИНФОРМАЦИЯ О ЦЕНАХ И РЫНКЕ

Актуальные цены могут быть получены только в режиме реального времени по четко оговоренной причине. Любые ориентировочные оценки на Сайтах предназначены только для информации.Они не являются предложением о заключении, передаче, назначении или прекращении какой-либо транзакции или обязательством Bank of America или его аффилированных лиц сделать такое предложение. Ориентировочная оценка может существенно отличаться от фактической стоимости. Такие оценки не обязательно отражают внутреннюю бухгалтерскую отчетность Банка Америки или его аффилированных лиц или оценки, основанные на теоретических моделях. Некоторые факторы, которые могли не быть оценены для целей этих оценок, включая, например, условные суммы, кредитные спреды, базовую волатильность, затраты на перенос или использование капитала и прибыли, могут существенно повлиять на заявленную оценку.Ориентировочные оценки могут значительно отличаться от ориентировочных оценок, доступных из других источников. Хотя Bank of America и его аффилированные лица получили информацию, на которой основаны эти оценки, из источников, которые они считают надежными, Bank of America и его аффилированные лица не делают никаких заявлений или гарантий в отношении каких-либо ориентировочных оценок. Перед выполнением Транзакции, основанной на Контенте этих Сайтов, Клиенту рекомендуется проконсультироваться со своим брокером или другим финансовым представителем для проверки информации о ценах.

ГИПОТЕТИЧЕСКИЕ ИЛИ ПРОШЛОЕ ПРОИЗВОДСТВО

Гипотетическим или смоделированным результатам производительности присущи ограничения. В отличие от фактических результатов, смоделированные результаты не отражают фактическую торговлю. Кроме того, поскольку сделки фактически не были выполнены, результаты могут быть недооценены или чрезмерно компенсированы воздействием, если таковое имеется, определенных рыночных факторов, таких как нехватка ликвидности. Моделируемые торговые программы в целом разрабатываются с учетом преимуществ ретроспективного анализа. Прошлые показатели не свидетельствуют о будущих результатах; не делается никаких заявлений о том, что какой-либо счет принесет или может принести прибыль или убытки, аналогичные показанным.

МАТЕРИАЛ В СВОЕМ ВНЕДРЕНИИ

Предполагается, что все материалы на этих Сайтах подлежат проверке в полном объеме, включая любые сноски, юридические заявления об отказе от ответственности, ограничения или раскрытие информации, а также любые уведомления об авторских правах или правах собственности. Любые заявления об отказе от ответственности, ограничения, раскрытие информации или оговорки о хеджировании применяются к любому частичному документу или материалу так же, как и ко всему целому, и будут считаться включенными в часть любого материала или документа, который вы просматриваете или загружаете.

СВЯЗАННЫЕ САЙТЫ

Определенные гиперссылки на Сайтах могут ссылаться на сайты, поддерживаемые Аффилированными лицами, которые не должны считаться частью Сайтов.Некоторые другие ссылки на Сайтах на неаффилированные сторонние сайты могут содержать информацию, которую мы не контролируем. Мы не несем ответственности за содержание, точность, содержание, полноту, своевременность, текущую ценность или любой аспект информации на этих сайтах и отказываемся от какой-либо ответственности перед Клиентом за это или за любые последствия вашего решения использовать предоставленные ссылки или ваше использование. такой информации. Ссылки на сайты, не принадлежащие Bank of America, не подразумевают какого-либо одобрения или ответственности за мнения, идеи, продукты, информацию или услуги, предлагаемые на таких сайтах, или какие-либо заявления относительно содержания на таких сайтах.Мы также отказываемся от любой ответственности и не даем никаких заверений или гарантий в отношении любых продуктов или услуг, проданных или предоставленных Bank of America или его аффилированным лицам какой-либо третьей стороной. Ваша покупка продуктов или услуг через один из этих сайтов регулируется соглашениями и / или условиями, действующими между Клиентом и поставщиками продуктов и услуг на этих других сайтах. Клиент соглашается с тем, что он не будет подавать иски или претензии против Bank of America или его аффилированных лиц, возникающие в связи с покупкой или использованием вами продуктов или услуг через эти другие сайты.Ссылки не означают, что Bank of America, его аффилированные лица или сайты спонсируют, одобряют, являются аффилированными или связанными с ними или имеют законное право использовать любой товарный знак, торговое название, логотип или символ авторского права, отображаемый или доступный по ссылкам, или что любые связанные сайты имеют право использовать любой товарный знак, торговое название, логотип или символ авторского права Bank of America или его аффилированных лиц.

СОДЕРЖАНИЕ И НАЛИЧИЕ УСЛУГ

Bank of America или его аффилированные лица могут вносить изменения в Сайты и оставляют за собой право делать это без предварительного уведомления.Клиент признает, что не все продукты и услуги, перечисленные или обсуждаемые на Сайтах, доступны во всех географических регионах. Ваше право на получение определенных продуктов и услуг подлежит окончательному определению и принятию со стороны Bank of America или его аффилированных лиц.

СОГЛАСИЕ НА ЭЛЕКТРОННУЮ ДОСТАВКУ

Вы соглашаетесь получать определенные документы и информацию, предоставляемые Bank of America и его аффилированными лицами через Сайты и / или по электронной почте, отправляемой вам через Сайты. Эта поставка, как правило, будет состоять из определенного Контента на Сайтах и некоторых других документов, касающихся Bank of America и его аффилированного лица.Это электронное предоставление и доставка будут рассматриваться вами как надлежащая доставка в соответствии с любыми требованиями к доставке в соответствии с различными законами и правилами, где это применимо, Комиссии по ценным бумагам и биржам, Национальной ассоциации дилеров по ценным бумагам и любого штата или другой юрисдикции. Вы подтверждаете, что у вас есть соответствующее технологическое оборудование для использования Сайтов и получения электронной почты через Интернет, и понимаете, что использование вами Интернета может повлечь за собой определенные операционные расходы, такие как ежемесячная плата за поставщика услуг.Вы соглашаетесь уведомить Bank of America или соответствующий филиал в случае, если вы больше не желаете получать контент с помощью этой процедуры доставки, и предоставите разумное количество времени для обеспечения надлежащей доставки вам другими способами.

ОТСУТСТВИЕ ГАРАНТИИ

Клиент признает, что любая информация, предоставляемая через Сайты, не предназначена для рекомендации, предложения или запроса каких-либо конкретных продуктов или услуг. Кроме того, все исследования, анализ и подобная рыночная информация от неаффилированных третьих лиц представляют собой взгляды и мнения исключительно автора или указанного источника.Bank of America и его аффилированные лица не проводят независимую проверку точности или полноты такой информации, а также Bank of America и его аффилированные лица не поддерживают какие-либо конкретные мнения, выраженные в ней. За исключением меморандумов, Bank of America и его аффилированные лица не несут ответственности перед Клиентом за эту информацию или за любые последствия вашего решения использовать ее. Клиент соглашается с тем, что он должен самостоятельно подтвердить любую такую информацию, представленную через Сайты, прежде чем полагаться на такую информацию.Bank of America, его аффилированные лица и их соответствующие сотрудники, подрядчики, агенты и различные участники Сайтов не обязаны исправлять или обновлять любую неточную или устаревшую информацию на Сайтах.

Клиент подтверждает, что он действует от своего имени, и он принял свои собственные независимые решения о заключении Транзакции и о том, является ли Транзакция подходящей или подходящей для нее, на основании своего собственного суждения и рекомендаций таких консультантов, как он. сочла необходимым.Клиент не полагается на какие-либо сообщения (письменные или устные) Банка Америки или его аффилированных лиц в качестве инвестиционных советов или рекомендаций для заключения Сделки; при этом понимается, что информация и пояснения, относящиеся к условиям Сделки, не должны считаться инвестиционным советом или рекомендацией заключить такую Сделку. Кроме того, Клиент не получил от Bank of America или его аффилированных лиц никаких заверений или гарантий в отношении ожидаемых результатов Транзакции.

СОБЛЮДЕНИЕ ЗАКОНОВ И ВОЗМЕЩЕНИЕ ВЛАСТИ

Сайты можно использовать только в законных целях. Поведение клиента может регулироваться местным, государственным, национальным и международным законодательством. Клиент соглашается с тем, что он и любое из его Уполномоченных лиц должны соблюдать настоящее Соглашение, применимые законы, правила, постановления, постановления и другие аналогичные национальные и международные требования страны, штата и провинции, в которых вы получаете доступ к Сайтам и используете их.

Клиент соглашается соблюдать применимые законы об экспортном контроле и не передавать посредством электронной передачи или иным образом любой контент на Сайтах, подпадающий под ограничения в соответствии с такими законами, в национальный пункт назначения, запрещенный такими законами, без предварительного получения, а затем соблюдения, любые реквизиты государственного разрешения.Клиент также соглашается не загружать на Сайты какие-либо данные или программное обеспечение, которые нельзя экспортировать без предварительного письменного разрешения правительства, включая, помимо прочего, определенное программное обеспечение для шифрования. Эта гарантия и обязательство остаются в силе после прекращения действия настоящих Положений и условий. Офисы, резиденты и операции вашей организации на Кубе, Иране, Ираке, Ливии, Северной Корее, Судане, Сирии и любых других странах, которые являются объектом санкций Управления по контролю за иностранными активами США или другого генерального директора U.Ограничения S. эмбарго не разрешены для доступа и использования Сайтов, и любой такой доступ и использование являются нарушением настоящих Положений и условий.

По запросу Банка Америки или его аффилированных лиц вы соглашаетесь защищать, возмещать убытки и оградить Банк Америки, его аффилированные лица, их должностных лиц, директоров, сотрудников, агентов, подрядчиков или других поставщиков от всех обязательств, претензий и расходов, включая адвокатов. сборы, возникающие в результате нарушения настоящих Положений и условий, за которые вы несете ответственность, или претензий третьих лиц, возникающих в результате использования вами Сайтов.Bank of America и его аффилированные лица оставляют за собой право взять на себя исключительную защиту и контроль над любыми вопросами, которые в противном случае подлежат возмещению с вашей стороны. Несмотря на вышесказанное, вы не обязаны возмещать Bank of America или его аффилированным лицам ответственность за собственные нарушения применимого законодательства.

ДЛЯ РЕЗИДЕНТОВ БРАЗИЛИИ:

Информация, содержащаяся здесь, не представляет собой публичное предложение или распространение ценных бумаг в Бразилии, и Commisao de Valores Mobiliarios не регистрировала или не регистрировала какие-либо ценные бумаги или финансовые продукты, доступные на Сайтах.

ДЛЯ РЕЗИДЕНТОВ КАНАДЫ:

Информация, содержащаяся здесь, не является публичным предложением или распределением ценных бумаг в Канаде или любой из ее провинций. Никакая регистрация или регистрация каких-либо ценных бумаг или финансовых продуктов, доступных на Сайтах, в каком-либо регулирующем органе не производилась.

ДЛЯ РЕЗИДЕНТОВ ФРАНЦИИ:

Сайты не являются приглашением к заключению сделки с финансовыми инструментами, не распространяются в контексте публичного предложения во Франции по смыслу статьи L.411–1 Денежно-кредитного и финансового кодекса, и, таким образом, не был представлен в COB для предварительного утверждения и процедуры разрешения. Любые предложения, продажа или распространение финансовых инструментов через Сайты должны осуществляться только во Франции квалифицированным инвесторам (квалифицированным инвесторам), как это определено и в соответствии со статьей L. 411-2 Валютно-финансового кодекса и декрета. нет. 98–880 от 1 октября 1998 г. Содержание Сайтов не может быть распространено или воспроизведено (полностью или частично) любым Пользователем.Сайты предоставляются при том понимании, что Пользователи будут принимать инвестиционные решения для своего собственного счета в соответствии с условиями, изложенными в декрете №. 98–880 от 1 октября 1998 г. Используя Сайты, Пользователи обязуются не передавать, прямо или косвенно, любые финансовые инструменты, приобретенные через Сайты, общественности во Франции, кроме как в соответствии с применимыми законами и постановлениями. Услуги по настоящему Соглашению могут быть предоставлены Banc of America Securities, Limited в качестве агента или иным образом.

ДЛЯ РЕЗИДЕНТОВ ГЕРМАНИИ:

Сайты доступны только профессиональным инвесторам, как это определено в Законе о проспекте продажи ценных бумаг.

ДЛЯ РЕЗИДЕНТОВ ГОНКОНГА:

Доступ к Сайтам осуществляется по приглашению только институциональным инвесторам. Никакая информация или материалы, содержащиеся на Сайтах, не являются и не должны толковаться как предложение о заключении какой-либо транзакции или каких-либо инвестиций.Информация на этих сайтах предоставлена отделением Bank of America, N.A. в Гонконге, и основана на информации, подготовленной дочерними и аффилированными компаниями Bank of America Corporation. Вы соглашаетесь на использование этого Сайта с Гонконгским отделением Bank of America, N.A.

.ДЛЯ РЕЗИДЕНТОВ ИРЛАНДИИ:

Доступ к Сайтам осуществляется только по приглашению профессиональных инвесторов.

ДЛЯ РЕЗИДЕНТОВ ИТАЛИИ:

Доступ к Сайтам возможен только по приглашению профессиональных инвесторов, как определено в статье 31 Регламента CONSOB No.11522 от 1 июля 1998 г.

ДЛЯ РЕЗИДЕНТОВ ЯПОНИИ:

Доступ к Сайтам предоставляется только по приглашению для финансовых учреждений, как это определено в Законе об иностранных фирмах по ценным бумагам.

ДЛЯ РЕЗИДЕНТОВ КОРЕИ:

Доступ к Сайтам осуществляется по приглашению только профессиональным инвесторам с действующим паролем. Информация, содержащаяся здесь, не является публичным предложением или распространением ценных бумаг в Корее.

ДЛЯ РЕЗИДЕНТОВ НИДЕРЛАНДОВ:

Доступ к Сайтам предоставляется только по приглашению профессиональных участников рынка, как это определено в Законе Нидерландов о надзоре за сделками с ценными бумагами 1995 года. Ценные бумаги или другие инструменты на этих Сайтах предлагаются только профессиональным участникам рынка.

ДЛЯ РЕЗИДЕНТОВ СИНГАПУРА:

Доступ к Сайтам осуществляется по приглашению только институциональным инвесторам. Информация, содержащаяся здесь, не является публичным предложением или распространением ценных бумаг в Сингапуре.Информация на этих сайтах предоставлена Bank of America Singapore Limited и основана на информации, подготовленной дочерними и аффилированными компаниями Bank of America Corporation. Вы соглашаетесь на использование этих Сайтов с Bank of America Singapore Limited.

ОГРАНИЧЕНИЕ ОТВЕТСТВЕННОСТИ

СЛЕДУЮЩИЕ ОГРАНИЧЕНИЯ ОТВЕТСТВЕННОСТИ В ДАННОМ РАЗДЕЛЕ НЕ ПРИМЕНЯЮТСЯ К НАРУШЕНИЯМ ЗАКОНОДАТЕЛЬСТВА, КАСАЮЩЕГОСЯ ПРЕДЛОЖЕНИЯ И ПРОДАЖИ ЦЕННЫХ БУМАГ. ВЫ ПОДТВЕРЖДАЕТЕ, ЧТО НИ БАНК АМЕРИКИ, ЕГО ПАРТНЕРЫ, НИ ИХ ОФИЦЕРЫ, ДИРЕКТОРЫ, СОТРУДНИКИ, АГЕНТЫ, ПОДРЯДЧИКИ ИЛИ ДРУГИЕ ПОСТАВЩИКИ ДАЕТ КАКИХ-ЛИБО ГАРАНТИЙ ИЛИ ГАРАНТИЙ В ОТНОШЕНИИ КОНТРОЛЬНЫХ САЙТОВ, ВКЛЮЧАЯ ГАРАНТИИ ИЛИ ОГРАНИЧЕНИЯ. ГАРАНТИИ КОММЕРЧЕСКОЙ ЦЕННОСТИ, НЕ НАРУШЕНИЯ ИНТЕЛЛЕКТУАЛЬНОЙ СОБСТВЕННОСТИ, ПРАВА ИЛИ ПРИГОДНОСТИ ДЛЯ ОПРЕДЕЛЕННОЙ ЦЕЛИ.Bank of America, ЕГО АФФИЛИРОВАННЫЕ ЛИЦА И ТАКИЕ ЛИЦА НЕ НЕСЕТ ОТВЕТСТВЕННОСТИ ЗА ЛЮБЫЕ УБЫТКИ, СТОИМОСТЬ, УЩЕРБ ИЛИ ДРУГИЕ ТРАВМЫ, БЛАГОДАРЯ ДОГОВОРУ, ПРАКТИЧЕСКИЕ ДЕЙСТВИЯ, НЕБРЕЖНОСТЬ ИЛИ Иным образом, возникшие или вызванные полностью или частично (I) ИСПОЛЬЗОВАНИЕ КЛИЕНТОМ САЙТОВ ИЛИ НАДЕЖНОСТЬ НА САЙТЫ, ИЛИ (II) ВЫПОЛНЕНИЕ СВОИХ ОБЯЗАТЕЛЬСТВ КЛИЕНТОМ ПО НАСТОЯЩИМ УСЛОВИЯМ ИЛИ В СВЯЗИ С ЭТИМИ УСЛОВИЯМИ. Bank of America НЕ ПРЕДСТАВЛЯЕТ И НЕ ГАРАНТИРУЕТ, ЧТО САЙТЫ БУДУТ БЕЗ ОШИБОК ИЛИ БУДУТ ДОСТУПНЫМИ. Кроме того, Bank of America НЕ НЕСЕТ ОТВЕТСТВЕННОСТИ ЗА ЛЮБЫЕ ЗАДЕРЖКИ, СЛОЖНОСТИ В ИСПОЛЬЗОВАНИИ, НЕТОЧНОСТЬ ИНФОРМАЦИИ, КОМПЬЮТЕРНЫЕ ВИРУСЫ, ВРЕДОНОСНЫЙ КОД ИЛИ ДРУГИЕ ДЕФЕКТЫ НА САЙТАХ ИЛИ ЗА НЕСОВМЕСТИМОСТЬ МЕЖДУ ДРУГИМИ САЙТАМИ И ФАЙЛАМИ ДОСТУПА И ПОЛЬЗОВАТЕЛЯМИ ПРОГРАММА.И НЕ БУДЕТ НЕСЕТ ОТВЕТСТВЕННОСТИ Bank of America ЗА ЛЮБЫЕ ДРУГИЕ ПРОБЛЕМЫ, КОТОРЫЕ ИМЕЮТСЯ ПОЛЬЗОВАТЕЛЕМ ИЗ-ЗА ПРИЧИН, НЕ КОНТРОЛИРУЕМЫХ Bank of America. НИ ПРИ КАКИХ ОБСТОЯТЕЛЬСТВАХ Bank of America, ЕГО ОФИЦЕРЫ, ДИРЕКТОРЫ, СОТРУДНИКИ, АГЕНТЫ, ПОДРЯДЧИКИ ИЛИ ДРУГИЕ ПОСТАВЩИКИ НЕ НЕСЕТ ОТВЕТСТВЕННОСТИ ПЕРЕД ВАМИ ИЛИ ЛЮБОЙ ТРЕТЬЕЙ СТОРОНОЙ ЗА КАЧЕСТВЕННЫЕ, СЛУЧАЙНЫЕ, КОСВЕННЫЕ, ОСОБЫЕ ИЛИ ПОДОБНЫЕ УБЫТКИ, ДАЖЕ ПРЕДЛАГАЕМЫЕ ВОЗМОЖНОСТИ ПОВРЕЖДАТЬ.

Поскольку некоторые штаты или юрисдикции не допускают исключения или ограничения ответственности за определенный ущерб, в таких штатах или юрисдикциях ответственность Банка Америки, его должностных лиц, директоров, сотрудников, агентов, подрядчиков или других поставщиков должна быть ограничена в соответствии с настоящим соглашением в той степени, в которой это разрешено законом.

Ни Bank of America, ни его аффилированные лица, ни их должностные лица, директора, сотрудники, агенты, подрядчики или другие поставщики не несут никакой ответственности, и вы соглашаетесь возместить и обезопасить Bank of America, его аффилированные лица и таких лиц за ( 1) любая неточность, ошибка, задержка или упущение (а) любой информации на Сайтах или (б) передачи или доставки любой информации на Сайтах; (2) любые убытки или ущерб, возникшие или вызванные (а) любой такой неточностью, ошибкой, задержкой или упущением, (б) неисполнением, (в) прерыванием использования Сайтов из-за любого небрежного действия или бездействия Bank of America, его аффилированными лицами, их должностными лицами, директорами, сотрудниками, агентами, подрядчиками или другими поставщиками или в случае любых «форс-мажорных обстоятельств» (т.д., наводнение, чрезвычайные погодные условия, землетрясение или другое стихийное бедствие, пожар, война, восстание, беспорядки, трудовой спор, несчастный случай, действия правительства, связь, сбой питания или неисправность оборудования или программного обеспечения) или по любой другой причине, помимо контроль Банка Америки, его аффилированных лиц, их должностных лиц, директоров, сотрудников, агентов, подрядчиков или других поставщиков. Вы понимаете, что Bank of America не несет ответственности за безопасность информации в Интернете.

УСЛОВИЯ ВЕЛИКОБРИТАНИИ

Banc of America Securities Limited утвердил Сайты для целей Раздела 57 Закона о финансовых услугах 1986 года.Ведение инвестиционного бизнеса Banc of America Securities Limited в Соединенном Королевстве регулируется Securities and Futures Authority Limited. В Соединенном Королевстве частным клиентам не предоставляется доступ к Сайтам, поскольку этот термин определен в правилах Securities and Futures Authority Limited; и мы не будем делать никаких инвестиций частным клиентам.

ИЗМЕНЕНИЯ В ДОГОВОР

Bank of America может вносить изменения в настоящее Соглашение в любое время без предварительного уведомления.Ваше дальнейшее использование Сайтов означает, что вы продолжаете соблюдать настоящее Соглашение, которое время от времени изменяется. Вам следует часто просматривать эти Положения и условия, чтобы быть в курсе изменений, которые могут повлиять на вас.

ПРИМЕНИМОЕ ЗАКОНОДАТЕЛЬСТВО

Настоящее Соглашение регулируется и толкуется в соответствии с законодательством штата Нью-Йорк и федеральным законодательством США. Настоящим вы соглашаетесь и подчиняетесь юрисдикции в федеральном суде или суде штата штата Нью-Йорк, США.S.A. Настоящим вы безвозвратно отказываетесь от своих прав на суд присяжных.

СТОРОННИЕ ЛИЦЕНЗИАРЫ

Сайты могут время от времени предоставлять Клиенту различные лицензионные программы («Лицензионные программы») от сторонних поставщиков («Продавцы»), которые были лицензированы Банком Америки для использования Клиентом и / или которые требуют от Клиента подписать стороннее лицензионное соглашение («Лицензионное соглашение»). Используя Лицензионные программы, Клиент соглашается с тем, что

- защищать любую конфиденциальную информацию Банка Америки, его аффилированных лиц или поставщиков, содержащуюся в Лицензионных программах;

- ограничивает использование Клиентом Лицензионных программ исключительно условиями, согласованными в Соглашении и Лицензионном соглашении;

- ограничивает копирование Лицензионных программ тем количеством, которое разумно необходимо для использования Клиентом и целей резервного копирования

- включает информацию об авторских правах Банка Америки и Продавца, а также все другие уведомления о правах собственности при использовании всех Лицензионных программ;

- запрещает продажу, перелицензирование, сдачу в аренду, аренду, кредитование и передачу Лицензионных программ;

- запрещать и принимать разумные меры для предотвращения декомпиляции, дизассемблирования, обратного проектирования или модификации Лицензионных программ;

- соблюдать все законы об экспорте в отношении Лицензионных программ;

- отказывается от какой-либо ответственности со стороны Продавцов за ущерб, обязательства, затраты или расходы, понесенные Клиентом при использовании Лицензионных программ; и

- делает всех поставщиков сторонними бенефициарами всех отказов Клиента, отказов от ответственности, ограничения ответственности, конфиденциальности и положений об интеллектуальной собственности, содержащихся в Соглашении.

BOFA SECURITIES, INC. — ДОПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ

«Bank of America Merrill Lynch» — это маркетинговое название компании Bank of America Corporation, занимающейся глобальным банковским делом и глобальными рынками. Кредитование, деривативы и другая коммерческая банковская деятельность осуществляется во всем мире банковскими филиалами Bank of America Corporation, включая Bank of America, N.A., член FDIC. Ценные бумаги, стратегическое консультирование и другая инвестиционно-банковская деятельность осуществляется во всем мире филиалами инвестиционного банкинга Bank of America Corporation («Филиалы инвестиционного банкинга»), включая в США Merrill Lynch, Pierce, Fenner & Smith Incorporated, BofA Securities, Inc.и Merrill Lynch Professional Clearing Corp., все из которых зарегистрированы как брокеры-дилеры и члены FINRA и SIPC, а в других юрисдикциях — локально зарегистрированными организациями. BofA Securities, Inc. и Merrill Lynch Professional Clearing Corp зарегистрированы в CFTC в качестве продавцов фьючерсных комиссий и являются членами NFA. Инвестиционные продукты, предлагаемые аффилированными лицами инвестиционного банка: не застрахованы FDIC • могут потерять стоимость • не имеют банковской гарантии.

© 2021 Bank of America Corporation.

Расчетно-кассовое обслуживание | ТД Америтрейд

** Оплата счетов, право выписки чеков и дебетовые карты предоставляются бесплатно. Плата взимается за чеки на сумму более 100, за приостановку платежа и за возвращенные чеки. Для использования услуг онлайн-оплаты счетов требуются профинансированная учетная запись TD Ameritrade, персональный компьютер, доступ в Интернет и соответствующий веб-браузер. TD Ameritrade не будет взимать комиссию за снятие средств в банкоматах по всей стране. Если оператор банкомата взимает с вас комиссию, TD Ameritrade вернет начисленную сумму комиссии.TD Ameritrade запрещает мошенническое или чрезмерное использование банкоматов и оставляет за собой право в любое время изменить или отменить возврат комиссии за банкомат. Применяются дополнительные условия. См. Подробности о наших тарифах и сборах.

Дебетовые карты выпущены TD Bank USA, NA, а кредитные карты выпущены TD Bank, NA

*** Проценты будут начисляться на остаток со дня их депонирования в IDA в течение рабочего дня, предшествующего дате снятия средств. от МАР. Проценты будут начисляться ежедневно и зачисляться в последний Рабочий день каждого месяца.TD Ameritrade будет использовать метод ежедневного баланса для расчета процентов по счету.

Мобильный чековый депозит доступен не для всех счетов. Могут применяться другие ограничения. Полные условия и положения см. В Соглашении с пользователем службы мобильного чекового депозита.

Денежные средства в МАР хранятся в одном или нескольких банках программ. Три из программных банков: Charles Schwab Bank, SSB; Charles Schwab Premier Bank, SSB; и Charles Schwab Trust Bank, каждый из которых является аффилированным лицом TD Ameritrade.Страхование каждого банка покроет ваши остатки денежных средств до текущего максимума FDIC в размере 250 000 долларов США на каждого вкладчика на случай банкротства банка. Благодаря использованию нескольких банков, IDA была структурирована таким образом, чтобы предоставить вам страхование FDIC на сумму до 500 000 долларов США на каждого вкладчика с каждой признанной правоспособностью (например, до 500 000 долларов США для индивидуальных счетов и 1 000 000 долларов США для совместных счетов). Чтобы узнать больше о покрытии FDIC, посетите www.FDIC.gov.

Недепозитные инвестиционные продукты: НЕ ЗАСТРАХОВАН FDIC — НЕТ БАНКОВСКОЙ ГАРАНТИИ — МОЖЕТ ПОТЕРЯТЬ СТОИМОСТЬ.

Это не предложение или ходатайство в какой-либо юрисдикции, где мы не уполномочены вести бизнес или где такое предложение или ходатайство противоречили бы местным законам и постановлениям этой юрисдикции, включая, помимо прочего, лиц, проживающих в Австралии, Канада, Гонконг, Япония, Саудовская Аравия, Сингапур, Великобритания и страны Европейского Союза.

TD Ameritrade, Inc., член FINRA / SIPC, дочерняя компания Charles Schwab Corporation. TD Ameritrade является товарным знаком, которым совместно владеет TD Ameritrade IP Company, Inc.и Банк Торонто-Доминион. © 2021 Charles Schwab & Co. Inc. Все права защищены.

границ | Блокчейн-технологии и денежные переводы: от финансовой доступности до корреспондентских отношений

Введение

Трансграничные платежи были одним из первых и наиболее многообещающих приложений блокчейн-технологий (Mills et al., 2016). Это неудивительно, поскольку для управления денежными транзакциями в распределенной сети Биткойна появились технологии блокчейн (Накамото и др., 2019). Технологии блокчейна и распределенной книги (DLT) обещают мгновенное клиринг и расчет, а также неизменную и прозрачную запись транзакций (Али и др., 2014; Мори, 2016; Годфри-Велч и др., 2018). Технологии блокчейн, возникающие на периферии формальных финансов, а зачастую и в противовес ему, в настоящее время попадают в динамику «кооперации» (Leal, 2014), то есть деполитизации их дизайна и усиления конкуренции между бизнесом. реализации. Корпоративная кооптация технологий блокчейн приводит к неоднозначной динамике в платежном пространстве, находящейся между функциональной совместимостью и закрытием, отказом от посредничества и повторным посредничеством, сбоями и извлечением ренты (O’Dwyer, 2012, 2015).

Регулирующие органы, авторитетные финансовые учреждения и неправительственные организации (НПО) обращаются к технологиям блокчейна как к многообещающим инструментам для финансовой интеграции «небанковских» и «недостаточно обслуживаемых», а также для «формализации» (Mitchell, 2007) ранее неформальных денежные переводы, такие как денежные переводы (Silverberg et al., 2015; IMF, 2017; World Bank, 2017). Несколько стартапов и солидных фирм преследуют аналогичную повестку дня в отношении более инклюзивных трансграничных платежей и денежных переводов.Часто упоминаются четыре фирмы: BitPesa, Abra, Stellar и Ripple. В этом исследовании основное внимание уделяется Ripple, стартапу, который обещает использовать технологии блокчейн и протоколы взаимодействия для оптимизации базовой инфраструктуры денежных переводов, то есть корреспондентского банкинга.

Денежные переводы долгое время были частью «совокупности финансовой доступности» (Schwittay, 2011), в которую входят государственные агентства, НПО, МПО, частные субъекты и консорциумы, стремящиеся к интеграции и, в последнее время, к оцифровке.В то же время дискурс «взаимосвязь миграции и развития» рассматривает денежные переводы как неиспользованный рынок неформального перевода ценностей (Durand et al., 1996; Bailey, 2005; Davies, 2007; Faist, 2008), который может резко увеличиться, если будет больше. люди имели доступ к формализованным финансовым услугам, мобильным и цифровым технологиям (см. Kleine and Unwin, 2009; Roy, 2010; Mader, 2018). Стимул к формализации приводит как к включению, так и к оцифровке (Mader, 2016; Datta, 2017). Формализация означает стремление сделать видимыми неформальные активы и включить их в динамику рынка (Mitchell, 2007).Формализация превращает денежные переводы в активы, которые можно использовать, извлекая комиссию за транзакции, монетизируя данные пользователей и используя эти платежные потоки в более сложных финансовых продуктах (Hudson, 2008; Gabor and Brooks, 2017).

Существующая критическая, междисциплинарная социальная научная литература, в которой находится эта статья, как правило, сосредоточена на точке продажи, повседневном опыте и субъективности плательщиков и получателей денежных переводов, и, таким образом, оставляет недостаточно изученными платежные инфраструктуры.Эта статья, напротив, внесет особый вклад, связав изучение денежных переводов с растущим интересом критических социальных наук к значению платежных инфраструктур для построения и конфигурации денег, финансов и рынков. В этой литературе под платежными инфраструктурами понимаются политико-экономические технологии, которые создают и формируют пространственность включения, исключения и денежного обращения (см. Jeffs, 2008; Desan, 2014; Roy and Crane, 2015).Таким образом, в этом документе не приводится экономический анализ воздействия, успеха или неудач применения технологий блокчейн в денежных переводах, а также не измеряется и не оценивается эффективность, которую они создают в платежной индустрии в более широком смысле.

Вместо этого в данной статье исследуется политическая экономия, заложенная в существенность и дизайн приложений блокчейна и DLT в денежных переводах и трансграничных платежах (см. Bátiz-Lazo et al., 2014; Nelms et al., 2018; Swartz, 2018). .В частности, мы сосредоточимся на том, как технологии блокчейн формализуют денежные переводы путем оптимизации их базовой клиринговой и расчетной инфраструктуры, то есть корреспондентского банкинга. Корреспондентские отношения — это «предоставление банковских услуг одним банком (« банк-корреспондент ») другому банку (« банк-респондент »)» (ФАТФ, 2016, стр.7). Эти корреспондентские банковские отношения (ЦБР), организованные на счетах «Ностро и Востро», являются инфраструктурной основой большинства трансграничных платежей, включая денежные переводы (CPMI, 2014).Однако, несмотря на свою важность, корреспондентский банкинг почти не упоминается в литературе о трансграничных платежах и денежных переводах (CPMI, 2016a).

Вследствие мирового финансового кризиса в ЦБ РФ в настоящее время происходит «снижение рисков», то есть сокращение числа активных двусторонних соглашений («коридоров») между валютными зонами и концентрация банков, управляющих корреспондентскими услугами. отношения (Всемирный банк, 2015a, стр.1). Снижение рисков особенно пагубно для денежных переводов, поскольку непропорционально сильно влияет на операторов денежных переводов (MTO), НПО и местные банки (FATF, 2016; Eckert et al., 2017). Кроме того, для многих финансовых учреждений корреспондентские банковские счета все чаще рассматриваются как дорогостоящий и неэффективный «неиспользуемый капитал». В результате снижения рисков некоторые банки и даже целые страны могут быть полностью отрезаны от коридоров транснациональных денежных переводов. Следовательно, клиенты могут оказаться неспособными отправлять и получать денежные переводы или могут понести значительно более высокие комиссии (World Bank, 2015b, p. 31).

Основной аргумент этой статьи состоит в том, что опасения по поводу рисков и эффективности, которые в настоящее время оживляют механизмы корреспондентского банкинга, а не программы финансовой доступности как таковые , стимулируют применение блокчейна и DLT в денежных переводах.Предыдущие критические исследования в области социальных наук утверждают, что цифровые технологии для доступа к финансовым услугам на самом деле мотивированы монетизацией данных пользователей (Maurer, 2015a). В этой статье утверждается, что применение DLT в рамках существующих корреспондентских банковских механизмов направлено на снижение затрат и комиссий, а также на мобилизацию неиспользуемой ликвидности, «заблокированной» на счетах Nostro и Vostro (Maurer, 2016). Это достигается за счет взаимодействия, понимаемого как видимость и синхронизация платежных систем друг с другом.Функциональная совместимость, в свою очередь, позволяет проводить клиринг и расчеты по транзакциям в реальном времени. Ripple — почти единственный случай, когда блокчейн, корреспондентский банкинг и денежные переводы пересекаются. Следовательно, исследование этой компании является своевременным и актуальным для понимания напряженности и возможностей, связанных с применением технологий блокчейн к трансграничным платежам.

Эта статья состоит из четырех частей. В разделе «Материалы и методы» будет изложена методология данного исследования. В разделе «Отрасль денежных переводов от точек продаж до инфраструктур трансграничных платежей» будет представлен обзор литературы по денежным переводам и относительному пренебрежению платежными инфраструктурами.Раздел «Результаты» и «Обсуждение» раскроет корреспондентский банкинг и его нынешнюю трансформацию. Кроме того, на примере Ripple будет продемонстрировано применение технологий блокчейна для платежей и денежных переводов. Раздел «Результаты и обсуждение» также завершится иллюстрацией ограничений и двусмысленностей, присущих обещаниям, которые подразумевают технологии блокчейн. Раздел «Выводы» завершается подробным описанием вклада этой статьи в критическую социальную литературу по деньгам, финансам и технологиям блокчейн.

Материалы и методы

Этот документ основан на 18-месячных полевых исследованиях, состоящих из наблюдений за отраслевыми встречами, конференциями и торговыми ярмарками (Høyer Leivestad and Nyqvist, 2017), онлайн-этнографии на онлайн-форумах и групповых звонков в Skype (Hjorth et al., 2017), 15 в -глубокие интервью и анализ нормативных документов, программных документов и других мультимедийных материалов в Интернете. Этот исследовательский проект получил этическое одобрение и одобрение Подкомитета по географии этики исследований Департамента географии Даремского университета, Великобритания, 31 мая 2017 года.Все субъекты дали письменное информированное согласие после Хельсинкской декларации.