Как вести семейный бюджет и планировать, программы и таблица Excel

Обновлено Автор Олег Лажечников Просмотров 40109

Хочу поделиться личным опытом ведения бюджета в целом, потому что не важно, какой именно бюджет вы ведете, семейный или личный. Важен сам принцип, который может приблизить или отдалить возможность ваших поездок или накоплений. На мой взгляд, свой финансовый путь стоит начинать именно с бюджета.

Я часто сталкиваюсь с тем, что люди не знают, сколько уходит у них на еду или шоппинг, у них нет подушки безопасности и целей на будущее. При этом они залезают в кредиты и жалуются, что денег не хватает. Сразу возникает вопрос, может пора что-то менять?

Зачем нужен семейный бюджет

Некоторые люди на постсоветском пространстве превратно понимают смысл ведения бюджета, ассоциируют его сугубо с экономией, которую воспринимают очень негативно, как будто это что-то постыдное.

Дело в том, что бюджет нужен не для того, чтобы экономить, а для того чтобы все контролировать. Это означает, не только уменьшение трат, но и их увеличение. В финансах должен быть порядок, чтобы все было четко разложено по полочкам. Тогда будет проще ставить себе цели и достигать их.

Ведение бюджета позволяет более эффективно и главное сознательно распределять средства. Никого же не удивляет наличие в фирме бухгалтера, который сводит дебит с кредитом и решает, куда должны пойти деньги. В семейном бюджете точно также, это финансовый план семьи. Мне кажется, таким вещам должны учить в школе.

Плюсы

- Контроль. Вы всегда четко знаете, на что вы тратите деньги. Не возникает вопросов, а куда ушло пол-зарплаты, и кто ее потратил. Тоже самое с доходами, особенно актуально, если у вас несколько источников и они меняются.

У меня есть свое ИП и для него я тоже веду бюджет — бухгалтерию в Мое Дело.

У меня есть свое ИП и для него я тоже веду бюджет — бухгалтерию в Мое Дело. - Сознательный выбор. После пары месяцев ведения бюджета вы реально узнаете, сколько составляет каждая статья расходов, и возможно захотите скорректировать её — уменьшить или увеличить. В итоге устраните ненужные вам траты, а также узнаете, куда вы «жмотите» тратить (например, на здоровье или спорт, так часто бывает).

- Удобно для увольнения и во время кризисов. Можно рассчитать, насколько хватит вашей финансовой подушки безопасности и когда крайний срок выхода на работу или получения дохода.

- Нет долгов. Минимизируется залезание в долги/кредиты, потому что можно заранее все рассчитать и избежать этого. Бюджет дисциплинирует!

- Проще планировать крупные траты. Если вы хотите купить машину или поехать на Мальдивы, то с бюджетом — это намного проще сделать. Вы сможете узнать, в каком месяце у вас появится достаточная сумма, или как нужно изменить объем трат/доходов, чтобы эта сумма появилась.

- Финансовый вектор. Бюджет очень хорошо показывает, куда ведет ваш подход к финансам, к процветанию или банкротству. Возможно пора менять работу для увеличения дохода, формировать подушку безопасности, инвестировать процент от дохода.

Я бюджет с 2008 года. Один раз попробовал и мне понравилось. Благодаря бюджету удалось спланировать уже не одно путешествие, сформировать депозиты на счетах и начать инвестировать через Тинькофф Инвестиции. Больше всего мне нравится чувство уверенности в завтрашнем дне, потому что все распланировано на год вперед.

Однажды бюджет мне очень помог после моего увольнения в 2010. Я тогда сразу рассчитал, сколько месяцев свободной жизни могу получить, в какие страны съездить и какие вещи купить. Соответственно, я знал, в какой месяц должен будет появится заработок.

Минусы

- Отмечание трат и планирование семейного бюджета занимает время, но при правильном подходе можно почти все автоматизировать. Хотя порой бывает даже приятно сесть на полчасика и прикинуть свои финансовые цели на ближайший год.

- Есть вероятность слишком углубиться в подсчеты, считая все до изнеможения и анализируя, в каком из супермаркетов дешевле покупать гречку, а в каком туалетную бумагу. Надо помнить, что бюджет — это инструмент, а не самоцель.

- Дополнение к предыдущему пункту. Есть вероятность залипнуть на текущей планке дохода и сосредоточится только на экономии. Или иначе, «не разрешать» иметь себе больше денег, этакий психологический барьер.

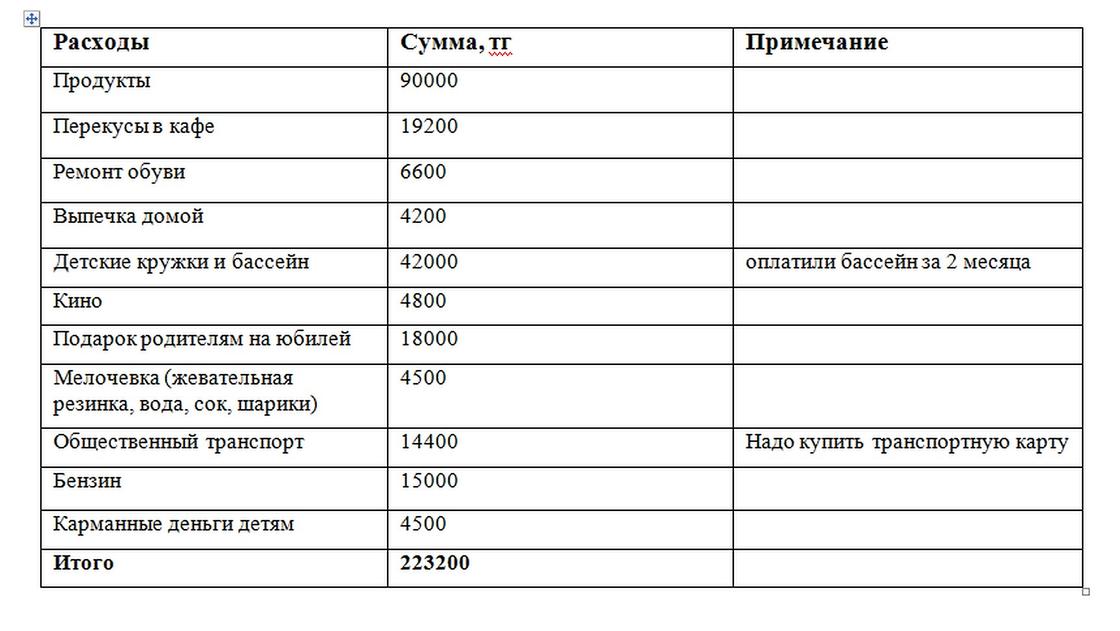

Как вести семейный бюджет

Насколько подробно вести бюджет, решает каждый сам для себя. Я в начале очень подробно все вел, чтобы понять, куда и чего уходит, а потом начал округлять и меньше контролировать траты. В итоге получился «плавающий» бюджет, без строгого планирования. Но главный результат — отсутствие ненужных трат, соответствие расходов доходам (потребностей возможностям), а не экономия ради экономии.

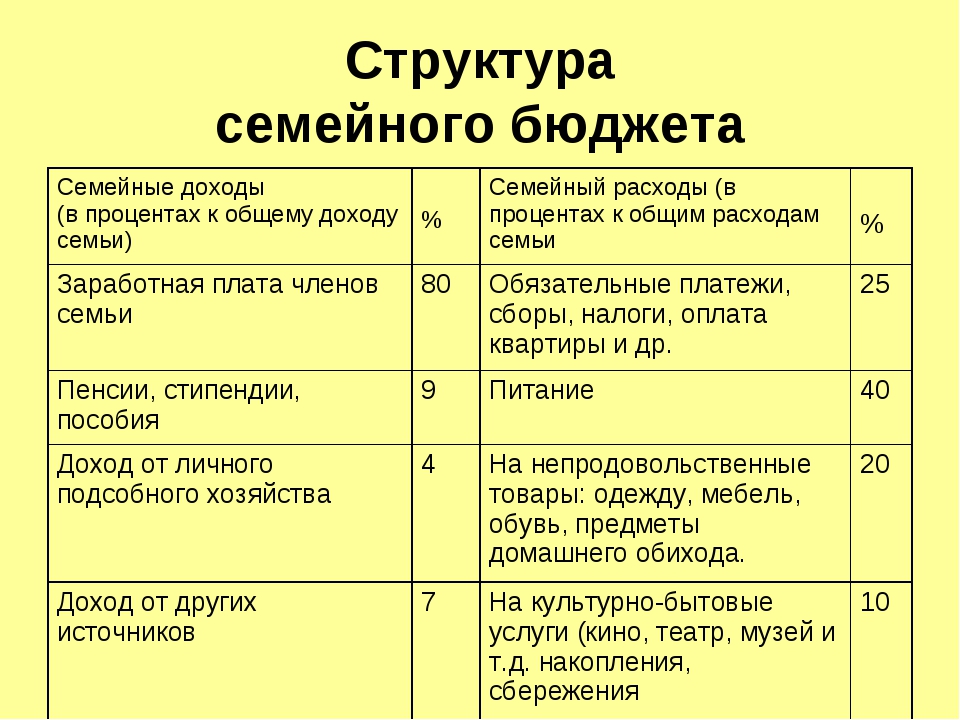

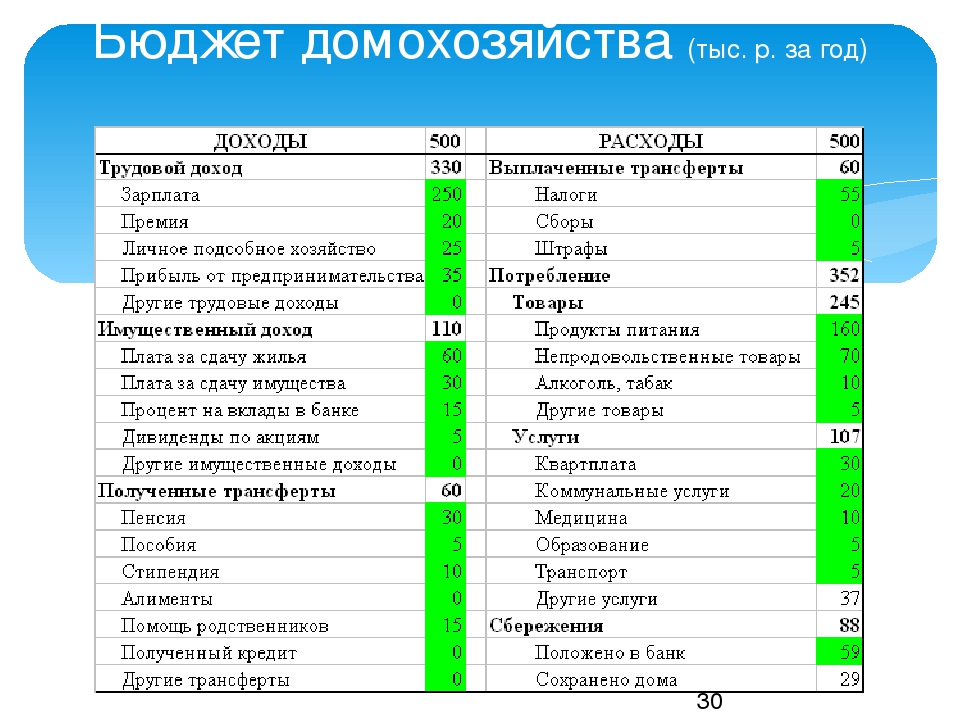

Доходы и расходы

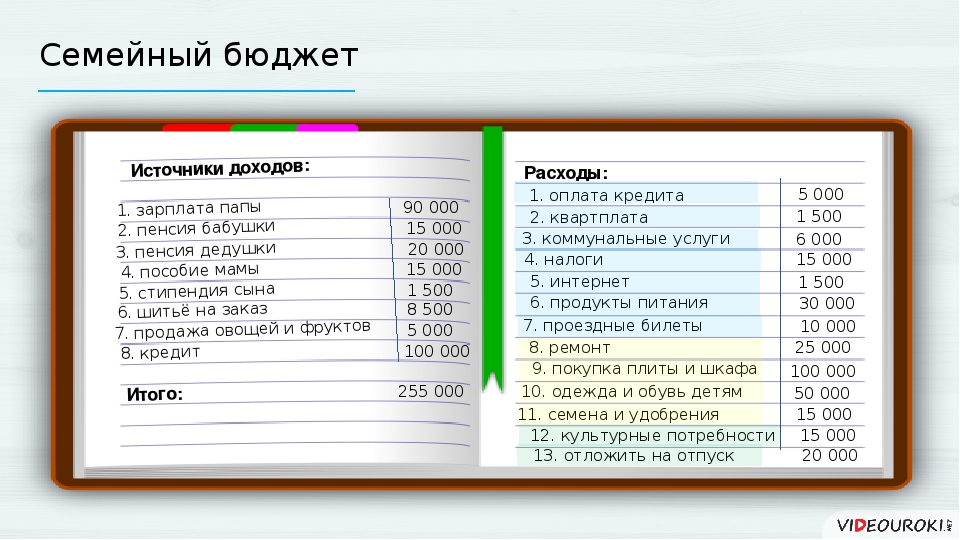

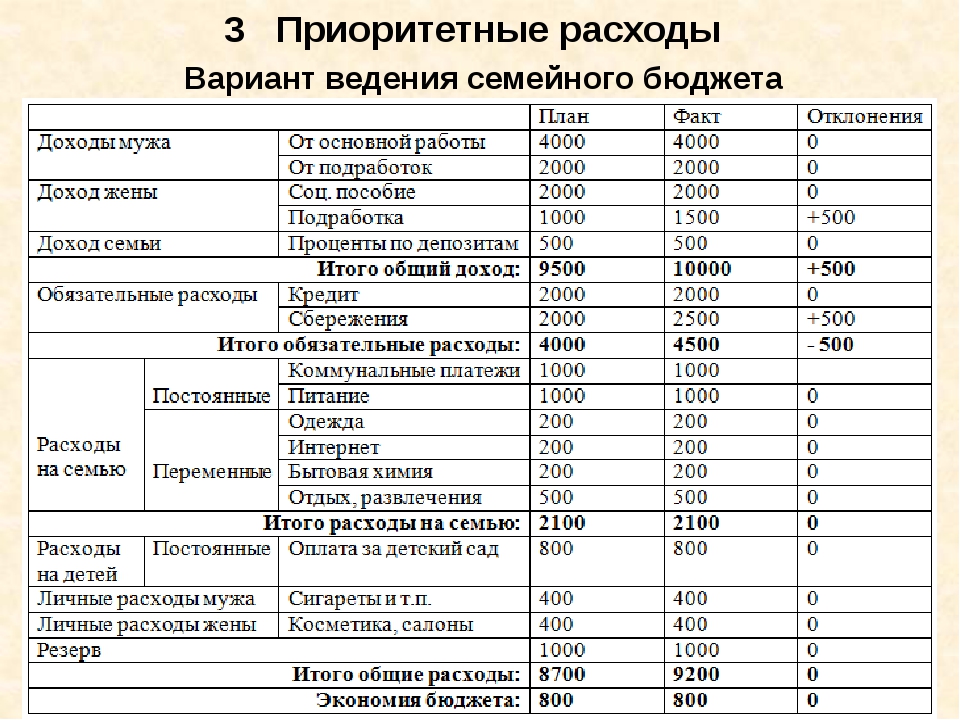

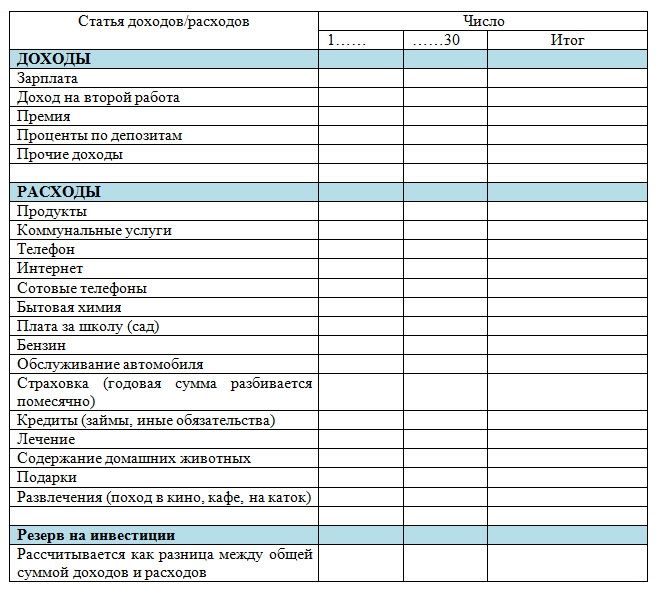

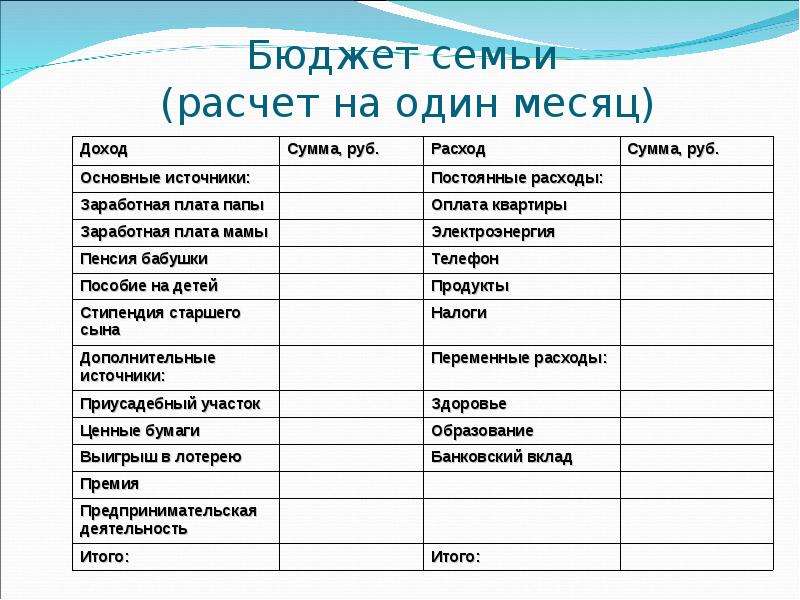

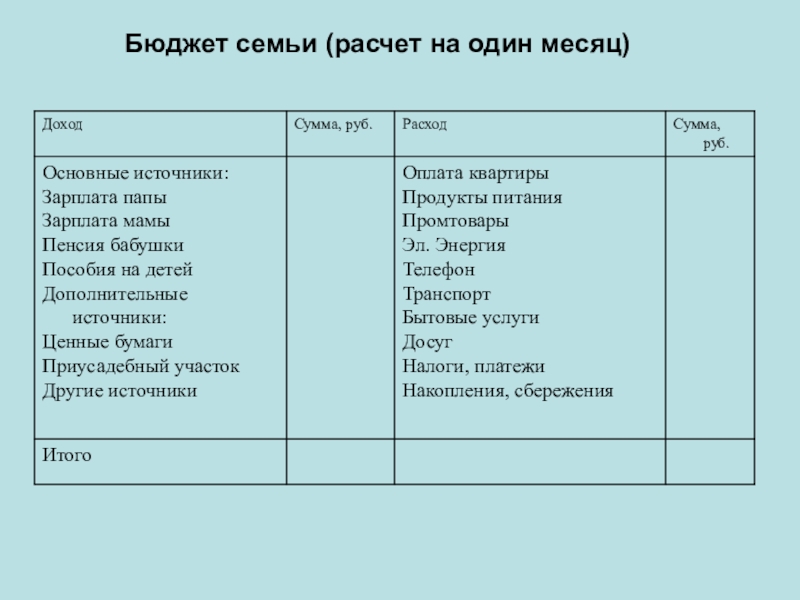

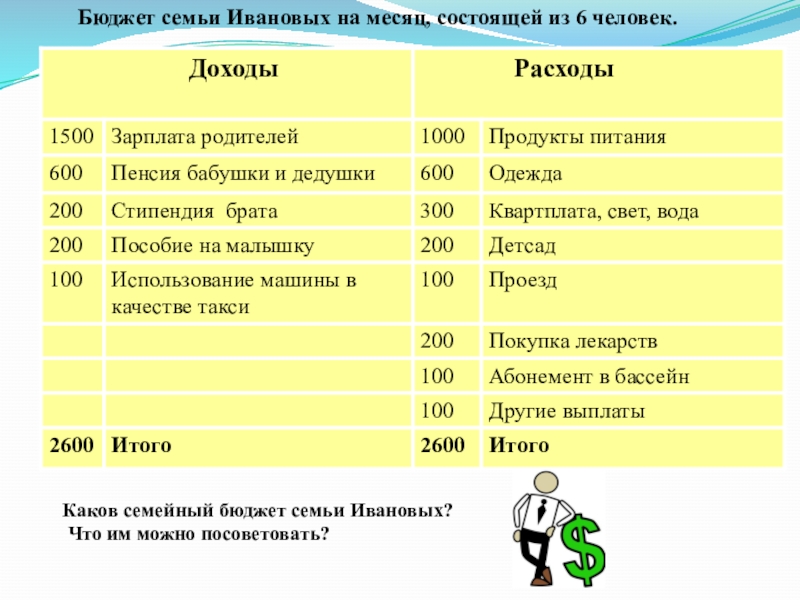

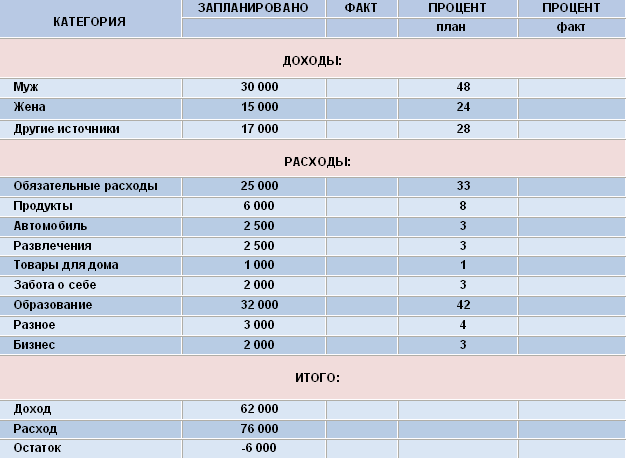

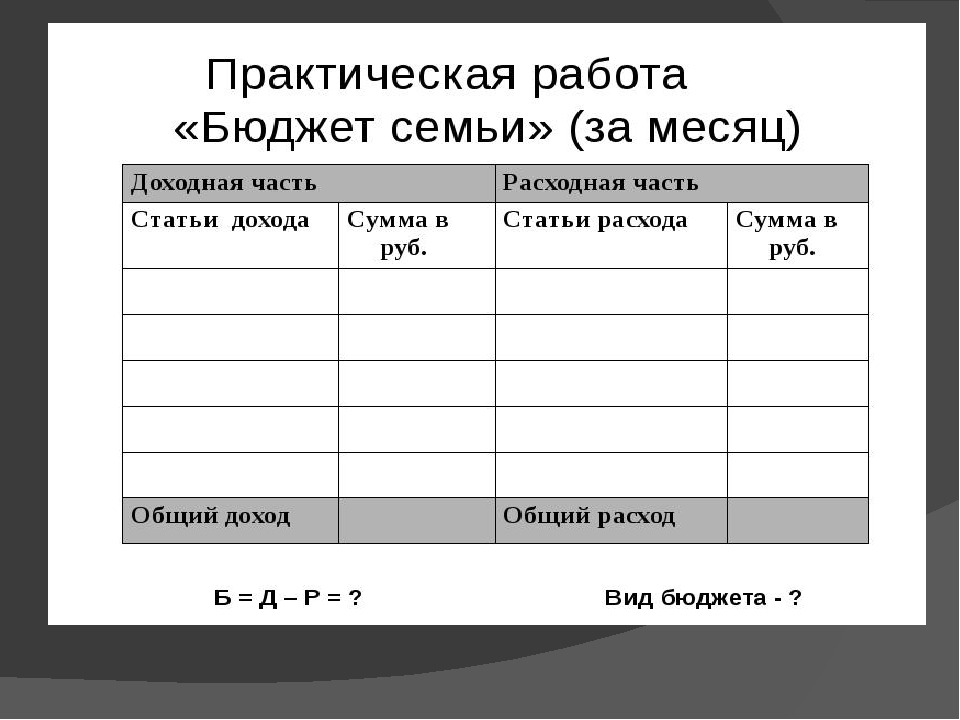

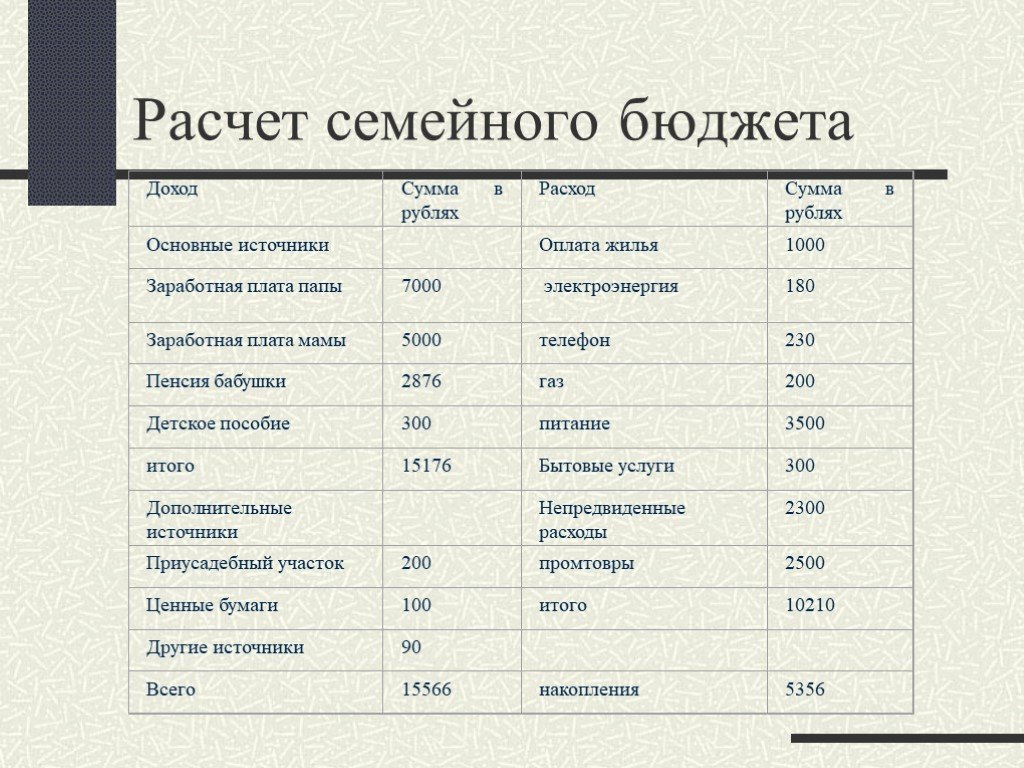

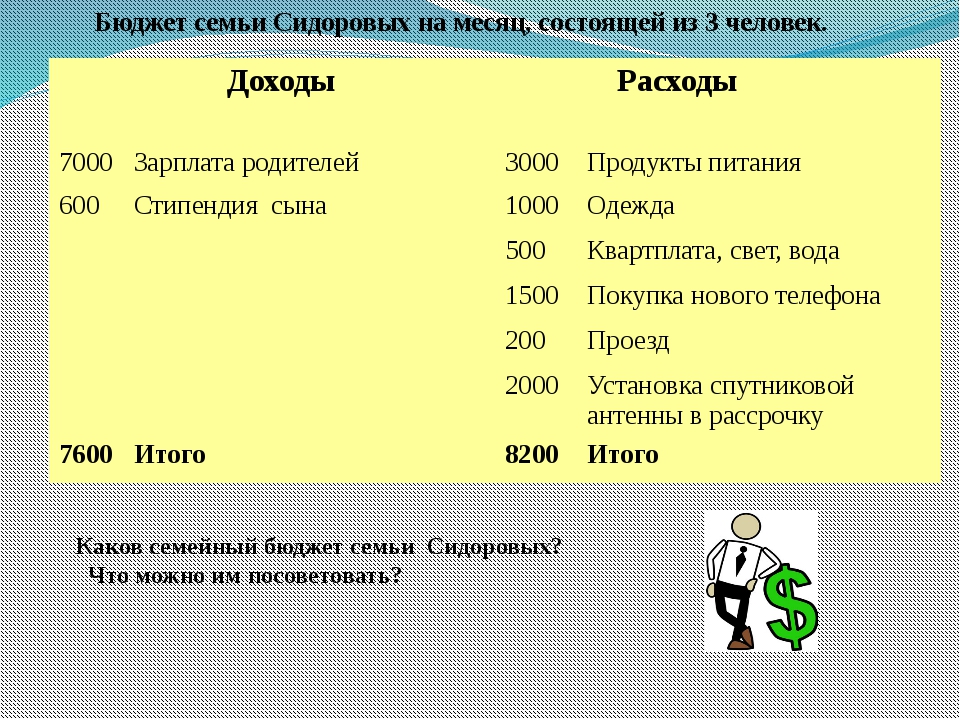

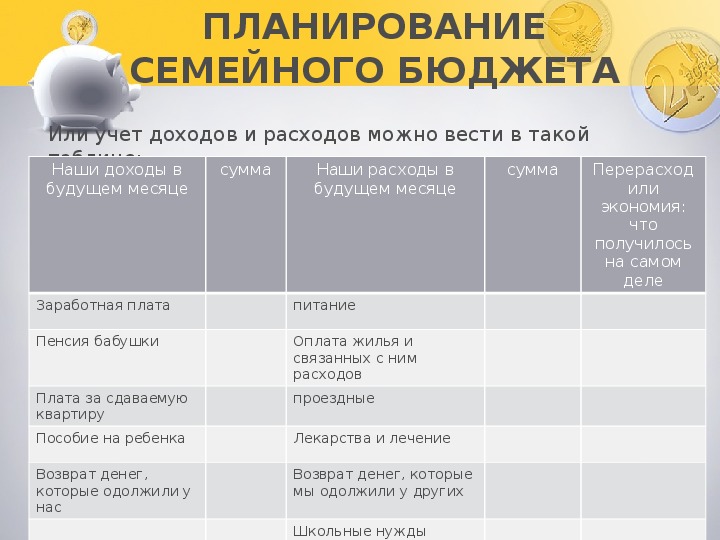

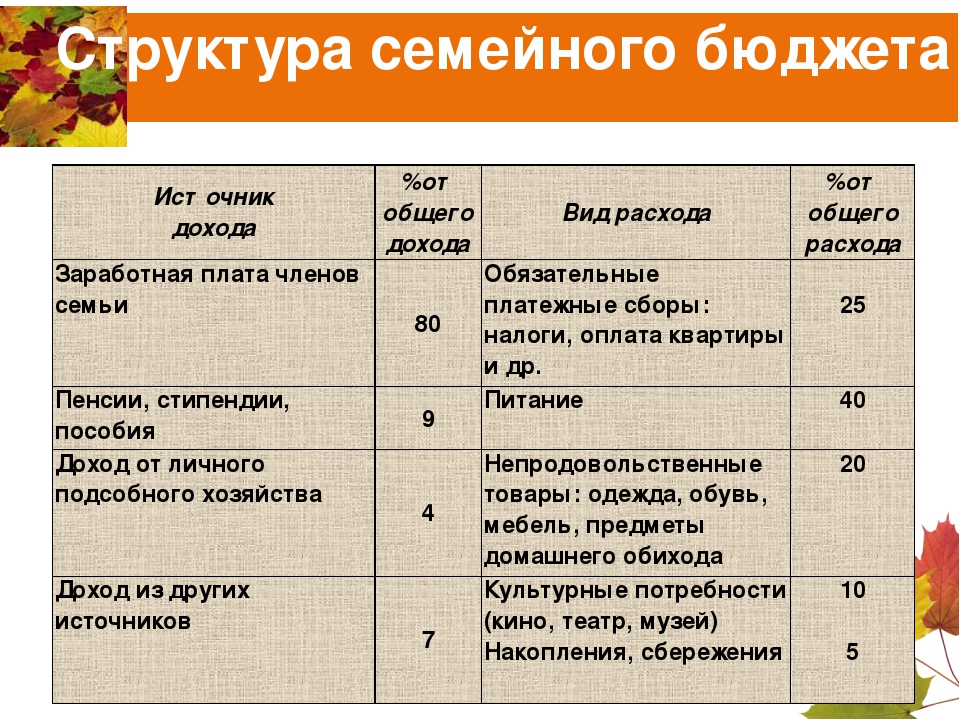

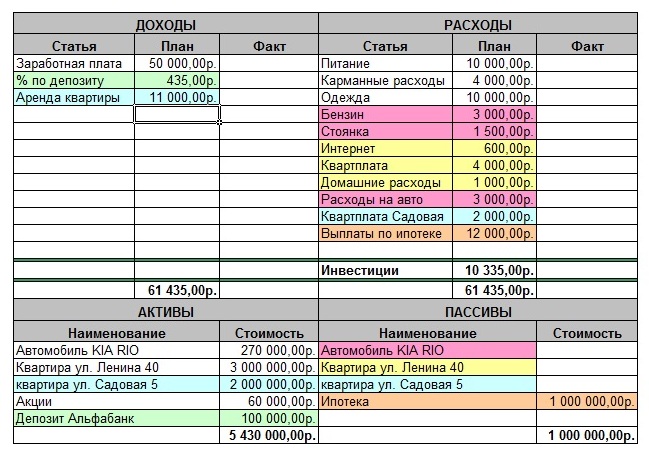

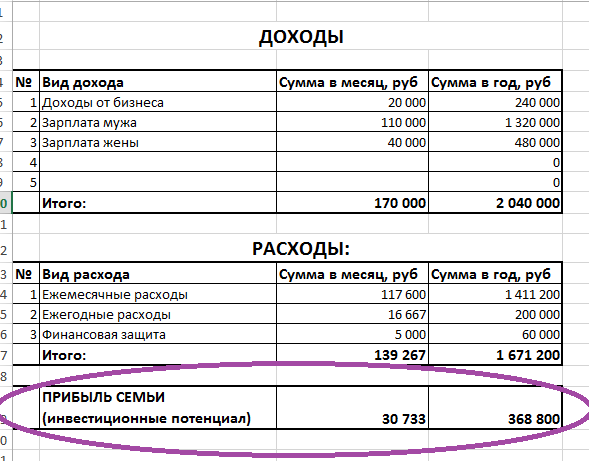

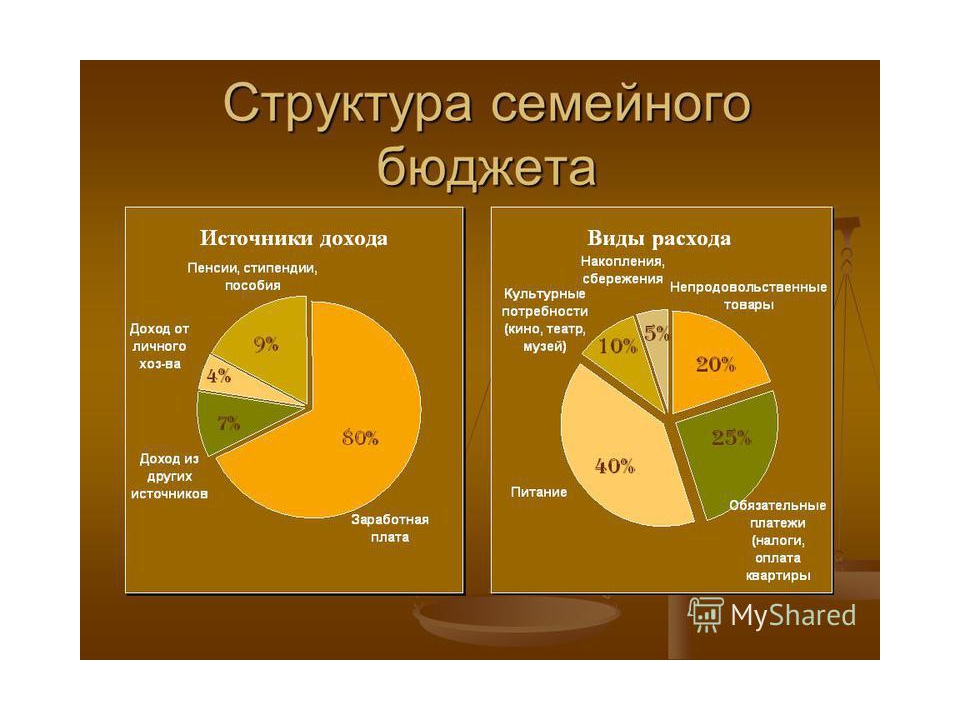

Бюджет состоит из статей доходов и статей расходов. Соответственно, в процессе нужно эти операции отмечать вручную или автоматически, чтобы потом соотносить фактические траты с планируемыми.

Статьи дохода — это все ваши источники доходов: зарплата, проценты с депозита, подработки. Тут все просто.

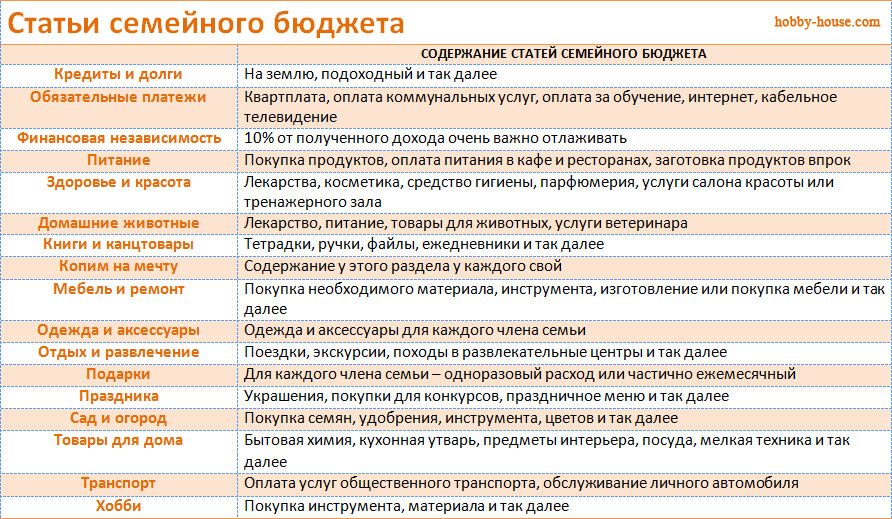

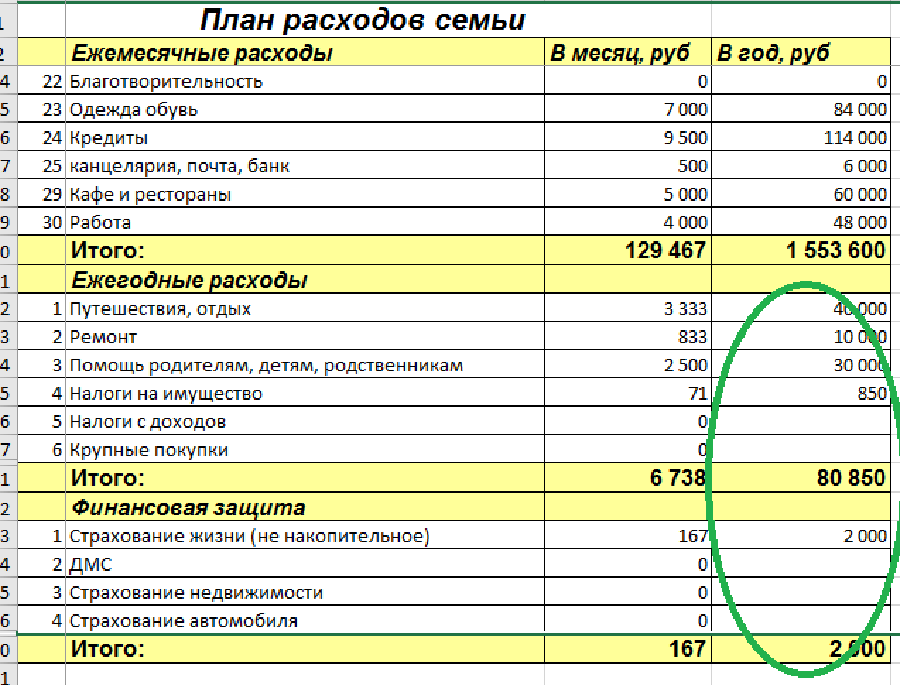

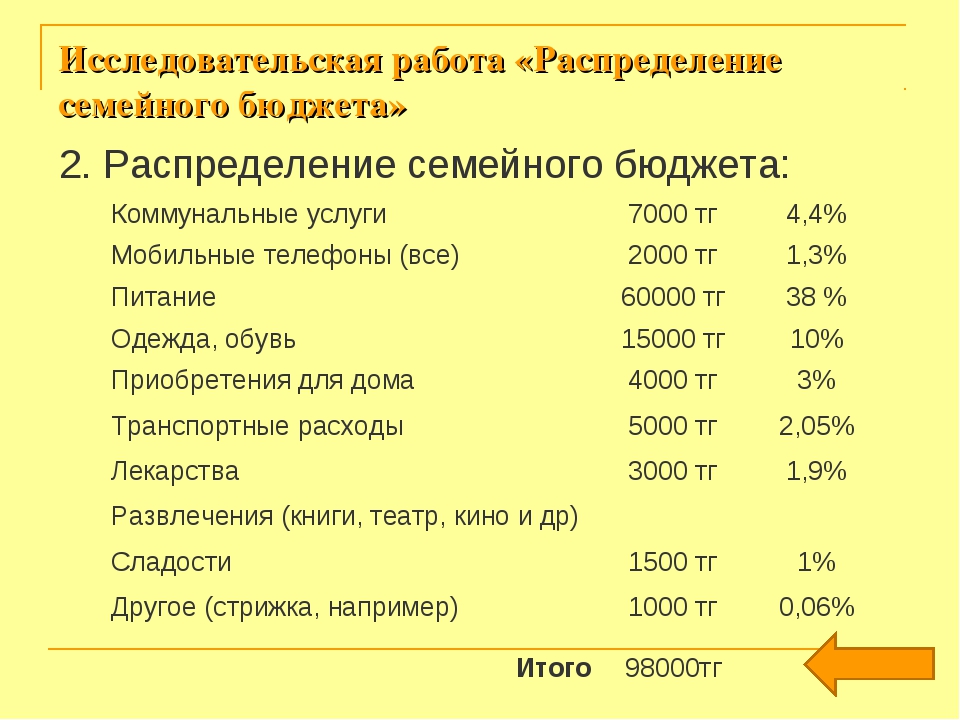

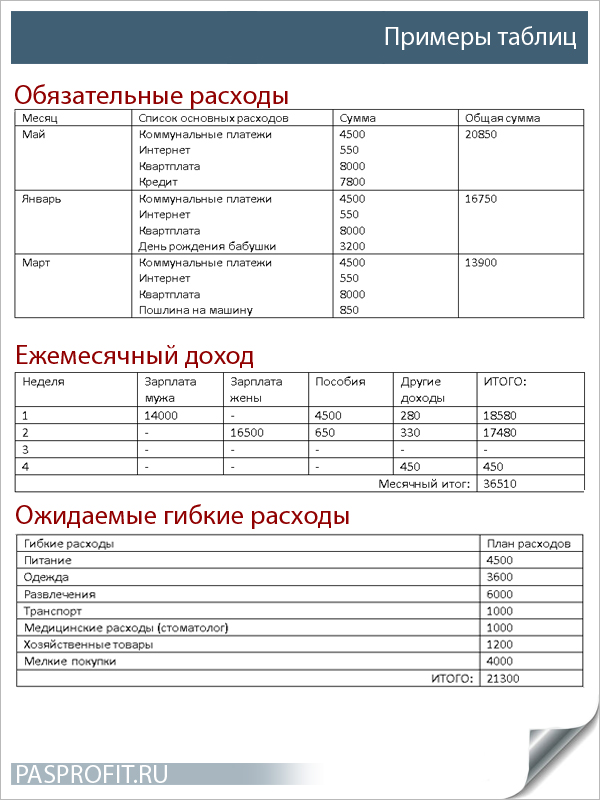

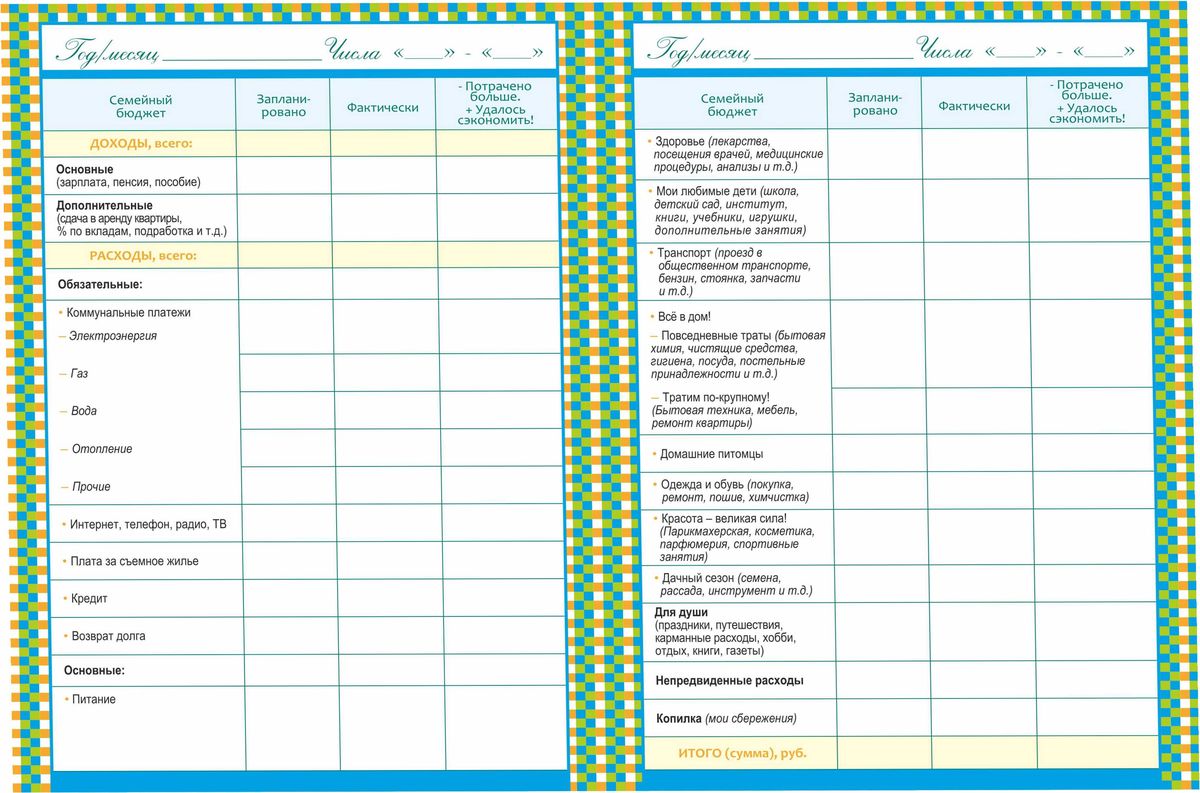

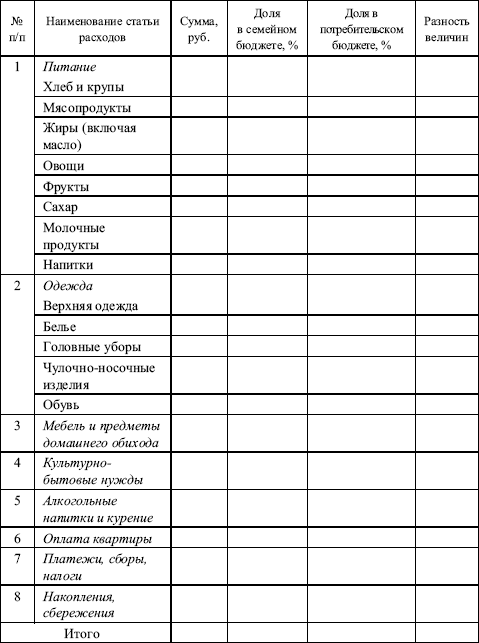

Статьи расходов — это все ваши траты по категориям: еда, аренда квартиры, коммуналка, авто, транспорт, покупки, путешествия. Часто траты разделяют на 2 категории (Обязательные и Необязательные) и уже внутри них делают подкатегории.

Количество статей расходов может быть любым. Я начинал со значительной детализацией, а потом упростил все и объединил многие статьи. Если не знаете, с чего начать, то начните с любых статей, обычно за пару месяцев ведения бюджета становится все ясно.

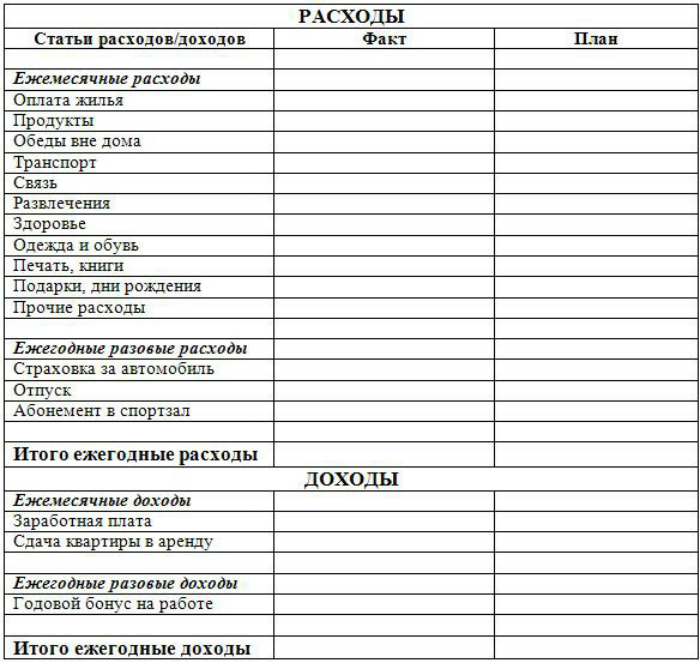

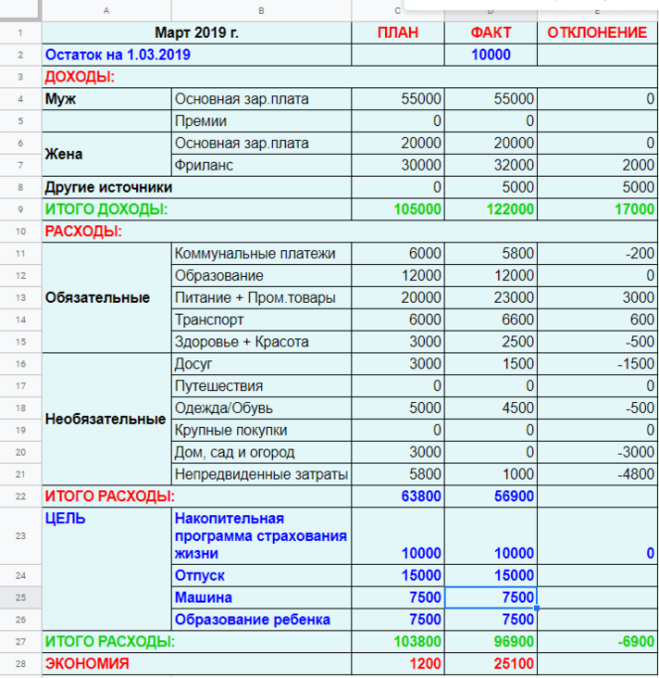

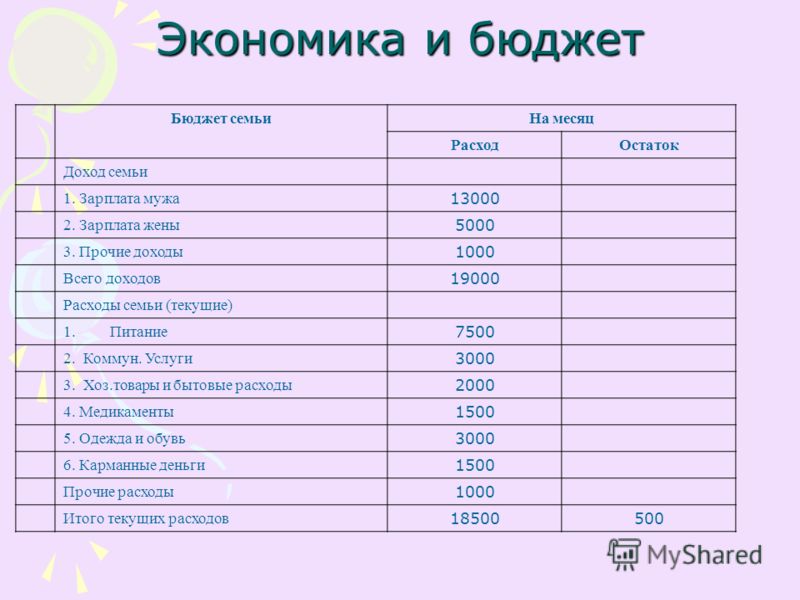

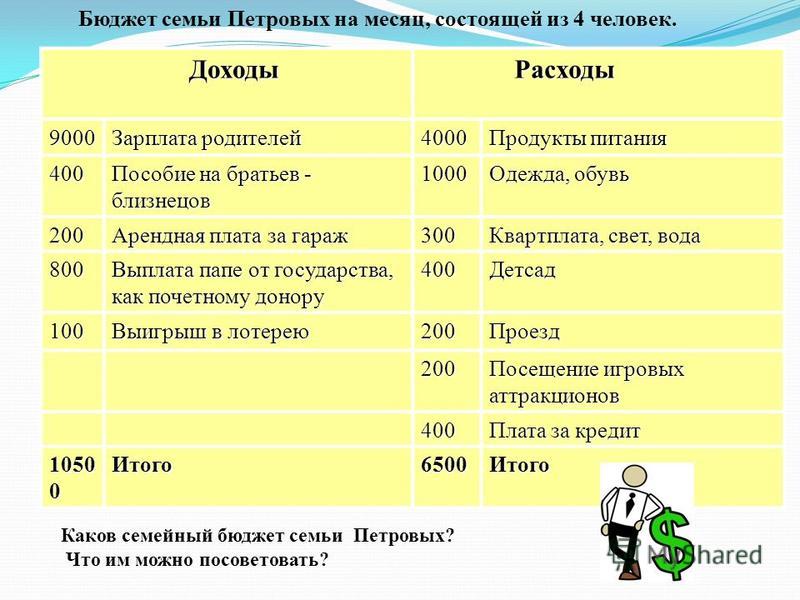

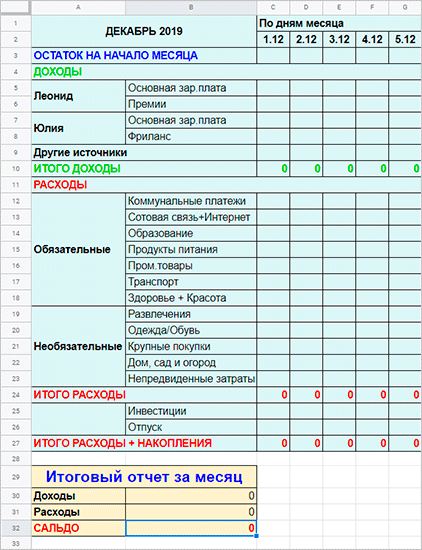

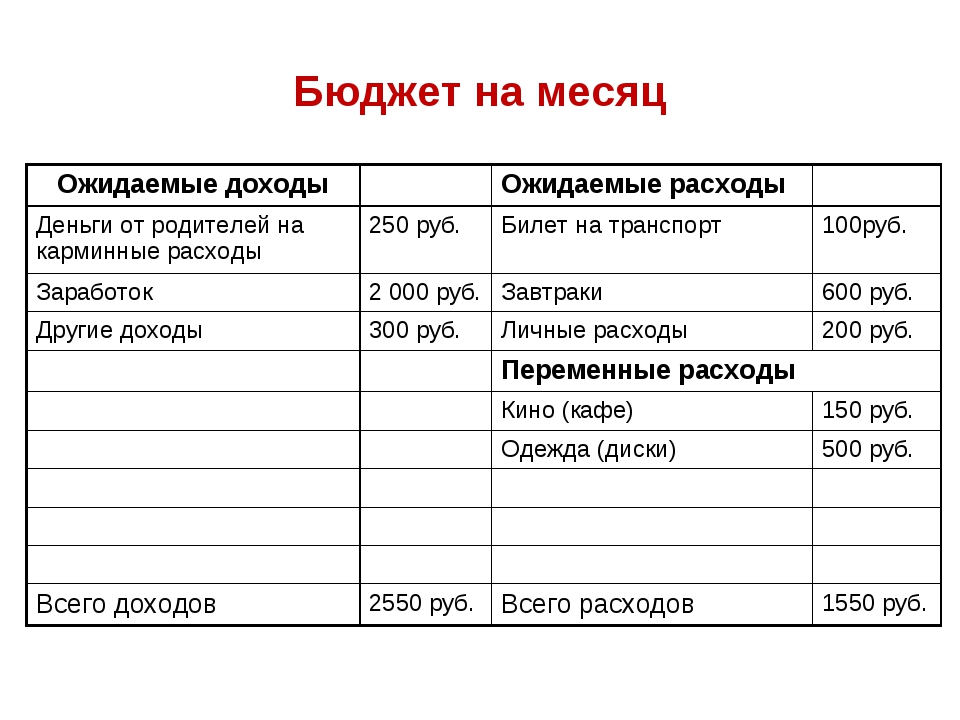

Пример семейного бюджета в ExcelКак минимум, вам нужно задать те статьи расходов, которые которые вам нужно отслеживать. Например, кому-то надо будет выделить из «Еды» отдельно «Спиртное», кому-то надо будет «Шоппинг» разделить на «Одежду» и «Украшения». Чтобы понять, сколько и куда уходит, а потом контролировать и не тратить больше планируемого, если есть такая склонность.

Или, наоборот, можно объединить несколько разных категорий затрат в одну «Другие траты» — аренда квартиры, коммуналка, транспорт, домашний интернет, мобильная связь.

Также имеет смысл делать такие категории затрат, на которые вы зажимаете деньги — Спорт, Здоровье, Красота, Театр. Чтобы потом заставлять себя тратить на это, раз запланировали, задушить в себе жабу. Необязательно прям эти категории, это я на своем примере, вечно на здоровье экономлю.

Планирование бюджета

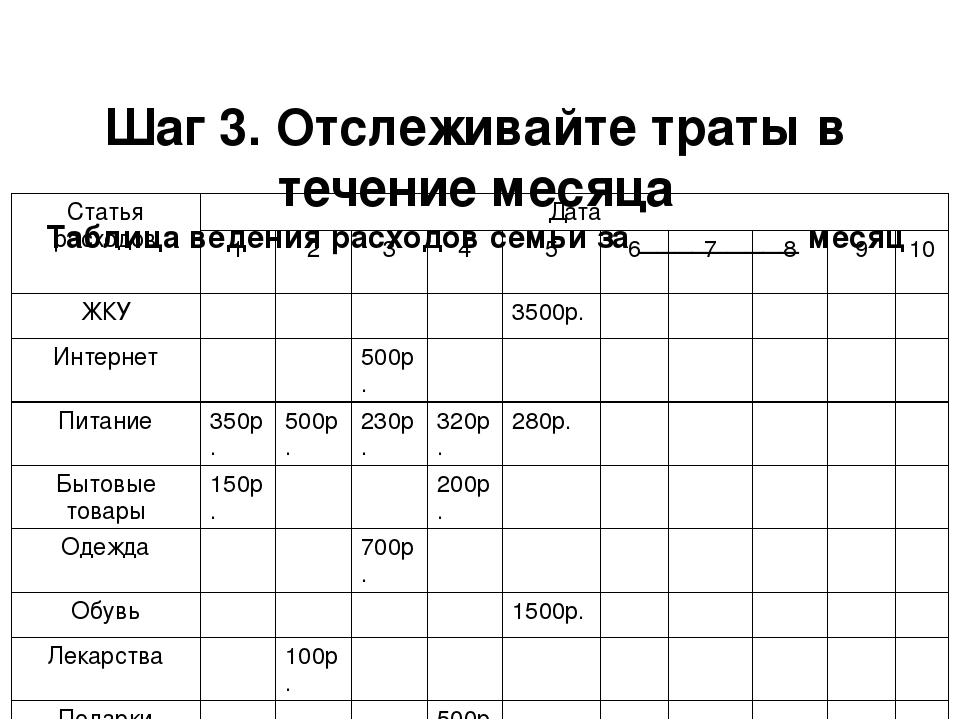

Бюджет строится на том, что вы планируете траты на месяц и потом придерживаетесь этого плана. По итогам месяца вы будете знать, отклонились ли вы от плана и насколько.

Смысл этого заключается в том, чтобы не тратить больше, чем у вас есть. Чтобы не залезать в долги, не брать кредиты, и не жить с пустым кошельком пару недель до зарплаты. Задача бюджета сделать ваши траты сознательными и избежать спонтанных покупок, которые потом обычно лежат в шкафу без дела.

Нужно организовать свой бюджет так, чтобы у вас был положительный остаток (резерв) каждый месяц, то есть положительная разница между доходами и расходами. Ну, или, если ваши доходы/расходы нерегулярные, то не каждый месяц смотрим тенденцию, а раз в квартал или год. Не стоит жить в минус и увеличивать кол-во кредитов, это ни к чему хорошему не приведет.

Ну, или, если ваши доходы/расходы нерегулярные, то не каждый месяц смотрим тенденцию, а раз в квартал или год. Не стоит жить в минус и увеличивать кол-во кредитов, это ни к чему хорошему не приведет.

Да, можно вести бюджет без планирования вообще, просто отмечать доходы/расходы и все. Кстати, в некоторых приложениях планирования как раз нет. Однако, это больше подходит организованным людям, не склонным к лишним тратам.

Подушка и инвестиции

Резерв может накапливаться, чтобы потом купить что-то крупное или сформировать финансовую подушку безопасности (неприкосновенный запас, финансовый буфер). В идеале, подушка должна быть в приоритете, никогда не знаешь, когда она может понадобится. Потерял ли работу в кризис, попал ли в больницу и тд.

Каким должен быть размер подушки безопасности? Не меньше 3 месяцев ваших ежемесячных трат, чтобы вы могли прожить без дохода. Лучше, чтобы подушки хватило на полгода-год.

Также во многих умных книжках советуют часть дохода регулярно инвестировать. В России эта тема пока еще не настолько популярна, как на западе, но уже тоже набирает обороты. Только я бы сначала сформировал подушку, а потом уже инвестировал.

В России эта тема пока еще не настолько популярна, как на западе, но уже тоже набирает обороты. Только я бы сначала сформировал подушку, а потом уже инвестировал.

Брокерский счет + 2000 руб →

Брокерский счет + 1000 руб →

Кто-то может возразить, что не на что это все делать. Однако, это не так. Можно начать откладывать 5-10% от дохода, это та сумма которая практически не заметна при любых доходах. В свое время я начинал именно с этого, сейчас бывает откладываю и 50%.

Кто должен вести бюджет

Вести бюджет может любой из супругов, как вместе, так и кто-то один. Как договоритесь. Или точнее, кому это больше понравится. Правда, когда вместе ведут (оба траты отмечают и планируют), то проще будет обсуждать что-то, нежели, если кто-то дистанцируется от этого.

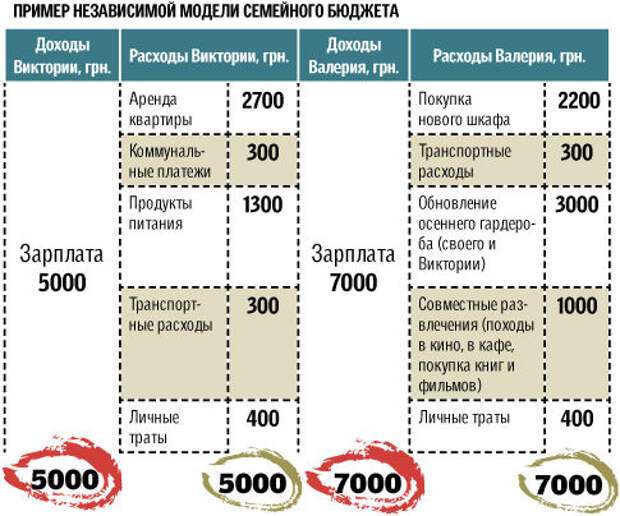

Стоит ли вести совместный или раздельный бюджет, не скажу. Есть разные мнения на этот счет. Я лично приемлю оба варианта. Когда в паре оба самодостаточны и зарабатывают, то, во-первых, каждый более спокоен и уверен в завтрашнем дне, а во-вторых, будет только рад раздельному бюджету.

Программы для ведения семейного бюджета

Как выбрать программу

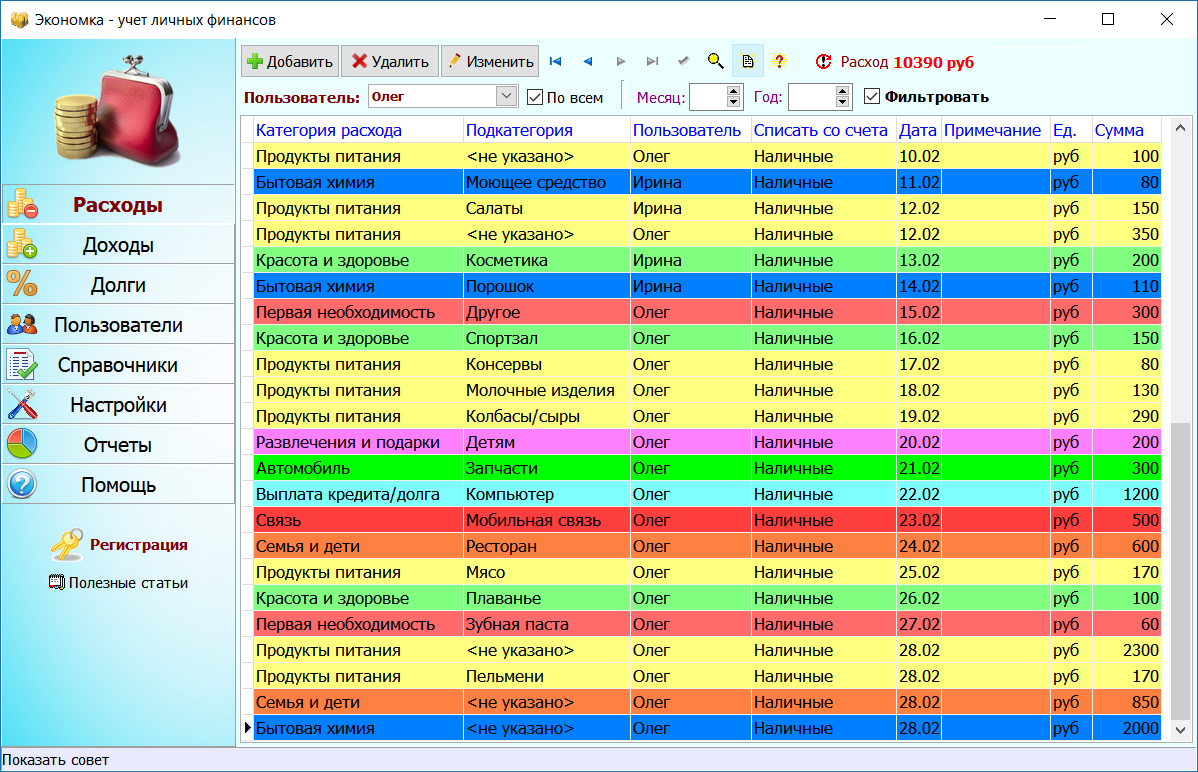

Сейчас навалом готовых сервисов и приложений для ведения бюджета: Дребеденьги, Дзен-мани, Monefy, 1Money, Домашняя бухгалтерия и тд.

Часть сервисов имеют свой сайт-сервис и мобильное приложение, часть только приложение, часть только сайт. На мой взгляд удобнее тот вариант, когда есть возможность пользоваться, и приложением на телефоне, и онлайн-версией на сайте с ноутбука. Это была одна из причин, почему я выбрал в свое время Дребеденьги и сижу на них уже много лет.

Как я выбирал программу для ведения семейного бюджета? Я зашел на Google Play, скачал штук 5 андроид-приложений, которые приглянулись мне по скриншотам, рейтингу и описаниям, и начал их пробовать. Где-то 10-20 минут на каждое приложение. В результате осталось два, которые более менее мне были понятны, или другими словами, где меня устроила логика ведения бюджета. Это важно, чтобы все было интуитивно понятно. Далее я попробовал пару дней поотмечать траты, чтобы понять, удобно мне или нет.

Кстати, для бюджета инвестиций я использую сервис Intelinvest. Пока не нашел ничего лучше.

Сервис Дребеденьги

С 2013 года я перенес бюджет в сервис Дребеденьги и очень доволен. Теперь все траты попадают в мой бюджет автоматически из банковских смс и push-сообщений, очень важная и нужная функция. Таким образом, если практически не использовать наличку (а я её стараюсь минимизировать), то почти ничего отмечать и не нужно.

Попробовать Дребеденьги →

Здорово, что занесение расходов и доходов автоматизировано не только по моим картам, но и по картам жены. Нужно лишь иногда заходить в бюджет и проверять, все ли там в порядке.

Специфика сервиса такова, что полностью весь функционал, включая планирование находится на сайте, а мобильное приложение служит дополнением. Оно сканирует траты (ручной ввод тоже есть), там можно узнать баланс по всем своим счетам, посмотреть траты за месяц. Читайте отдельный пост о пользовании Дребеденьгами, иначе слишком долго рассказывать.

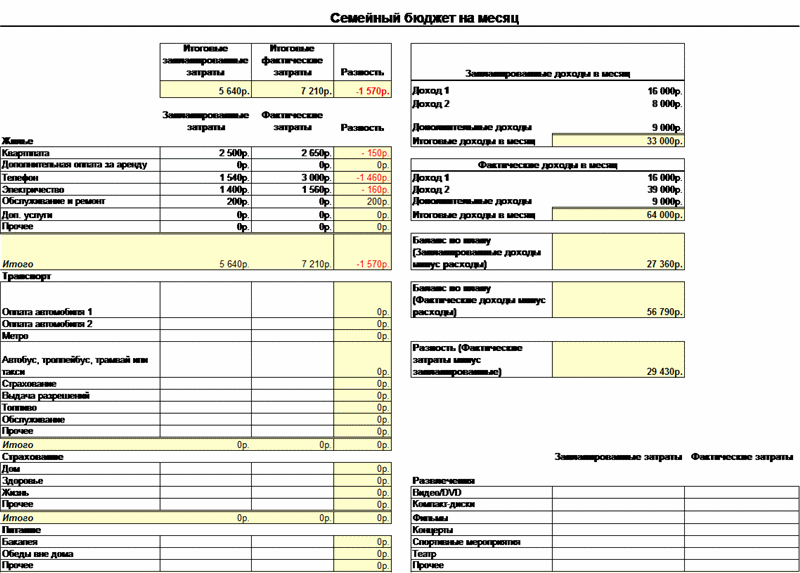

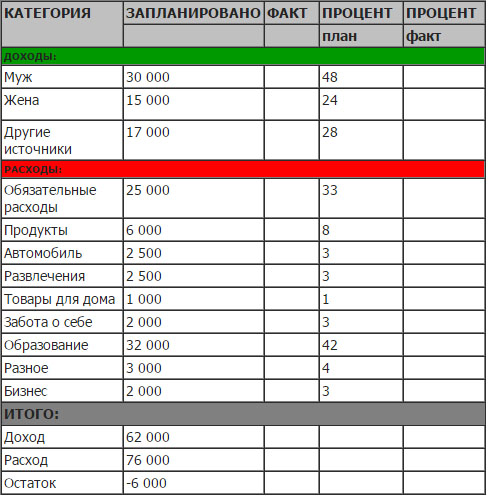

Как вести бюджет в таблице Excel

Вы можете сами составить любую удобную для вас таблицу семейного бюджета в Excel. Возможно, так проще попробовать начать… Но, на мой взгляд, есть вероятность из-за лишних телодвижений только отбить себе желание. Все-таки проще готовым пользоваться, чем выдумывать.

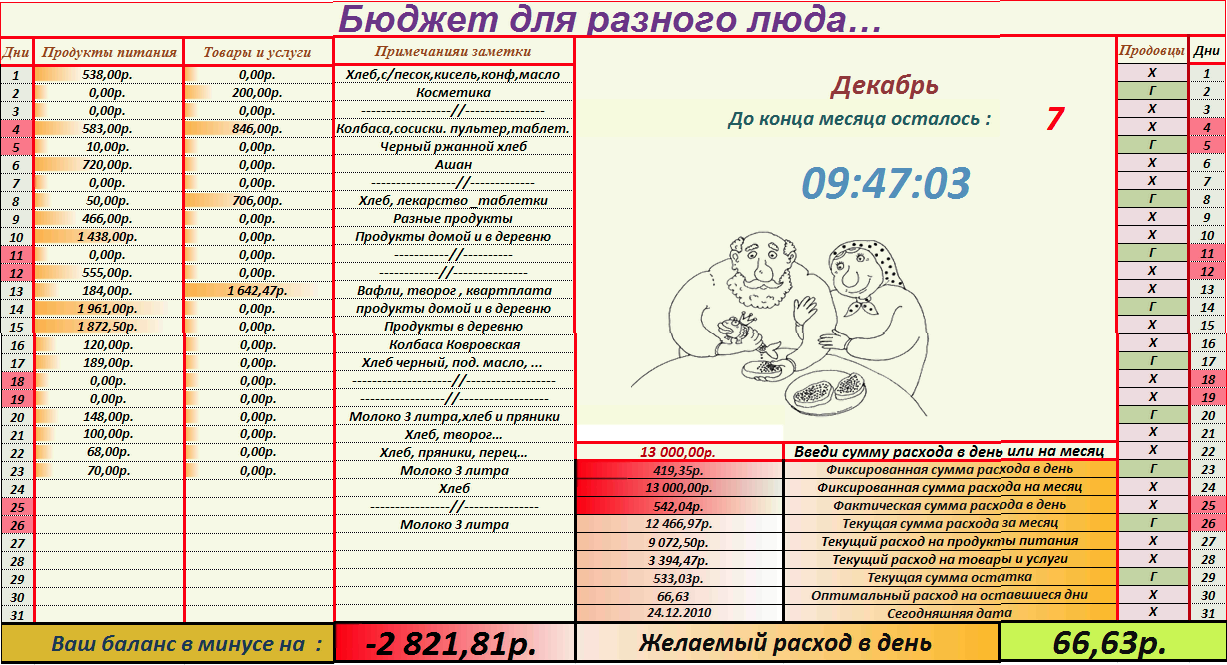

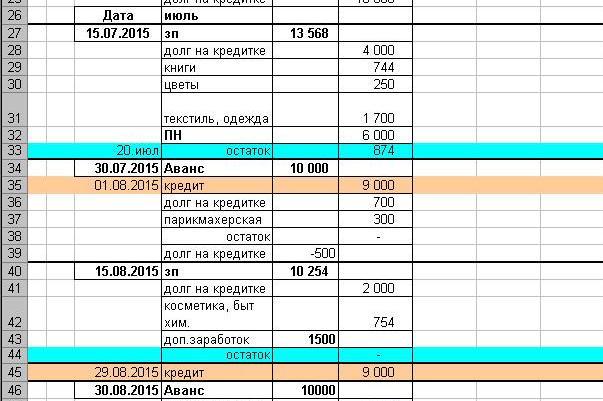

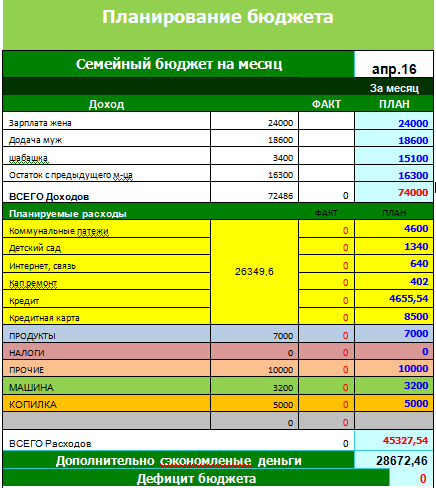

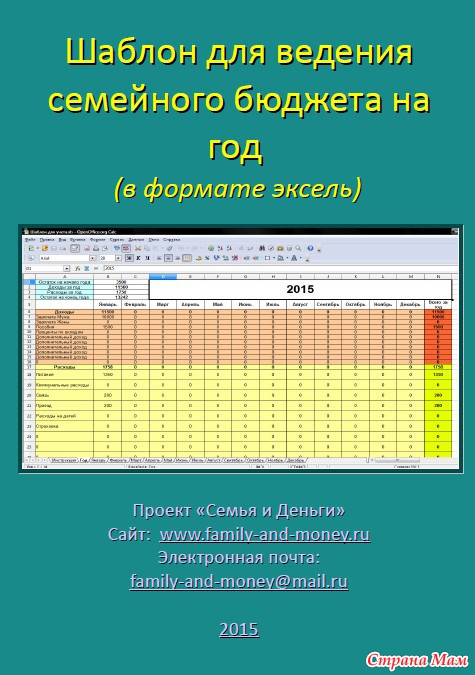

С 2008 года по 2013 год я вел бюджет в Эксель, так тогда было мало вариантов сервисов. Вы можете скачать простой вариант, представляющий шаблон моего первого бюджета. Или же вариант посложнее с учетом разных каналов дохода/расхода (карточки, электронные деньги).

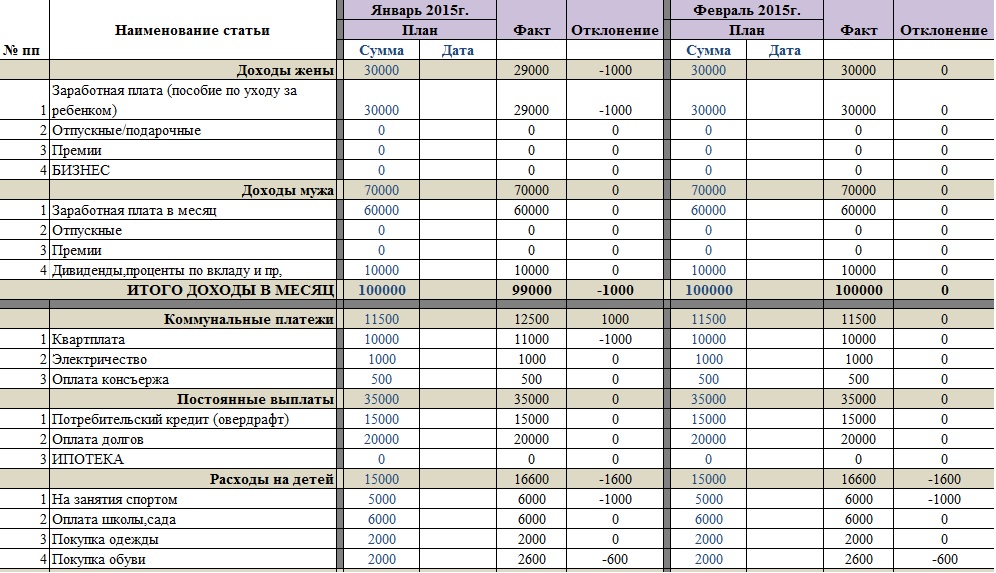

Один лист в экселе – это один месяц. Бюджет месячный и расписан на 2-3 месяца вперед. Чтобы спланировать на полгода вперед, необходимо создать еще 6 листов с именем «месяцГод» (чтобы формула работала), и так далее.

В каждом месяце есть два столбца – планируемые траты и фактические. Первый столбец служит для планирования, второй для текущих трат.

В моем файле (особенно во втором) есть формулы, если вы с ними не дружите, то лучше попробуйте сделать что-то свое или воспользуйтесь готовыми сервисами. В противном случае придется разбираться. Если кратко, то во втором файле можно отмечать затраты по дням в зависимости от того, как вы их тратили: наличка, электронные деньги, карточки. И баланс потом считается точно также по всем этим местам хранения средств.

В противном случае придется разбираться. Если кратко, то во втором файле можно отмечать затраты по дням в зависимости от того, как вы их тратили: наличка, электронные деньги, карточки. И баланс потом считается точно также по всем этим местам хранения средств.

P.S. А вы ведете семейный или личный бюджет?

Как вести семейный бюджет: вместе или раздельно? :: Новости :: РБК Инвестиции

Многие семьи рушатся по очень банальной причине — не могут поделить деньги. Как не потерпеть фиаско в семейной жизни из-за денежных раздоров? Советуемся с экспертом — финансовым консультантом Игорем Файнманом

Фото: uforms. ru для РБК Quote

ru для РБК Quote

Все молодожены верят в то, что впереди долгая и счастливая семейная жизнь. Но далеко не у всех эта мечта сбывается. 30% разводов происходят из-за денежных конфликтов. Секретами семейного финансового благополучия с РБК Quote поделился финансовый советник Игорь Файнман.

Игорь Файнман — финансовый консультант, эксперт в области инвестиций и управления частным капиталом, квалифицированный инвестор на российских и мировых финансовых площадках, автор проекта «Файнманомика».

Большинство семей ведет семейный бюджет хаотично, что не позволяет достигать финансовых целей и совокупного богатства. Между тем научиться правильно распоряжаться деньгами — реально, если есть понимание и определена стратегия ведения семейного бюджета. Таких стратегий всего три: общая, раздельная и смешанная. Главное — правильный выбор стратегии.

Главное — правильный выбор стратегии.

Общий бюджет — самый популярный в России. Все деньги кладем в одну тумбочку и на все расходы из нее же и берем. Что осталось в тумбочке на конец месяца — убираем в личный капитал семьи и формируем пенсионный доход.

Плюсы: он простой и прозрачный. Можно вместе копить и формировать фонды.

Минусы тоже есть: по опыту можно сказать, что он плохо приживается в семьях, где у жены и мужа большая разница в доходах.

Раздельный бюджет

Этот вид бюджета — самый распространенный в Европе и США. Такой бюджет позволяет сохранить финансовую независимость и не отчитываться перед своей половиной о доходах.

Плюс: отсутствие споров и конфликтов из-за денег.

Минусы: сложная реализация общих семейных целей и отсутствие информации об активах в случае форс-мажорных обстоятельств. Обычно такая форма бюджета рекомендуется парам, в которых оба члена семьи хорошо зарабатывают и стремятся к самореализации.

Обычно такая форма бюджета рекомендуется парам, в которых оба члена семьи хорошо зарабатывают и стремятся к самореализации.

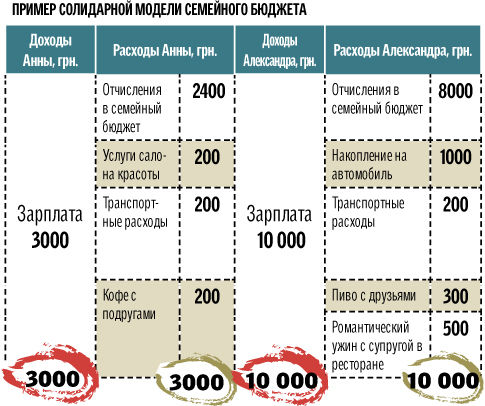

Смешанный бюджет

Смешанный бюджет — самый разумный и сбалансированный. Он практически убирает минусы и оставляет плюсы первых двух стратегий. С одной стороны, есть общие финансовые цели, а с другой — полная финансовая независимость обоих супругов. Планирование осуществляется вместе в начале года, а коррекция — уже исходя из жизненных обстоятельств. Все крупные затраты берет на себя глава семьи (отпуск, ремонт авто и квартиры, оплата образования детей), а вторая половина отвечает за текущие расходы (продукты, косметика и личные нужды).

Смешанный бюджет — это про бюджет моей семьи. Именно так мы живем уже более пяти лет, и эффект налицо: все довольны, конфликтов нет и семейный капитал растет как на дрожжах. Бюджет планируем на год и ежемесячно корректируем в зависимости от обстоятельств. Все крупные затраты на мне (коммунальные платежи, расходы на отпуск и авто), а моя жена взяла на себя ежедневные траты (продукты и личные нужды).

Все крупные затраты на мне (коммунальные платежи, расходы на отпуск и авто), а моя жена взяла на себя ежедневные траты (продукты и личные нужды).

Очень рекомендую молодым семьям подписывать брачный договор

Эта тема болезненная, особенно, в России. Помним, что, по статистике, в России 53% браков заканчиваются разводами. За 13 лет работы я видел много сложных ситуаций и с ответственностью могу сказать, что пары, у которых был брачный договор, развод и раздел имущества переживали менее болезненно. Ведь китайская мудрость гласит: живя в мире, не забывай о войне.

Как подойти к подготовке и регистрации брачного договора?

Сначала нужно сесть за круглый стол и обо всем договориться. После этого вы можете воспользоваться услугами юриста или нотариуса и зафиксировать все договоренности. И уже в самом конце заверить нотариально три оригинала (два — участникам договора и один — для нотариуса).

В брачном договоре необходимо учитывать не только квартиры, машины, но и кредиты, долги, а главное — не забыть о расчетных счетах и ипотеках. А вот условия, касающиеся третьих лиц (детей, родственников и собак с кошками), записывать незаконно. Также бесполезно фиксировать секс, измены или ограничения на личную жизнь после развода. В случае если вы хотите зафиксировать верность партнера — это в церковь. Или дать клятву на крови. Или к психотерапевту. Выбор всегда за вами.

А вот условия, касающиеся третьих лиц (детей, родственников и собак с кошками), записывать незаконно. Также бесполезно фиксировать секс, измены или ограничения на личную жизнь после развода. В случае если вы хотите зафиксировать верность партнера — это в церковь. Или дать клятву на крови. Или к психотерапевту. Выбор всегда за вами.

Все имущество, приобретенное до брака, останется за вами. А вот все, что вы покупаете после штампа в паспорте, нужно обсуждать. Особенно болезненные вопросы — кто платит ипотеку и как быть с детьми. Садитесь и заранее договаривайтесь. Это — отличный способ наладить коммуникации между мужем и женой. Если не хотите делить имущество, зафиксируйте: кому достанется квартира, а кому — деньги. Если вкладываете неравномерно — учтите свои доли.

А теперь — самое важное: практика показывает, что брачный договор порой цементирует отношения даже сильнее общих детей. Так что задумайтесь об этом, взвесьте все за и против — и примите правильное решение.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Проект реализован совместно с банком ВТБ.

Как вести семейный бюджет без стресса и переживаний

Лиана Хазиахметова

Тревога и беспокойство относительно денег, подобно другим стрессорам, непосредственно влияют на здоровье вашей семьи. Ученые выяснили, что люди, испытывающие финансовые трудности, переживающие стресс из-за денежных проблем и имеющие долги, также сообщают о симптомах депрессии, тревожности и гнева. Подготовили советы, которые помогут стать финансово грамотной семьей и вести бюджет правильно.

Планирование бюджета

Бюджет — это оценка будущих доходов и трат, вот такое простое определение предлагает книга «Как помочь ребенку повзрослеть». Хороший бюджет основывается на реалистичных прогнозах. Определите доход семьи. Это нужно записать, потом отметить необходимые траты, например, коммунальные и транспортные расходы, на питание и так далее. Если после этих расходов останутся деньги, их можно отложить на развлечения, покупку одежды или положить на сберегательный счет.

Если после этих расходов останутся деньги, их можно отложить на развлечения, покупку одежды или положить на сберегательный счет.

Один момент: откладывать надо не в конце месяца, а в самом начале, иначе можно не заметить, как потратились все деньги.

Как научить себя и ребенка не тратиться на мелочи

В блокноте для подростков «Твои финансы» есть методы, которые помогают относиться к деньгам бережно. Вот что вы можете предложить ребенку и сами взять на заметку.

- МЕТОД ЗАПИСНОЙ КНИЖКИ

Записывайте каждую свою трату. Это поможет вам увидеть необязательные расходы и посчитать деньги, потраченные зря.

- МЕТОД НЕКУПЛЕННЫХ ТОВАРОВ

В следующий раз, когда вам сильно захочется приобрести новые кроссовки или очередной модный аксессуар, отложите покупку на пару дней. Эмоции улягутся, и вы сможете принять взвешенное решение.

Увидев красивый наряд, хочется сразу его купить, даже если вы пришли в торговый центр за детскими ботинками. Не торопитесь. Отложите покупку платья до завтра. Источник

Не торопитесь. Отложите покупку платья до завтра. Источник

Посчитайте, сколько денег в месяц вы зарабатываете. Постарайтесь сразу отложить не менее 10% от этой суммы, чтобы они не превратились в лишние безделушки.

- МЕТОД РАБОЧЕГО ВРЕМЕНИ

Представьте, сколько времени придется работать, чтобы купить, например, еще один свитшот. Такая мысль делает трату менее приятной.

- МЕТОД ЧЕТЫРЕХ КОНВЕРТОВ

Действует, если вы получаете заработную плату (или карманные деньги, если речь о подростках) на месяц вперед. Возьмите четыре конверта, рассортируйте деньги на четыре недели. К концу недели конверты не должны пустеть. Кладите остаток в общую копилку.

Обучаем детей финансовой грамотности на своем примере

В книге «Одна привычка в неделю для всей семьи» авторы Бретт Блюменталь и Даниэль Ши Тан рассказывают, как обучить детей обращению с финансами.

- Платите наличными, а не кредиткой.

С распространением кредитных карт, предоставляющих бонусы и кэшбеки, стало проще и предпочтительнее платить кредиткой, а не наличными. Увы, потратить больше нужной суммы по кредитке гораздо проще даже взрослому человеку, а детям, пользующимся кредитной картой, сложно понять концепцию планирования бюджета. Маленькие дети могут решить, что при помощи «волшебной карточки» можно купить все, что угодно! Как можно чаще пользуйтесь наличными — это прививает навыки правильного обращения с деньгами. Дети понимают реальную цену вещей и учатся тратить деньги ответственно.

Увы, потратить больше нужной суммы по кредитке гораздо проще даже взрослому человеку, а детям, пользующимся кредитной картой, сложно понять концепцию планирования бюджета. Маленькие дети могут решить, что при помощи «волшебной карточки» можно купить все, что угодно! Как можно чаще пользуйтесь наличными — это прививает навыки правильного обращения с деньгами. Дети понимают реальную цену вещей и учатся тратить деньги ответственно.

- Учите детей финансовым понятиям соответственно возрасту.

Обучение финансовой ответственности продолжается всю жизнь и в идеале начинается в детстве. Чтобы ребенку были интересны и полезны эти уроки, учите его соответственно возрасту. Усвоить уроки финансовой грамотности помогает и повторение. Применяйте принципы обращения с деньгами на практике как можно чаще. Наша таблица подскажет, чему и когда учить детей.

Таблица из книги «Одна привычка в неделю для всей семьи»

- Дайте понять, что деньги не растут на деревьях.

Мы, взрослые, знаем, что нельзя купить все, что хочется. Но большинству детей не приходится даже мечтать о чем-то, потому что они и так получают игрушки и гаджеты, которые просят. Покажите детям ценность денег и научите планированию бюджета, просто ответив «нет» на требование игрушек, одежды и гаджетов. Просто скажите: «На этой неделе у нас нет на это денег», — этим вы поможете формированию у детей финансовой ответственности.

- Выделите денежное пособие и следите, как дети тратят деньги.

Определите сумму карманных денег в зависимости от своих финансовых возможностей. Пусть дети сами решают, на что потратить деньги, но все-таки нужно установить определенные правила, чтобы дети учились финансовой грамотности, и следить, как деньги используются. Например, научите откладывать на будущее: потребуйте, чтобы еженедельно дети откладывали определенную сумму на учебу. Или помогите понять концепцию планирования бюджета, поощряя ребенка откладывать на крупную покупку, например велосипед.

- Откладывайте деньги всей семьей.

Научиться откладывать деньги — важнейший навык для достижения и поддержания финансовой независимости. Поскольку большинство из нас используют для накоплений электронный банкинг и систему автоматических вычетов с перечислением на инвестиционный счет, мы разучились откладывать, и тем более сложно объяснить это детям. Сделайте процесс накопления более прозрачным: заведите специальную баночку и копите всей семьей. Выберите общую цель для накоплений — например, поездку в парк развлечений.

- Играйте в финансовые игры.

Настольные игры — отличная возможность обучить детей финансовым понятиям в веселой и понятной форме. Классические игры — «Монополия», «Монополия Джуниор», «Игра в жизнь» — обучают таким понятиям, как инвестиции, заработок и планирование бюджета.

Еще восемь правил обращения с деньгами

Приведем здесь принципы, которым придерживается Игорь Манн, самый известный маркетер России. В книге «Правила жизни и бизнеса» он сформулировал свое мнение относительно денег, и оно заслуживает вашего внимания.

В книге «Правила жизни и бизнеса» он сформулировал свое мнение относительно денег, и оно заслуживает вашего внимания.

***

Лучше больше зарабатывать, чем больше экономить. Истории про плюшкиных (копеечных накопителей) сегодня не актуальны — копейка уже не та.

Экономия — это не крохоборство, а разумные покупки и постоянное отслеживание расходов. Обязательно следите за своими деньгами, особенно за расходами (я пользуюсь приложением DailyCost). Рубль, сэкономленный таким образом, лучше, чем рубль заработанный.

Можно не покупать — не покупайте. Если вы думаете: «Купить или это не нужно?», правильный ответ: «Не нужно».

***

Кредиты — зло.

Но иногда из двух зол приходится выбирать кредит (или ипотеку).

Вложение в недвижимость — хорошее вложение. Источник

***

В долг лучше не давать. Это почти как пожертвование. Вам нужны такие жертвы? (Ты осознаешь, что лучше не давать в долг, только тогда, когда тебе не вернут деньги — причем самые надежные люди. )

)

***

Доход не равен богатству. Всегда откладывайте. Отложенное правильно инвестируйте.

***

Раньше деньги делали деньги проще. Сейчас у них это получается очень нелегко… На проценте дохода по валютному вкладу не проживешь. А может, это и хорошо? Будем вкладывать в бизнес, в детей, в себя.

Инвестиция в хорошее образование — инвестиция с хорошим ROI (возвратом).

Хорошая недвижимость для себя и семьи — хорошее вложение.

Понты — спорный объект для инвестиций.

***

Говорят, что деньги — это независимость. Да, но до определенного уровня. Большие деньги — это огромная зависимость.

***

Родительский долг — научить детей правильно относиться к деньгам. Объясните ребенку, что по-настоящему взрослый человек — тот, кто может сам содержать себя.

***

Если можешь — обязательно помогай другим. Деньги и здесь любят тишину: лучше быть меценатом, чем спонсором. Спонсор — тот, кто говорит «я помог им». Меценат — тот, о ком говорят «он помог нам».

По материалам книг «Твои финансы», «Как помочь ребенку повзрослеть», «Правила жизни и бизнеса», «Одна привычка в неделю для всей семьи»

Обложка поста: unsplash.com

Как правильно вести семейный бюджет и начать копить деньги?

Модели ведения бюджета

Для начала вам необходимо выбрать модель ведения бюджета.

Существуют три модели ведения бюджета:

1. Общий

Наиболее прозрачная модель. Здесь вы объединяете ваши доходы, планируете и оплачиваете ваши текущие расходы вместе. В этой модели существенным недостатком является невозможность устраивать другу другу сюрпризы.

2. Смешанный

Подходит парам с неравным уровнем заработка. Каждый выплачивает равную сумму денег или эквивалент в процентах. В данном случае существенным минусом будет, если один из супругов будет отдавать всю зарплату и на личные нужды у супруга не остается средств. В таком случае можно договориться, что супруг будет выплачивать, допустим, 70% своего заработка, остальные 30% – компенсировать готовкой или уборкой.

3. Раздельный

Вы делите общие расходы пополам, остальные средства тратите на себя. Минус – при планировании крупные покупки или поездки нужно договариваться о том, какой взнос необходим от каждого.

Учёт денег

Заведите учетную запись вашего бюджета

Есть много способов учитывать ваши финансы: можно записывать в блокноте или вести учет в Excel. Есть более продвинутые шаблоны ведения семейного бюджета – например разные приложения, специально созданные для этого.

Такие приложения позволяют пользоваться одним профилем на нескольких устройствах, а также позволяют сделать запись сразу после покупки.

Общие счета, учет не только общих расходов, но и отдельных трат каждого, а также сводная аналитика подскажут, куда уходят деньги. Следите за мелкими тратами — с них набегает крупная сумма, поэтому ведите ежедневную учётную запись.

Важны даже самые маленькие траты

Стоит обратить особое внимание на учёт мелких расходов. Крупные траты запомнить несложно. А вот мелкие, скорее всего вы будете забывать часто. Именно эти мелкие траты, в конце месяца, составляют те самые 10-30%, которые утекают через “дыры” ваших карманов.

Крупные траты запомнить несложно. А вот мелкие, скорее всего вы будете забывать часто. Именно эти мелкие траты, в конце месяца, составляют те самые 10-30%, которые утекают через “дыры” ваших карманов.

Планируйте расходы

Хороший план – 70% успеха

В начале каждого месяца планируйте свои траты, рассчитайте сколько вы готовы потратить на нерегулярные расходы.

Договаривайтесь обо всех нерегулярных тратах во время планирования домашнего бюджета, чтобы не брать денег из сбережений. Это могут быть подарки на дни рождения, корпоративы и совместные походы в кино, театры. Легче в начале месяца запланировать ежедневные расходы на 1,000 тенге больше, чем в один день забрать из сбережений 10,000 тенге.

Подушка безопасности

Для начала заведите подушку безопасности – она поможет вам в экстренных ситуациях – например, если внезапно заболеет один из членов семьи или один из супругов потеряет работу. Пусть это будет, допустим, ваш совместный двухмесячный оклад на депозите.

Когда подушка безопасности готова, можно начинать копить деньги на совместный отпуск, квартиру или машину. О том как правильно выбрать депозит читайте в нашей статье.

Сберегайте минимум 10 % от дохода

Откройте совместный накопительный счет (депозит) и откладывайте как минимум 10% от ваших доходов сразу после получения зарплаты. Так вы избавите себя от траты денег не по назначению.

Допустим, вы получаете в месяц 150,000 тенге, а ваш партнер 100,000, откладывая ежемесячно по 10% от зарплаты, в конце года вы получаете внушительную сумму в 300,000 тенге. Это еще не считая процентов от банка. Если внезапно получили премию – отправляйте ее целиком на счет.

Лучше завести несколько накопительных счетов

Это необходимо, чтобы не было иллюзий, что у вас накопилась внушительная сумма и вы используете их одним махом, допустим на отпуск. Лучше открыть несколько депозитов и копить отдельно на образование, откладывать на машину или копить на ипотеку.

Другим важным шагом будет начать инвестировать. Инвестирование – пассивный доход, практически ничего не нужно делать для того, чтобы ваши деньги начали работать на вас. Чтобы ознакомиться с самыми простыми и недорогими способами инвестирования, прочитайте нашу статью Инвестирование для новичков.

Сократите ненужные расходы

После 2-3 месяцев учета расходов у вас начнет вырисовываться картина, на что вы тратите ваши средства. Проанализируйте вашу структуру расходов и подумайте, какие расходы семейных денег можно сократить, а на что можно потратить больше. Если вы давно хотели меньше тратить на проезд, ходить по барам или употреблять мясо – анализ поможет сделать переоценку ваших расходов. Ознакомьтесь с нашим списком советов по экономии и узнайте на чем вы можете начать экономить уже сейчас.

Заведите совместный счет

Чтобы совместно платить за коммунальные услуги, покупать продукты и товары для дома – заведите совместный счет. И тогда не будет недоразумений, что не были вовремя оплачены счета и не возникнет ситуации, что холодильник окажется пустым. К тому же совместный счет освободит вас от взаиморасчётов: получили зарплату, скинулись в общий бюджет, перечислили 10% на счёт-копилку, а что осталось — только ваше.

К тому же совместный счет освободит вас от взаиморасчётов: получили зарплату, скинулись в общий бюджет, перечислили 10% на счёт-копилку, а что осталось — только ваше.

Составьте финансовый план

Если вы составите финансовый план на ближайшие 3-6 месяцев, то вам легче будет справиться с предстоящими расходами. Допустим, к новому году вам на подарки понадобится сумма в размере 50,000 тенге. Если вы ежемесячно будете откладывать по 10,000 тенге, вам будет легче справиться с финансовой нагрузкой. Учитывайте сезонность – когда приближается осень – повышаются расходы на детей-школьников, зимой – надо «переобуть» машину.

Рассчитайте свой бюджет на день! Вычтите из зарплаты обязательные платежи, коммунальные услуги, депозиты, расходы на еду, транспорт. Разделите эту сумму на количество дней в месяце. Это сумма, которую вы можете тратить каждый день. Если вы вышли из рамок и потратили больше запланированного, на следующий день придется ужаться в расходах.

Вовремя платите по счетам

Если вы забудете оплатить коммунальные услуги в этом месяце – в следующем придется платить больше, включая пеню. Пропустите платёж по кредиту — банк выставит штраф и начислит пеню за просрочу. Всё это означает, что у вашей семьи будет меньше денег на текущие расходы. Узнайте как оплатить коммунальные платежи, не выходя из дома из нашей статьи.

Пропустите платёж по кредиту — банк выставит штраф и начислит пеню за просрочу. Всё это означает, что у вашей семьи будет меньше денег на текущие расходы. Узнайте как оплатить коммунальные платежи, не выходя из дома из нашей статьи.

Приучайте детей к финансовой дисциплине

Раздайте вашим детям тетради и приучайте их тому, чтобы записывали свои доходы (поощрения) и расходы. Потом совместно просматривайте записи и анализируйте финансовое состояние каждого ребенка. Тем самым с самого детства они будут знать цену деньгам.

Советы, как экономить каждый день

1. Составьте список продуктов на неделю

В выходные сделайте совместную закупку необходимой продуктовой корзины. Выходя за покупками строго придерживайтесь списка. Если нет возможности выезжать за покупками всем вместе, разделите обязанности по покупкам, примерно рассчитав какую сумму придётся потратить.

2. Готовьте дома

Это дешевле, чем питаться в кафе и ресторанах, тем более ещё и полезнее. Сделайте запас полуфабрикатов: порежьте говядину на рагу, натрите морковь для зажарки в суп, сварите кастрюлю бульона и разлейте её по контейнерам. Всё это прекрасно хранится в морозильнике, а в нужный момент можно просто достать, разморозить и использовать по назначению. Это будет существенной экономией времени и денег.

Сделайте запас полуфабрикатов: порежьте говядину на рагу, натрите морковь для зажарки в суп, сварите кастрюлю бульона и разлейте её по контейнерам. Всё это прекрасно хранится в морозильнике, а в нужный момент можно просто достать, разморозить и использовать по назначению. Это будет существенной экономией времени и денег.

3. Следите за акциями и скидками

В конце сезона крупные торговые сети обычно делают большие скидки, интернет-магазины устраивают акции. Тут так же поможет планирование покупок заранее.

Чем раньше вы начнёте планировать семейный бюджет, тем раньше приучите себя к совместной финансовой дисциплине. Составьте реальный финансовый бюджет, придерживайтесь его, и вы увидите, как ваша семейная финансовая жизнь улучшилась. У вас начнут появляться лишние деньги, с помощью которых вы сможете заняться инвестированием в себя и своих детей, и таким образом значительно увеличить свои доходы.

Именно семья мотивирует на достижение поставленных целей. Когда вы знаете, что от вас зависит жизнь близких вам людей, то становится легче учиться самому и быть дисциплинированным в финансовых делах и приучать к этой дисциплине своих детей.

Когда вы знаете, что от вас зависит жизнь близких вам людей, то становится легче учиться самому и быть дисциплинированным в финансовых делах и приучать к этой дисциплине своих детей.

И помните: деньги – это инструмент, Как вы им воспользуетесь – зависит только от вас

Этапы и способы ведения семейного бюджета для контроля личных финансов

Совместный. До эпохи банковских карт в нашей семье был именно такой вариант. Муж приносил зарплату, складывал в специальное место для хранения денег. Я складывала зарплату туда же. Бюджет мы не вели, но Главным по финансам была я — распоряжалась, куда и сколько мы потратим, следила, чтобы не вышли за пределы семейного дохода.Мы с мужем наемные работники, к тому же я бюджетник с зарплатой 25 000 ₽ в месяц. Но нам удавалось каждый месяц откладывать на дорогостоящие покупки и отпуск.

Условно-совместный. Когда все доходы стали поступать на банковские карты, я почувствовала дискомфорт. Перестала контролировать доходы и расходы. Муж предложил снимать и по-прежнему складывать наличные деньги в заветное место. Но с картами удобно и безопасно. Выход мы нашли именно в ведении семейного бюджета.

Перестала контролировать доходы и расходы. Муж предложил снимать и по-прежнему складывать наличные деньги в заветное место. Но с картами удобно и безопасно. Выход мы нашли именно в ведении семейного бюджета.

Теперь все деньги на банковских картах, но я в курсе ежедневных, ежемесячных и годовых доходов и расходов нашей семьи. Я собрала семейный совет, на котором мы обсудили этот вопрос. К счастью, противоречий не возникло.

На протяжении последних 3-х лет все члены семьи ежедневно сообщают мне свои поступления и затраты, я дисциплинированно заношу суммы в таблицу. В конце месяца мы вместе подводим итоги и планируем следующий период. В результате, каждый видит, сколько мы тратим и получаем, может запланировать покупку чего-то нового и оценить, хватит ли на это денег.

Раздельный. Знаю по опыту своих знакомых, что такой вариант бюджета распространен. Он означает, что у мужа — свои деньги, у жены — свои. Супруги договариваются, кто из них и какие расходы оплачивает. При таком порядке учет, контроль, планирование возможны только в рамках личного бюджета.

При таком порядке учет, контроль, планирование возможны только в рамках личного бюджета.

Единоличный. Возможен в семьях, где зарабатывает один из супругов и полностью контролирует другого. Или семья состоит из одного взрослого человека, например, мама-одиночка или папа-одиночка. В этом случае, кто зарабатывает, тот и главный по финансам.

Год назад моя старшая дочка закончила школу и поступила в московский университет. Живет в общежитии и ведет своей единоличный бюджет. Оставшиеся деньги в конце месяца откладывает на крупные покупки. Уверена, что еще не раз в жизни она поблагодарит своих родителей за такую привычку.

правила, стратегии, хитрости — Рамблер/финансы

Рассказываем, как правильно разработать финансовый план семьи.

Чтобы управлять денежными потоками, жить по средствам и чувствовать себя уверенно, нужно видеть реальную финансовую картину, которая отображает все движения денег. Разумный шаг к безопасному финансовому будущему семьи — это планирование.

Грамотно составленный план дает возможность распоряжаться своими финансами, понимать, как упорядочить свои расходы и распределить доходы, а также сберегать средства для достижения намеченных целей.

Главные правила ведения бюджета

Приступая к составлению финансового плана семьи, следует придерживаться основных правил, которые помогут научиться эффективно управлять личными финансами.

Фиксируйте все расходы и доходы

Учет поможет стать более дисциплинированным, кроме того, вы научитесь планировать расходы на крупные покупки, а также прогнозировать свое финансовое положение. Для подсчета расходов, доходов и отслеживания движения денег, можно использовать таблицу Excel или мобильные приложения.

Таких приложений много, можно выбрать наиболее подходящий для вас вариант.

Избегайте долгов и кредитных карт

Запомните, долги — это результат неправильного распределения финансов. Они нарушают денежный баланс и становятся непосильной ношей для множества семей.

Поставьте цель

Сберегать ради сбережений — бессмысленно. Копить на большие цели будет проще и приятнее, предвкушая исполнение давней мечты.

Формируйте резервный фонд в виде «подушки безопасности»

Приучите себя откладывать 10% месячного дохода. Так вы будете чувствовать себя увереннее и сможете обезопасить свое благосостояние на случай неожиданных финансовых затрат.

Повышайте свою финансовую грамотность

Учитесь читать финансовые документы и договоры, видеть подводные камни «выгодных» кредитных и страховых программ, сравнивать финансовые продукты и выбирать наиболее подходящие варианты.

Приучайте к финансовому планированию всю семью

Чтобы каждый член семьи придерживался финансового плана, нужно иметь четкую цель и понимать её необходимость. Если вы хотите приобрести новый автомобиль, нужно понимать, что он необходим каждому члену семьи: ездить на работу, в магазин или отвозить ребенка в школу. Только совместными усилиями вы сможете добиться желаемого результата.

Обсуждайте с ребенком то, как вы ведете семейный бюджет и распределяете финансы, просите его о помощи в планировании совместных покупок.

Обучив детей умению управлять деньгами, вы подготовите их к самостоятельной жизни и убережете от финансовых проблем в будущем.

Посещайте образовательные мероприятия для всей семьи

В нашей стране реализуется Национальная стратегия повышения финансовой грамотности населения, в рамках которой проходят образовательные мероприятия для всей семьи. Например, главное событие по повышению финансовой грамотности этой осени — Семейный финансовый фестиваль, который пройдет 17 ноября в Москве.

В рамках фестиваля взрослых и детей будут ожидать более 80 активностей на тему ведения личного и семейного бюджета. Участие бесплатное, нужно только заранее пройти регистрацию на сайте www.familymoneyfest.ru.

Будьте постоянны

Планировать бюджет и вести финансовый план семьи нужно ежемесячно и стабильно, только тогда это принесет пользу.

Планируем бюджет: три эффективных метода

Для грамотного планирования семейного бюджета существует множество методов, которые позволят не только оставаться на плаву, но и повышать уровень жизни при неизменном доходе.

Самые популярные из них:

Метод «7 конвертов»

Он состоит в распределении суммы доходов на 7 конвертов по основным статьям трат, для определения которых вам достаточно несколько месяцев следить за расходами. Это будут, скорее всего траты на коммунальные услуги, оплату обучения детей, расходы на продукты питания, транспорт, развлечения и сбережения.

Метод работает в том случае, если четко придерживаться лимитов и никогда не брать деньги из других конвертов.

Метод «4 конвертов»

Этот метод похож на предыдущий, также основывается на изучении ежемесячных расходов и организацию управления ими. Получив зарплату, рекомендуется сразу отложить средства на оплату обязательных счетов, а оставшуюся сумму разделить на 4 конверта по количеству недель в месяце.

Главное — тратить можно только те средства, которые выделены на неделю, не нарушая целостность других конвертов.

Метод 10%

Суть метода в том, что каждый месяц 10% от общей суммы доходов откладываются про запас. Для дополнительной мотивации лучше использовать определенную цель — путешествие или крупную покупку. Кроме того, эти деньги будут дополнительной «подушкой безопасности» в случае непредвиденных обстоятельств.

Выберите свой собственный финансовый путь и двигайтесь к своей цели, ведь планирование — это первый шаг к обретению финансовой независимости.

Фото: Shutterstock.com

Как пары распоряжаются семейным бюджетом — Wonderzine

Я всегда стеснялась поднимать вопрос денег в отношениях; пока встречались, но не жили вместе, деньги у каждого были, понятное дело, свои. Потом мы начали жить вместе и уже ждали ребёнка, но бюджеты так и не объединяли — и я поняла, что мне некомфортно. Например, мы ходили в супермаркет по очереди, и я понимала, что когда идёт бойфренд, мне неудобно просить его купить мне какие-то деликатесы, потому что его доходы были раза в четыре ниже моих — он только окончил университет и нашёл первую работу. Тогда я решила, что «неудобно просить» что-то купить — это не дело, мы семья, у нас должны быть какие-то общие деньги.

Тогда я решила, что «неудобно просить» что-то купить — это не дело, мы семья, у нас должны быть какие-то общие деньги.

В итоге мы завели общий счёт с двумя карточками. На него мы каждый месяц переводим кто сколько сможет, обычно примерно поровну, например по 600–700 евро. Были ситуации, когда я переводила намного больше, а были — когда это делал муж. С этого счёта списываются деньги за свет, газ, интернет, воду, спортзалы; этими же карточками мы рассчитываемся в супермаркетах, ресторанах, транспорте, аптеках, на эти общие деньги покупаем памперсы и детское питание. Последние полгода я пополняю счёт чуть большими суммами, чем муж, потому что он оплачивает детский сад: если делать это через специальную систему на работе, то деньги за садик высчитываются из зарплаты до вычета налогов, то есть налог потом платишь с меньшей суммы, это выгодно. Крупные расходы вроде мебели, бытовой техники, авиабилетов и отелей на мне; я думаю, так будет не всегда, и по мере того, как сравняются наши доходы, одинаковым станет и вклад каждого.

Нам обоим стало намного проще психологически, мы понимаем, что можем поддержать друг друга в любой момент. Раньше мне было неудобно попросить у мужа двадцать евро наличными, чтобы, например, оплатить уборку квартиры — ведь это были его деньги; а теперь стало удобно, потому что мы оба при желании можем эти наличные снять с одного и того же счёта. Я думаю, со временем мы придём к полному объединению бюджетов: мы семья, а в семье всё может быть общим. Пока я не готова к этому, во-первых, технически — у меня доходы в рублях и поступают они в российский банк, а переводить в Испанию деньги ещё та головоломка. Во-вторых, мне удобно, что никому нет дела до того, сколько я потрачу на стрижку или покупку косметики; положить деньги в общий бюджет, а потом взять их оттуда на личные расходы пока кажется странным.

Ещё я откладываю 20 % любых доходов на сберегательный счёт в долларах (потому что в рублях боюсь, а евро мне трудно отделить от счёта на текущие траты). Это неприкосновенный запас, он не относится к путешествиям или крупным покупкам. Мобильными приложениями не пользуемся, разве что приложением интернет-банка. Я когда-то несколько месяцев пользовалась аппом для отслеживания расходов, но ничего нового не узнала: если не считать путешествий, больше всего я трачу на еду вне дома и отказываться от этого не хочу.

Мобильными приложениями не пользуемся, разве что приложением интернет-банка. Я когда-то несколько месяцев пользовалась аппом для отслеживания расходов, но ничего нового не узнала: если не считать путешествий, больше всего я трачу на еду вне дома и отказываться от этого не хочу.

10 советов по управлению семейным бюджетом

Забота о семье достаточно сложна, но управление финансами может показаться почти невозможным. Вы не только хотите дать им все, что можете, но вы также хотите сделать все это, не разбивая банк.

Вот 10 способов создания и управления бюджетом, которого вы можете придерживаться, чтобы обеспечить вашу семью всем, что им нужно.

1. Отслеживайте свои привычки тратить . В Интернете есть несколько бесплатных программ для отслеживания того, как вы в настоящее время тратите свои деньги.Mint.com предлагает отличный инструмент для составления бюджета, который классифицирует все доходы и расходы, поступающие и исходящие из вашего аккаунта. Это позволит вам видеть тенденции и отмечать, когда вы тратите в категории немного больше, чем вам хотелось бы.

Это позволит вам видеть тенденции и отмечать, когда вы тратите в категории немного больше, чем вам хотелось бы.

2. Установите реалистичный бюджет . Бюджеты могут быть непростыми, поэтому установите тот, который вам удобнее. Получите новые знания, отслеживая свои привычки в расходах, и наметьте категории расходов, такие как аренда, ипотека, коммунальные услуги, развлечения и продукты.Ищите области, в которых, по вашему мнению, вы могли бы сократить расходы, чтобы увеличить количество денег, идущих на инвестиции и / или сбережения.

3. Думайте о долгосрочном, а также о краткосрочном. Необходимо еженедельное или помесячное планирование. Тем не менее, планирование на случай чрезвычайных ситуаций, авансовых платежей за автомобили, улучшения вашего дома и т. Д. Абсолютно необходимо. Подумайте о том, чтобы ваши зарплаты были разделены на несколько счетов, чтобы гарантировать, что вы откладываете деньги на длительный срок.

4. Получите на борт всю семью . Быть распорядителем бюджета — тяжелая работа, особенно когда дело касается еды вне дома. Когда вы устали, а дети голодны, можно просто прогуляться по ресторану быстрого питания. Однако вместо этого дайте им возможность помочь выбрать меню для ужина. Их поддержка при принятии подобных решений сделает вашу работу менее сложной.

Быть распорядителем бюджета — тяжелая работа, особенно когда дело касается еды вне дома. Когда вы устали, а дети голодны, можно просто прогуляться по ресторану быстрого питания. Однако вместо этого дайте им возможность помочь выбрать меню для ужина. Их поддержка при принятии подобных решений сделает вашу работу менее сложной.

5. Ищите способы увеличения сбережений . Есть много возможностей помочь вам платить меньше за нужные вам предметы.Подумайте о том, чтобы оформить купон или стать участником программы вознаграждения в наиболее часто посещаемых магазинах. На сайте Americasaves.org есть несколько отличных советов, как сэкономить больше.

6. График оплаты счетов . Невероятно важно выделить время, когда вы действительно можете сосредоточиться на получении оплаты и позаботиться о любых необычных вещах с продавцом. Будь то один и тот же день каждую неделю или 15-е или 30-е, убедитесь, что он согласован. Поскольку этот процесс может быть утомительным, найдите способ побаловать себя. Латте и пижама — отличные идеи.

Латте и пижама — отличные идеи.

7. Потратьте время на переоценку своего бюджета . Бюджеты меняются по мере изменения потребностей вашей семьи. Будьте готовы внести коррективы в свой бюджет через несколько месяцев после начала работы. Например, если вы заметили, что тратите на продукты не так много, как предполагали, перенаправьте часть этих денег в место, где можно было бы использовать подушку.

8. Ищите способы заработать немного дополнительных денег . Положите еще несколько долларов в свой карман, найдя инновационные способы заработка на стороне.Поощрительные программы, такие как SwagBucks и Memolink, позволяют набирать очки, просматривая видео, заполняя опросы и проходя викторины. Затем вы можете обменять эти баллы на подарочные карты в некоторых из ваших любимых магазинов.

9. Наблюдайте за расходами по кредитной карте . Кредитные карты имеют свои преимущества, но многие люди попадают в затруднительное положение, когда оплачивают покупки деньгами, которые им не нужно тратить. Если вы используете кредитную карту для получения вознаграждений, обязательно погашайте остаток в конце месяца.Оставление баланса может привести к начислению процентов и финансовых затрат, в результате чего вы потратите на товар больше, чем оно того стоит.

Если вы используете кредитную карту для получения вознаграждений, обязательно погашайте остаток в конце месяца.Оставление баланса может привести к начислению процентов и финансовых затрат, в результате чего вы потратите на товар больше, чем оно того стоит.

10. Используйте списки при покупках . Один из лучших способов придерживаться бюджета — использовать списки. Прежде чем вы войдете в магазин, запишите, что вы собираетесь купить. Возьмите список с собой и покупайте только эти предметы.

Применяйте на практике все или только некоторые из этих советов, чтобы обуздать свой семейный бюджет.Хотя отслеживать свои финансы может быть утомительно, награда того стоит.

Саванна Хеммингс — блогер и стилист из Филадельфии. Когда она не пишет и не делает покупки, вы можете найти ее в парке с мужем, сыном и желтой лабораторией. Свяжитесь с ней в ее блоге SincerelySavannah или Twitter: @savhemmings.

Как создать семейный бюджет (простое пошаговое составление бюджета)

При всех требованиях к ведению домашнего хозяйства трудно найти время, чтобы составить семейный бюджет, особенно если сумма денег, оставшаяся в конце месяца, меньше, чем вы хотите. Важно смотреть в глаза домашним финансам, потому что это единственный способ их контролировать. в противном случае они контролируют вас.

Важно смотреть в глаза домашним финансам, потому что это единственный способ их контролировать. в противном случае они контролируют вас.

Чтобы научиться составлять семейный бюджет, нужно время, поэтому возьмите кофе и выделите хотя бы несколько часов. Лучше дождаться дня, когда у вас не будет серьезных обязательств, чем составить ежемесячный план бюджета, который не работает.

Не позволяйте управлению капиталом нервировать вас. Начните с финансовой цели. Может быть, это выплата долга, а может, фонд колледжа.Вам не нужно никому оправдывать свои финансовые цели, но это поможет вам не сбиться с пути.

Если вы чувствуете, что весь мир лежит на ваших плечах, сделайте глубокий вдох. Мы здесь, чтобы шаг за шагом научить вас, как именно составлять семейный бюджет, чтобы вы могли меньше нервничать, больше экономить и лучше спать!

Шаг № 1) Выберите инструменты составления бюджета: бумажные или электронные?

Если вы чешете затылок и спрашиваете себя, «Как мне начать семейный бюджет?» , просто начните с основ — какой бы инструмент составления бюджета вы ни использовали для отслеживания семейных финансов.

Использование бюджетного рабочего листа с ручкой и бумагой может быть столь же точным, как и электронные инструменты бюджетирования, но финансовое программное обеспечение, безусловно, значительно облегчает эту работу. Это также уменьшает количество ошибок.

Если вы считаете, что бумага правильная, бухгалтерская книга не стоит больших затрат и предназначена для кредитов и дебетов в ваших банковских выписках. Говоря обыденным языком, кредиты — это входящие доллары, а дебетовые — исходящие. Вам также понадобится калькулятор бюджета.

Упростите себе составление домашнего бюджета с помощью упрощенного бюджетного трекера от Mint.com. Вместо того, чтобы вручную записывать и учитывать каждую транзакцию на регулярной основе, интуитивно понятное программное обеспечение создает промежуточные итоги, отслеживает фиксированные расходы, выделяет дискреционные расходы, вносит предложения и показывает, как дебет и кредит влияют друг на друга для вашей чистой прибыли.

Шаг № 2) Поместите банковские выписки в таблицу

Все, что показывает входящие и исходящие деньги — например, отчеты о доходах из источников дохода, квитанции, проценты по студенческим займам, счета и выписки по кредитным картам — имеет место в таблице бюджета. Во-первых, разделите их на две категории: входящие и исходящие, — предлагают U.S. News и World Report.

Во-первых, разделите их на две категории: входящие и исходящие, — предлагают U.S. News и World Report.

Вам понадобится сумма для обеих категорий в семейном бюджете. Именно здесь многие бюджетники немного нервничают, но это не так. Входящая сумма может быть меньше исходящей, но легкий семейный бюджет поможет вам это контролировать.

Шаг № 3) Найдите фиксированные и переменные расходы

Исходящая категория требует большего внимания после того, как вы подведете общую сумму.Следующий шаг — разбиение дебета на подкатегории. Ваш семейный бюджет может включать коммунальные услуги (электричество, вода и т. Д.), Обеспеченные долги (ипотека), необеспеченные долги (кредитные карты) и дискреционные расходы (обед, одежда и т. Д.).

Один из лучших советов по составлению бюджета, который мы можем предложить: дискреционные расходы быстро накапливаются. Несколько долларов здесь за билеты в кино и еще несколько долларов за ужин в ресторане иногда составляют больше, чем фиксированный счет, который вы оплачиваете каждый месяц. Это подкатегория, в которой вы можете внести наибольшие изменения.

Это подкатегория, в которой вы можете внести наибольшие изменения.

Шаг 4) Настройка программного обеспечения бухгалтерской книги, электронных таблиц или бюджета

Теперь, когда вы овладели искусством и знаете, как планировать бюджет для своей семьи, подготовьте свои первоначальные итоги и категории, а затем добавьте все в электронную таблицу, программное обеспечение для составления бюджета или бухгалтерскую книгу. Здесь начинает формироваться бюджет. Краткосрочная цель — сделать так, чтобы ваши дебеты (расходы) были меньше, чем ваши кредиты (доходы).

Шаг 5) Контроль дискреционных расходов

Используя числа, выделенные черным по белому, вы можете более реалистично подойти к ежемесячному бюджету.Дискреционные расходы могут быть единственной категорией, где вы можете найти и направить деньги на выплату долга и накопление сбережений.

Испытанный и верный способ управлять дискреционными расходами — это метод конвертов. Деньги, которые вы выделяете на повседневные расходы, ежемесячно вкладываются в конверт — правильно, наличными. Сегодня Деньги объясняют, что с наличными деньгами вы более осведомлены и с меньшей вероятностью потратите лишние деньги.

Сегодня Деньги объясняют, что с наличными деньгами вы более осведомлены и с меньшей вероятностью потратите лишние деньги.

Контроль — это первый шаг к душевному спокойствию.

Шаг № 6) Выплата долга

Выплата долга — основная цель многих семей и может быть причиной того, что вы изучаете, как составить семейный бюджет.Единственный способ попасть туда — ежемесячно вносить хотя бы минимальный платеж. Очевидно, что выплата больше минимума сокращает долг быстрее, но это также может означать, что вы будете платить меньше процентов.

Уточните у каждого кредитора, будут ли дополнительные платежи проводиться так, как вы хотите. В некоторых случаях проценты — это фиксированная сумма, которая не меняется независимо от того, больше ли вы платите каждый месяц. Возможно, стоит получить бесплатный кредитный рейтинг, чтобы найти кредиторов и рассмотреть возможность консолидации ссуд по более низкой ставке.Если ваш кредит выглядит немного слабым, не волнуйтесь слишком сильно. Просто придерживайтесь своего семейного бюджета и сделайте приоритетной выплату долга, и ваш кредитный рейтинг начнет улучшаться.

Просто придерживайтесь своего семейного бюджета и сделайте приоритетной выплату долга, и ваш кредитный рейтинг начнет улучшаться.

Управление деньгами одновременно и просто, и сложно, но как только вы научитесь постепенно составлять семейный бюджет, получение контроля над своими финансами превратится в прогулку по парку. Вопрос только в том, чтобы знать, что вы зарабатываете, что должны и на что тратятся. Что делает его сложным, так это решение, где урезать и куда направить больше денег.Для некоторых семей долги — настоящая проблема. Без достаточного количества ресурсов долг может расти, а кредитные рейтинги — падать.

Но есть надежда.

Если платежи превышают ваши возможности и вы не можете найти дополнительных денег, вам может помочь бесплатная служба кредитного консультирования, например Национальный фонд кредитного консультирования. (Остерегайтесь услуг, которые взимают плату и обещают сократить долг.)

Реалистичный бюджет может помочь вам достичь финансовых целей для вашей семьи. Подпишитесь на Mint.com, чтобы бесплатно получить полный набор инструментов для составления бюджета.

Подпишитесь на Mint.com, чтобы бесплатно получить полный набор инструментов для составления бюджета.

Зарегистрируйтесь на Mint сегодня

От бюджетов и счетов до бесплатного кредитного рейтинга и т. Д. —

вы откроете для себя простой способ оставаться в курсе всех событий.

Подробнее о безопасности

Связанные

Золотые правила управления семейным бюджетом | Роз Эндрюс | GOKONG

Изображение Ирины Мурза через Pexel.comУправление семейным бюджетом может быть сложной задачей.У каждого члена семьи разные потребности и желания, которые со временем меняются.

Потратьте некоторое время на размышления о том, как лучше всего разделить имеющиеся у вас деньги, чтобы ваши траты и сбережения соответствовали целям вашей семьи.

Обновить обязанности

До рождения детей вы и ваш партнер могли разделить ипотеку или арендную плату 50/50 или решили, что вы будете оплачивать счет за электроэнергию, пока ваш партнер покупает продукты. Возможно, вы открыли совместный банковский счет для оплаты некоторых или всех ваших общих расходов.

Возможно, вы открыли совместный банковский счет для оплаты некоторых или всех ваших общих расходов.

Когда вы ждете первого ребенка, важно еще раз обсудить эти обязанности и внести некоторые изменения. Например, вам, возможно, придется оплачивать более высокую долю домашних расходов в течение некоторого времени, пока ваш партнер находится в декретном отпуске или отпуске по уходу за ребенком или возвращается к работе неполный рабочий день.

Это также хорошее время, чтобы вместе обновить свой семейный бюджет. Вам обязательно нужно добавить категорию для расходов на ребенка! С другой стороны, вы можете сократить расходы в других областях, например, в ресторанах.

Создайте чрезвычайный фонд

Часто семьи влезают в долги, потому что они не могут позволить себе оплатить большие непредвиденные расходы, такие как счет за ремонт протекающей крыши. Поскольку их бюджет и без того ограничен, они прибегают к использованию кредитной карты или другого вида дорогостоящих займов для оплаты этого счета.

Если вы еще не сделали этого, создайте чрезвычайный фонд, чтобы защитить свою семью от потенциальных финансовых последствий неожиданного события. Храните свой чрезвычайный фонд на отдельном, легкодоступном сберегательном счете и ежемесячно вносите на него определенную сумму денег.

Даже если вы можете позволить себе внести небольшую сумму в свой чрезвычайный фонд, это важно сделать. Вашей семье нужен финансовый буфер для защиты, что бы ни случилось.

Определитесь с целями вашей семьи

Каковы причины, по которым ваша семья живет с ограниченным бюджетом? Сначала обсудите это со своим партнером, а когда ваши дети станут старше, вовлекайте их тоже.

Вашими причинами могут быть:

· Для выплаты долгов

· Чтобы сэкономить на первоначальный взнос на дом

· Чтобы сэкономить на учебу ваших детей

· Чтобы сэкономить на ежегодный отпуск

· Чтобы сэкономить достаточно деньги на поездку на несколько месяцев или лет.

Не пропускайте этот шаг, потому что важно уточнить, чего вы хотите от жизни как пары и семьи. Там нет правильных или неправильных ответов. Все, что важно, — это честно говорить о том, что вы хотите делать и чего добиваться в жизни.

Для некоторых семей улучшение дома важнее ежегодного отпуска, в то время как другие семьи могут мечтать о совместном путешествии по миру.

Принятие решения о своих целях всей семьей поможет вам придерживаться своего бюджета, даже когда дела идут тяжело, потому что вы знаете основные причины, по которым вы живете в рамках бюджета: откладывать на будущее, которое вы все хотите испытать все вместе.

Открытые сберегательные счета

После того, как вы прояснили свои цели, вы можете приступить к их достижению.

Откройте сберегательный счет для каждой из целей вашей семьи. Вы можете выбрать для начала только одну цель или начать экономить на двух или более целях.

Однако постарайтесь не растягиваться слишком сильно. Возможно, лучше направить все свои свободные ресурсы на одну важную цель, чем откладывать относительно небольшие суммы для нескольких разных целей.

Возможно, лучше направить все свои свободные ресурсы на одну важную цель, чем откладывать относительно небольшие суммы для нескольких разных целей.

Определите, сколько денег вы будете ежемесячно переводить на свой сберегательный счет, и настройте автоматические переводы.

Бюджет на вещи, которые понадобятся вашим детям

Не забудьте включить в свой бюджет вещи, которые понадобятся вашим детям, например:

· Школьные принадлежности

· Школьные поездки

· Подарки на день рождения для друзей

· Новая или подержанная одежда для замены одежды, из которой они выросли

· Стрижки

· Разумная сумма для клубов, мероприятий, хобби и развлечений.

Родители знают, что все эти вещи в сумме намного больше, чем вы ожидаете за год! Поэтому рекомендуется ежемесячно откладывать регулярную сумму денег на отдельном счете, чтобы у вас всегда было достаточно денег, например, для оплаты неожиданной школьной поездки.

Заставьте всю семью с энтузиазмом придерживаться бюджета

Если ваша семья точно знает, почему вы живете с ограниченным бюджетом, и взволнована перспективой переезда в более крупный дом или поездки на пляжный отдых, они с большей вероятностью поможет вам уложиться в бюджет.

Поощряйте своего партнера и детей искать специальные предложения, которые помогут вам сэкономить деньги, например предложения «дети едят бесплатно» в ресторанах и билеты в кино «двое по цене одного». Таким образом, вы сможете весело провести время всей семьей, не выходя из бюджета.

Попросите их изучить альтернативы, позволяющие сэкономить на продуктах и услугах, которые вы обычно покупаете. Ваши дети могут, например, вырезать купоны, которые вы можете использовать, чтобы уменьшить свой счет за продукты.

Спросите своего партнера и детей, что они хотели бы съесть на ужин на следующей неделе, прежде чем планировать приемы пищи и составлять список покупок. Если они заказали любимые блюда, они с гораздо меньшей вероятностью попросят еду на вынос или ужин в ресторане.

Если они заказали любимые блюда, они с гораздо меньшей вероятностью попросят еду на вынос или ужин в ресторане.

Ищите способы заработать дополнительные деньги

Проведите семейный мозговой штурм, чтобы придумать как можно больше способов заработать дополнительные деньги для достижения своих целей.

Вот некоторые идеи:

· Проведение гаражной распродажи для продажи небольших предметов, таких как DVD, которые вы больше не смотрите, игрушки, с которыми ваши дети больше не играют, и одежду, из которой выросли ваши дети.

· Выполнять случайную работу, например, садоводство, уборку и приготовление пищи, для соседей, членов семьи и друзей.

· Выполнение заданий «Тайный покупатель».

Прежде всего, поищите способы, которыми вы могли бы проводить время вместе всей семьей, зарабатывая при этом дополнительные деньги.

Позвольте вашим детям управлять своими карманными деньгами

Давать каждому ребенку карманные деньги каждую неделю или месяц — хороший способ научить их управлять своими деньгами.

Изучение навыков управления деньгами поможет вашим детям понять, почему у вас есть бюджет, и поддержать вас в его соблюдении.

Регулярно пересматривайте семейный бюджет

Запланируйте время, чтобы сесть и регулярно пересматривать семейный бюджет. Это может быть как раз в месяц, так и раз в год.

Посмотрите на свой бюджет и спросите:

· В каких областях вы преуспеваете?

· Какие области нуждаются в улучшении?

· Есть ли категории, в которых вы постоянно превышаете расходы? В чем причины этого? Вам нужно увеличить свой бюджет по этим категориям или вы можете сократить?

· В каких областях вы потратили недостаточно средств? Почему это? Не могли бы вы еще сэкономить?

· Есть ли другие области расходов, которые можно сократить? Посмотрите на регулярные платежи и подписки.Не могли бы вы получить более выгодную сделку, переключившись на другого провайдера? Вы действительно нуждаетесь и используете все, за что платите?

· На пути к достижению сбережений? Не могли бы вы увеличивать сумму, которую вы откладываете каждый месяц?

Управление семейным бюджетом — непрерывный процесс. В ваш бюджет будет внесено множество корректировок по мере изменения потребностей и приоритетов ваших детей.

В ваш бюджет будет внесено множество корректировок по мере изменения потребностей и приоритетов ваших детей.

Ваши семейные цели и приоритеты также изменятся со временем, поэтому важно следить за своим бюджетом и регулярно его обновлять.

Управление деньгами для семьи: как составить семейный бюджет

Советы по управлению деньгами для обеспечения финансового успеха вашей семьи на каждом этапе пути.

Управление семейными деньгами не слишком отличается от управления бюджетом в одиночку или даже в паре. Самое главное, о чем вам нужно подумать, — это то, где ваши расходы, и нужно ли вам пересмотреть свои расходы. В конце концов, дети дорогие. Согласно одной из оценок, стоимость воспитания одного ребенка до 18 лет составляет почти четверть миллиона долларов! Итак, вам нужен семейный бюджет, чтобы обеспечить финансовую стабильность при воспитании детей.

Согласно исследованию потребительских расходов, составленному на основе данных BLS, в 2016 году средний годовой доход до налогообложения составил 74 664 доллара. К сожалению, годовые расходы составили почти 80 процентов от этого числа (57 311 долларов США), что не дает семьям много места для маневра, если произойдет что-то неожиданное.

К сожалению, годовые расходы составили почти 80 процентов от этого числа (57 311 долларов США), что не дает семьям много места для маневра, если произойдет что-то неожиданное.

Наибольшую часть семейного бюджета занимает жилье, транспорт и питание. В зависимости от стоимости жизни в вашем конкретном городе она может варьироваться, но это три большие области, в которых семьям следует сосредоточиться больше всего при составлении семейного бюджета.

Лучший совет по управлению семейными деньгами — подробно описывать ежемесячный бюджет.

Базовый шаблон семейного бюджета

Debt.com предлагает бесплатный рабочий лист планировщика семейного бюджета, который поможет вам начать думать о своем ежемесячном бюджете. Используйте его, чтобы указать свои расходы, чтобы узнать, на что ваша семья тратит больше всего, а где вы могли бы сэкономить.

Скачать бесплатную таблицу семейного бюджета Debt.com »

Как составить бюджет

Планировщик семейного бюджета, представленный выше, может помочь вам создать лист семейного бюджета на месяц. Помните, что бюджет каждой семьи будет отличаться в зависимости от их личной ситуации. Посмотрите на свои банковские выписки, чтобы узнать, сколько именно денег вносится ежемесячно, и укажите это число вверху. Затем просмотрите эти выписки и выписки по кредитной карте, чтобы составить список своих ежемесячных расходов.

Помните, что бюджет каждой семьи будет отличаться в зависимости от их личной ситуации. Посмотрите на свои банковские выписки, чтобы узнать, сколько именно денег вносится ежемесячно, и укажите это число вверху. Затем просмотрите эти выписки и выписки по кредитной карте, чтобы составить список своих ежемесячных расходов.Сделайте это в течение нескольких месяцев, чтобы увидеть, сможете ли вы определить какие-либо закономерности ежемесячных затрат для различных статей бюджета. Когда у вас есть семейный бюджет на месяц, вы можете рассчитать свой бюджетный план на год, оценив свои затраты и расходы, а также то, сколько вы потенциально можете сэкономить.Вы можете установить целевые расходы двумя способами:

- Возьмите в среднем 3 месяца расходов в частности и установите среднее значение в качестве целевой суммы расходов.

- Для счетов, которые меняются в зависимости от сезона, просмотрите счета за прошлый год, чтобы найти самый дорогой месяц. Затем установите это как свою цель.

В планировщике семейного бюджета Debt.com вы также заметите, что экономия включена в статью бюджета. Доказано, что включение целевой экономии в ваш бюджет помогает семьям сэкономить деньги, а не откладывать сбережения на то, что осталось в конце месяца.Определите, сколько вы можете позволить себе экономить каждый месяц, а затем включите это в статью своего бюджета. Это как счет, который ты сам оплачиваешь!

Управление деньгами для семьи

Содержание семьи — это больше, чем просто ежемесячные расходы. Это также внеклассные мероприятия, няни, до школы, покупок, семейные каникулы и расходы на каникулы . Ответственное управление деньгами — один из важнейших аспектов составления бюджета. Семья всегда должна ставить на первое место расходы по ведению домашнего хозяйства.

Снова в школу и на каникулы

Важно подумать о других крупных расходах, которые происходят ежегодно, и подготовиться к ним заранее. Если вы знаете, что осенью вам нужно будет купить новую одежду, обувь и школьные принадлежности для ваших детей, планирование на полгода вперед должно дать вам достаточно припрятанного, чтобы позволить себе то, что вам нужно, не чувствуя финансовых затруднений.

Если вы знаете, что осенью вам нужно будет купить новую одежду, обувь и школьные принадлежности для ваших детей, планирование на полгода вперед должно дать вам достаточно припрятанного, чтобы позволить себе то, что вам нужно, не чувствуя финансовых затруднений.

То же самое и с отпуском. Если есть возможность, покупка подарков в течение всего года может быть действительно полезной.Таким образом, когда наступают праздники, у вас уже есть куча подарков, и вы не скупаете небольшое состояние или не переживаете из-за невозможности получить идеальный подарок для своих близких. Также помогает установка заранее определенного бюджета для расходов. Таким образом, вы не переусердствуете вне зависимости от времени года.

Не забывайте планировать отпуск!

Как только вы почувствуете, что все заложено в бюджет и учтено, семья может начать планирование бюджета на такие вещи, как внеклассные мероприятия и каникулы.Средняя стоимость семейного отдыха на четверых составляет от 1798 до 4300 долларов в зависимости от того, куда вы направляетесь и как долго, очевидно. Недавнее исследование NerdWallet показало, что родители тратят в среднем 2256 долларов на семейный отдых.

Недавнее исследование NerdWallet показало, что родители тратят в среднем 2256 долларов на семейный отдых.

Такие расходы часто требуют тщательной экономии и заблаговременного планирования, чтобы получить максимальную отдачу от своих денег. Планирование семейного отдыха с ограниченным бюджетом позволяет вам действительно посмотреть на все расходы, связанные с поездкой куда-нибудь, и предвидеть их.Это поможет вам узнать, сколько вам нужно сэкономить, чтобы, например, отправиться в путешествие, например, в Disney World.

Семейный отпуск может быть важным инструментом объединения для семей, и его следует закладывать в бюджет в начале каждого года или всякий раз, когда ваша семья изменяет свой бюджет. Это верно, даже если ваша семья столкнулась с долгами.

Управление семейным долгом

Удовлетворение потребностей семьи может быть трудным, если есть долг. Но важно составить бюджет, чтобы расставить приоритеты для ваших самых важных расходов и долгов, чтобы вы могли работать, чтобы выбраться из долгов. Эффективное управление долгом имеет важное значение, чтобы вы могли сосредоточиться на сбережениях на такие вещи, как образование ваших детей и выход на пенсию.

Эффективное управление долгом имеет важное значение, чтобы вы могли сосредоточиться на сбережениях на такие вещи, как образование ваших детей и выход на пенсию.

Составление бюджета важно, когда вы хотите избавиться от долгов. Посмотрите, где вы потенциально можете сократить расходы . Часто можно найти способы сократить необходимые расходы, например на еду, чтобы высвободить деньги для выплаты долга.

Шаг 1. Найдите способы сократить свой бюджет

Согласно последним данным Министерства сельского хозяйства США, недорогой продуктовый план для семьи из четырех человек стоит от 203 долларов.90 и 243,40 доллара в зависимости от возраста детей. Ежемесячный доход может превышать 1000 долларов в месяц, и это не считая еды вне дома. Понимание чего-то столь же простого, как то, что вы покупаете, может творить чудеса. Затем вы можете рассмотреть возможность использования купонов или смены бренда, чтобы сэкономить. Другие ежемесячных расходов могут быть предметом переговоров , например, страхование автомобиля, телефон или кабель. Вы также можете сэкономить на электрическом и помочь окружающей среде, заменив несколько лампочек.

Вы также можете сэкономить на электрическом и помочь окружающей среде, заменив несколько лампочек.

Другими способами пополнить свой бюджет, если в вашем графике есть время, может быть вторая работа за дополнительные деньги.Если это невозможно, подумайте о продаже вещей в доме, которыми вы больше не пользуетесь, чтобы заработать дополнительные деньги. Вы даже можете превратить такое хобби, как вязание или рукоделие, в побочный бизнес.

Шаг 2. Расставьте приоритеты для погашения долгов

После того, как вы выяснили, как получить эти дополнительные деньги в своем бюджете, выясните, куда они должны пойти . Пойдет ли это на выплату старой задолженности по кредитной карте или студенческих ссуд? Или, может быть, вы можете немного увеличить выплаты по кредитным картам и избавиться от лишних денег в отпуске.Таким образом, вы сможете избежать дополнительных расходов и процентных ставок, связанных с оплатой отпускных расходов по кредитной карте.

Управляя семейным долгом, важно думать о своих потребностях, а не о желаниях, и эффективно расставлять приоритеты. Иногда долги могут быть непосильными и оставлять вас с чувством желания сдаться.

К счастью, доступно множество инструментов для составления бюджета, от простых методов, таких как запись или с использованием денежных конвертов , до приложений и таблиц бюджета.

Если вы хотите создать семейный бюджет, но не знаете, с чего начать, попробуйте приложение для планирования бюджета. Debt.com рекомендует электронные таблицы бюджетирования Tiller. Tiller позволяет автоматически синхронизировать всю финансовую информацию и настраивать бюджет.

Поднимите семейный бюджет на новый уровень с Tiller! Попробуйте бесплатно в течение 30 дней, чтобы создавать полностью настраиваемые интерактивные таблицы семейного бюджета, соответствующие вашим потребностям.