| Банк | Адрес | Телефоны | Отделения | Банкоматы | |

|---|---|---|---|---|---|

| 1 Лицензия №1481 | Сбербанк России | 117997, г. Москва, ул. Вавилова, д.19 | 8 800 555-55-50 | 7457 | 31114 |

| 2 Лицензия №1000 | Банк «ВТБ» | 190000, г. Санкт-Петербург, ул. Большая Морская, 29 | 8 800 100-24-24 | 1382 | 9646 |

| 3 Лицензия №1326 | Альфа-Банк | 107078, г. Москва, ул. Каланчевская, д. 27 | 8 800 200-00-00 | 389 | 2090 |

| 4 Лицензия №3349 | Россельхозбанк | 119034, г. Москва, Гагаринский пер., д.3 | 8 800 100-01-00 | 1125 | 2791 |

| 5 Лицензия №354 | Газпромбанк | 117420, г. Москва, ул. Наметкина, д. 16, корпус 1 | +7 495 913-74-74 | 362 | 3730 |

| 6 Лицензия №650 | Почта Банк | 107061, г. Москва, Преображенская пл., д. 8 | 8 800 550-07-70 | 7082 | 3407 |

| 7 Лицензия №963 | Совкомбанк | 156000, г. Кострома, пр. Текстильщиков, д. 46 | 8 800 200-66-96 | 1421 | 1232 |

| 8 Лицензия №2209 | ПАО Банк «ФК Открытие» | 115114, г. Москва, ул. Летниковская, д.2, стр.4 | 8 800 444-44-00 | 399 | 2277 |

| 9 Лицензия №2673 | Тинькофф Банк | 123060, г. Москва, 1-й Волоколамский проезд, дом 10, стр.1 | 8 800 555-77-78 | — | 1332 |

| 10 Лицензия №3292 | Райффайзенбанк | 129090, г. Москва, ул.Троицкая, д.17, стр. 1 | 8 800 700-91-00 | 120 | 1292 |

| 11 Лицензия №2272 | Росбанк | 107078, г. Москва, ул. Маши Порываевой, д. 34 | 8 800 200-54-34 | 471 | 1764 |

| 12 Лицензия №1460 | Восточный Банк | 675000, Амурская обл. , г.Благовещенск, пер. Святителя Иннокентия, 1 , г.Благовещенск, пер. Святителя Иннокентия, 1 | 8 800 100-71-00 | 533 | 539 |

| 13 Лицензия №2268 | МТС-Банк | 115432, г. Москва, проспект Андропова, д. 18, корп.1 | 8 800 250-05-20 | 103 | 643 |

| 14 Лицензия №3251 | Промсвязьбанк | 109052, г. Москва, ул.Смирновская, д.10, стр.22 | 8 800 333-03-03 | 272 | 1104 |

| 15 Лицензия №2748 | Банк Москвы | 107996, г. Москва, ул. Рождественка, д. 8, стр. 1 | 8 800 200-23-26 | 226 | 899 |

| 16 Лицензия №2766 | ОТП Банк | 125171, г. Москва, Ленинградское шоссе, д. 16 А, стр.1 | +7 495 775-47-75 | 221 | 162 |

| 17 Лицензия №436 | Банк «Санкт-Петербург» | 195112, Санкт-Петербург, Малоохтинский пр., д. 64, лит. А | 8 800 222-50-50 | 59 | 409 |

| 18 Лицензия №316 | Хоум Кредит Банк | 125040, г. Москва, ул. Правды, д. 8, корпус 1 | +7 495 785-82-22 | 294 | 318 |

| 19 Лицензия №3354 | Банк «Ренессанс Кредит» | г. Москва, ул. Кожевническая, д. 14 | 8 800 200-09-81 | 160 | 96 |

| 20 Лицензия №2209 | Точка | 117216, г. Москва, улица Старокачаловская, 1 корпус 2 | 8 800 200-00-24 | 1 | — |

В каком банке лучше взять кредит на потребительские нужды

В каком банке выгодней взять потребительский кредит наличными

При выборе кредитной организации необходимо обращать внимание на следующие критерии:

- процентная ставка;

- срок кредитования;

- максимальная сумма;

- пакет документов;

- скорость оформления;

-

наличие дополнительных возможностей для заемщика.

Чтобы определить, в каком банке лучше взять потребительский кредит, следует сравнить разные предложения и найти оптимальное. Далее подробнее поговорим о критериях, перечисленных выше.

Оформить кредитПроцентная ставка и срок кредитования

Ставка — самый важный показатель, если заемщик ищет, где выгодно взять кредит на потребительские нужды. Ставка определяет итоговую сумму переплат, и в целом она не сильно различается в разных банках.

Точную ставку можно узнать только после того, как банк рассмотрит заявку. Чтобы определить, где лучше взять потребительский кредит, стоит отправить заявки в разные кредитные организации и принять решение после их рассмотрения.

На итоговую сумму переплат влияет не только ставка, но и срок кредитования. Важно учитывать следующие закономерности:

- чем дольше срок кредитования, тем меньше ежемесячный платеж;

- чем дольше срок кредитования, тем больше заемщик платит банку.

Если клиенту важно переплатить как можно меньше, то максимальный срок кредитования не имеет особого значения. Но в том случае, когда доход не позволяет платить крупную сумму ежемесячно, этот критерий может оказаться решающим. В такой ситуации лучше брать потребительский кредит в банке, который предлагает долгий срок кредитования. В Банке Русский Стандарт он составляет от 12 до 60 месяцев.

Оформить кредитДополнительные услуги

Страхование заемщиков

Помогает погасить кредит в случае потери работы, постоянной утраты трудоспособности, ухода из жизни.

Выбираю дату платежа

Позволяет выбрать дату погашения кредита при оформлении кредита.

Постоянный контроль

Услуга оповещения об операциях и ИНФО m@il позволяют взять кредит и быть в курсе всех изменений по счету.

Сумма займа

Предложения банков по потребительским кредитам различаются максимальной суммой. Это первый критерий, на который нужно обращать внимание перед подачей заявки. Если заемщику нужно 1 500 000 ₽, а банк выдает только 1 000 000 ₽, то нет смысла тратить время.

В Банке Русский Стандарт максимальная сумма кредита составляет 2 000 000 ₽ для сотрудников компаний, которые заключили с банком договор эквайринга и (или) договор об организации безналичных платежей. Для всех остальных клиентов максимальная сумма займа — 500 000 ₽.

Оформить кредит3 шага к получению потребительского кредита на выгодных условиях

Заявка

Заполните анкету на сайте, по телефону или в ближайшем офисе Банка Русский Стандарт.

Решение

Дождитесь смс или звонка от банка и узнайте о нашем решении.

Наличные

Приходите в офис банка, чтобы подписать кредитный договор и забрать деньги.

Пакет документов и скорость оформления

Эти два критерия влияют на то, насколько быстро заемщик может получить кредит:

- чем меньше документов, тем быстрее можно подать заявку;

- чем быстрее банк рассмотрит заявку, тем быстрее будет оформлен заем.

Ответ на вопрос, в каком банке выгодней брать потребительский кредит, зависит от того, насколько срочно нужны деньги. Чтобы получить средства уже на следующий день, следует подавать заявки только в те кредитные организации, которые работают оперативно и требуют минимальный пакет документов.

В Банке Русский Стандарт от подачи заявки до получения наличных проходит 1 день. Для оформления нужен только паспорт и второй документ, подтверждающий личность заемщика. Это может быть загранпаспорт, СНИЛС, водительское или пенсионное удостоверение.

Оформить кредитДополнительные возможности

- поменять дату платежа;

- выбрать наиболее удобный срок кредитования уже после того, как банк сформировал свое предложение;

- застраховаться от потери работы и (или) трудоспособности и включить стоимость страхового полиса в общую сумму кредита;

- всегда быть в курсе изменений счета и получать уведомления о предстоящей дате платежа.

Требования к заемщику в Банке Русский Стандарт

- Российское гражданство.

- Возраст от 23 до 70 лет.

- Отсутствие судимостей.

- Постоянный источник дохода.

- Регистрация в регионе присутствия банка.

Какой банк лучше выбрать в Германии в 2020 году?

Все чаще иностранцы спрашивают, какой банк лучше выбрать в Германии? И не важно, планируете ли вы открывать счет в связи с переездом, или возможно просто хотите хранить средства в надежном иностранном финучреждении. Казалось бы, в этой стране каждое из них в своем роде безупречно. Здесь у всех замечательная репутация, хорошие условия, клиентоориентированность и отличный сервис, однако когда дело доходит до выбора, потенциальный клиент теряется среди потока информации и банковских наименований.

В ФРГ на данный момент имеется более 1500 уникальных финучреждений, каждое из которых имеет десятки, а то и сотню филиалов. Конечно же здесь сложно не растеряться. В этой статье расскажем, как построена местная система, какие типы учреждений существуют и на что обращать внимание, чтобы облегчить себе выбор.

Конечно же здесь сложно не растеряться. В этой статье расскажем, как построена местная система, какие типы учреждений существуют и на что обращать внимание, чтобы облегчить себе выбор.

Личный счет

Бесплатный подбор

личного банковского счета за границей для

лиц с депозитом €5000+ от банковского

эксперта с опытом 7+ лет.

личного банковского счета за границей для лиц с депозитом €5000+ от банковского эксперта с опытом 7+ лет.

Если вы хотите незамедлительно решить вопросы по открытию счета в немецком банке иностранцу, напишите нам письмо на электронную почту [email protected]. Наши эксперты предоставят вам полноценную консультацию.

Какой банк лучше выбрать в Германии: типы и особенности местных учреждений

Первое, что нужно знать это в общем, как выглядит структура местной системы. А она состоит из трех уровней:

- На первом уровне кооперативные учреждения;

- Дальше государственные, общественно-правовые;

- На третьем уровне частные и коммерческие банки.

Монополистом и основным контролирующим органом выступает Deutsche Bundesbank.

Далее разделение происходит еще на несколько категорий, сюда входят универсальные, специальные и директ-банки. А эти в свою очередь делятся еще на несколько подкатегорий. Однако, давайте обо всем по-порядку.

Универсальные банки

Это такие типы организаций, которые предлагают клиентам максимально широкий спектр услуг. Сюда обычно входит:

- Кредитование;

- Депозитные вклады;

- Хранение ценных бумаг или металлов;

- Возможность проводить безналичные расчеты и тому подобное.

В свою очередь универсальные банки делятся на кредитные, сберегательные и корпоративные. Опишем особенности каждого типа.

- Кредитные универсальные учреждения — те в которых основная специализация это выдача краткосрочных и долгосрочных кредитов.

Это основной их продукт.

Это основной их продукт. - Корпоративные учреждения — довольно интересный тип организаций, где каждый вкладчик своего рода акционер с равноценным правом голоса. Сейчас в ФРГ существует более 1000 подобных кооперативов и все они имеют превосходную репутацию, а еще славятся надежностью и качеством своих услуг. Наибольшим кооперативом на сегодняшнее время считается Sparda-Bank.

- Сберегательные кассы. Таких касс в ФРГ тоже много, а именно около половины тысячи. Однако их клиентами редко выступают индивидуальные лица. В основном это администрации городов и регионов.

Специальные финучреждения

Если с универсальными все менее более понятно, то дальше идут по списку специальные банки, специализирующиеся на каких-то сложных и узкопрофильных операциях. Например, если нужен какой-то целевой кредит, или сложная операция с большой суммой депозита, вам дорога именно в такое вот специализированное учреждение.

Такие организации тоже делятся на несколько подтипов:

- Строительные сберкассы. Клиенты делают небольшие взносы в течение определенного периода времени, а затем получают выгодные условия по ипотеке, или дешевые кредиты для покупки жилья.

- Teilzahlungsbanken. Если вы хотите взять рассрочку, авто на выплату или какой-то товар, стоимость которого хотели бы оплачивать частями, то вам именно сюда.

- Realkreditinstitute. Если вы юридическое лицо, и вам нужен большой кредит под застройку объекта недвижимости, то обращайтесь в такое учреждение.

Ну, и напоследок, несколько слов о директ-банках и Filialbank. В чем их основное отличие? Direktbank не имеет никакого физического офиса или отделения, и вся работа как персонала так и клиентов происходит исключительно в онлайн режиме и дистанционно. Многих это привлекает еще и тем, что обычно обслуживание в таких учреждениях стоит на порядок дешевле, ведь банк не платит за аренду помещений, коммунальные платежи и так далее. Если же хочется «живого» общения с сотрудниками выбирайте Filialbank.

Перечень самых известных финучреждений страны

Ну и в итог этого раздела, уместно вспомнить несколько самых популярных банков Германии в не зависимости от формы и типа:

- На первом месте Deutsche Bank, который является крупнейшим и своего рода универсальным;

- Далее по величине и популярности разместился Commerzbank, главный офис которого базируется во Франкфурте-на-Майне.

- Comdirect — один из Direktbank;

Это те, которые точно достойны внимания. Однако выслушав ваши пожелания и потребности, наши специалисты смогут предложить вам еще больший выбор.

Какой банк лучше выбрать в Германии: критерии выбора

Итак, вы ориентируетесь в том, как построена местная система. Из вышесказанного понятно, что зная свою основную цель открытия счета, уже можно примерно сориентироваться какое учреждение для этого лучше подойдет. Кроме этого, проанализируйте следующие критерии:

- Месячная стоимость обслуживания. Иногда эта сумма может составлять несколько десятков евро, а иногда ничего. Также, некоторые учреждения бесплатно обслуживают клиентов только при наличии у них определенного уровня заработка или же баланса. Поэтому, уточняйте это заранее;

- Стоимость местной кредитки, а также условия ее получения.

- Существуют ли какие-то дополнительные сборы за выдачу карточки. В идеале все должно быть бесплатно;

- Есть ли комиссия за перевод средств. Иногда такая комиссия существует даже если транзакции происходят в пределах ФРГ. Это не совсем выгодно. Также стоит уточнять комиссию международных транзакций.

- Проценты по кредитованию, депозитам и условия по снятию наличных. Иногда вложив средства на депозит, клиент не может их снять пока не истечет срок договора. Это не всегда удобно, ведь ситуации бывают разные. Уточняйте и этот пункт заранее.

- Оцените наличие мобильного приложения, клиентоориентированность, сервис и наличие большого количества терминалов и банкоматов от выбранного учреждения.

Наличие всего этого впоследствии делает жизнь значительно комфортнее.

Наличие всего этого впоследствии делает жизнь значительно комфортнее.

Также имеет значение непосредственно тип счета. В ФРГ их несколько, однако самыми популярными считается Girokonto, который есть практически у каждого совершеннолетнего бюргера. Среди плюсов универсальность, простота в пользовании, отсутствие комиссий. Однако если вашей основной целью являются не постоянные платежки на территории ФРГ, а просто хранение или накопление средств, то лучше выберите Festgeld или Tagesgeldkonto.

Какой банк лучше выбрать в Германии: процедура открытия

После того, как вы определились с фин учреждением, можно переходить к процессу подачи заявки и заключению договора. На этом этапе важно также, проживаете вы в стране или нет. Являетесь ли резидентом? Физическое вы лицо или юридическое. Ведь каждый из этих фактов, требует сбора индивидуального пакета документов, то есть для всех нет какого-то одного перечня.

Однако, рассмотрим стандартный вариант, как обычно, все происходит.

- Подача заявки и документов. Сюда входит паспорт (заграничный и национальный), прописка, справка с места работы. Если вы не имеете целью жить в стране и не имеете здесь жилья, позаботьтесь об этом заранее. Возможно в Германии живет кто-то из знакомых, что мог бы предоставить вам свой адрес, на который затем может приходить банковская корреспонденция. Если же речь о юридических лицах, то к вышеупомянутому следует добавить еще все корпоративные документы.

- Идентификация. Далее будет проводиться идентификация личности. Вариантов два: видеосвязь, где потенциальный клиент по видео общается с клерком, показывает свой паспорт и отвечает на ряд вопросов. Или же эта самая процедура только в отделении.

- Напоследок, процесс заключения договора. Следующие несколько недель готовьтесь постоянно проверять мессенджеры и электронную почту, ведь будут поступать различные доступы, инструкции и остальная информация.

К слову, иногда бывает и такое, что вам отказывают открыть счет. Это может случиться если вы не можете доказать чистоту своих доходов. У вас нет постоянной работы. Вы не предоставили менеджерам немецкого физического адрес, или же затрудняетесь ответить с какой целью вообще вам нужен вклад в этой стране.

Это может случиться если вы не можете доказать чистоту своих доходов. У вас нет постоянной работы. Вы не предоставили менеджерам немецкого физического адрес, или же затрудняетесь ответить с какой целью вообще вам нужен вклад в этой стране.

Если вы не знаете какой банк лучше выбрать в Германии, чтобы результат был точно положительным, наши специалисты помогут сделать правильный выбор.

Какой банк лучше выбрать в Германии, и почему именно ФРГ?

Франция, Швейцария, Бельгия — и это далеко не весь перечень стран достойных внимания иностранных вкладчиков. Однако, почему все чаще люди выбирают Федеративную республику? Причин много, но мы решили собрать несколько самых популярных и важных:

- Безупречная репутация. Ни одно существующее в ФРГ финучреждение не имеет за спиной каких-то негативных историй. Здесь во всех стабильно хорошая репутация, что вселяет большое доверие.

- Стабильная экономика и отсутствие инфляции. Очень низкая вероятность, а если откровенно, то и вовсе нулевая, что банк через некоторое время внезапно обанкротится. По крайней мере если анализировать минимум последних 15-20 лет, таких историй не найдется.

- Отсутствие лимитов при переводе или снятии средств. Особенно это оценят юридические лица.

- Удобное и комфортное сотрудничество с международными партнерами. Осуществлять международные транзакции станет очень просто, быстро, а еще с минимальными комиссиями.

- Большая безопасность и надежность средств и данных клиентов. В ФРГ никогда не случается утечка конфиденциальной информации в результате хакерских атак. А все вклады обычно дополнительно застрахованы.

- Отличный сервис и круглосуточная поддержка клиентов.

- Возможность хранить деньги сразу в нескольких валютах.

На самом деле это лишь минимальная часть всех преимуществ, которые получают клиенты. Конечно самым большим бонусом является выгодное кредитование и депозиты. Ради этого в принципе большинство и хотят стать клиентами именно немецких банков

Какой банк лучше выбрать в Германии: популярные вопросы

Довольно часто от наших клиентов поступает ряд вопросов, вроде того, как пользоваться мобильным приложением? На самом деле все, как и в странах СНГ, нужно просто скачать приложение нужного финучреждения, зарегистрироваться и в дальнейшем осуществлять вход через логин и пароль, или же с помощью отпечатка пальца. Иногда, организация в целях безопасности, каждый раз отправляет клиентам секретный смс-код, который также надо вводить. По поводу меню, то не всегда есть возможность настроить русский язык.

Иногда, организация в целях безопасности, каждый раз отправляет клиентам секретный смс-код, который также надо вводить. По поводу меню, то не всегда есть возможность настроить русский язык.

Также, популярным есть вопрос на счет налогов. Если вы не живете в Федеративной республике, то и налогов никаких не будет платить, даже если будете здесь иметь денежный вклад.

Если вы желаете узнать подробную информацию о том, как открыть счёт в банке Германии физическому лицу, прочитайте следующую статью.

Для открытия корпоративного счёта в ФРГ воспользуйтесь информацией по ссылке.

Если вас интересует, какой банк лучше выбрать в Германии, или как стать его клиентом не будучи резидентом, обращайтесь за дополнительной консультацией в нашу компанию. Напишите нам на электронную почту [email protected], и наши эксперты предоставят вам полноценную консультацию.

Какие специальные финансовые учреждения есть в Германии для открытия счетов?

Такие организации делятся на несколько подтипов:

Строительные сберкассы. Клиенты делают небольшие взносы в течение определенного периода времени, а затем получают выгодные условия по ипотеке.

Teilzahlungsbanken — если хотите взять рассрочку, авто на выплату или какой-то товар, стоимость которого хотели бы оплачивать частями.

Realkreditinstitute — если вы юридическое лицо, и нужен большой кредит под застройку, то обращайтесь в такое учреждение.

Есть еще Direktbank — они не имеют никакого физического офиса или отделения, и вся работа происходит в онлайн режиме.

По каким критериям стоит выбирать банк в Германии для открытия счета в 2020 году?

Немецкий банк лучше выбирать по следующим критериям:

Месячная стоимость обслуживания. Иногда эта сумма может составлять несколько десятков евро, а иногда ничего.

Стоимость эмиссии банковской карты.

Существуют ли какие-то дополнительные сборы за выдачу карточки.

Есть ли комиссия за перевод средств.

Проценты по кредитованию, депозитам и условия по снятию наличных.

Оцените наличие мобильного приложения, клиентоориентированность, сервис и наличие большого количества терминалов и банкоматов от выбранного учреждения. Наличие всего этого впоследствии делает жизнь значительно комфортнее.

Из каких этапов состоит процедура открытия банковского счёта в Германии?

Рассмотрим стандартный вариант открытия личного счета:

Подача заявки и документов. Сюда входит паспорт (заграничный и национальный), прописка, справка с места работы. Возможно в Германии живет кто-то из знакомых, что мог бы предоставить вам свой адрес, на который затем может приходить банковская корреспонденция.

Далее будет проводиться идентификация личности. Вариантов два: видеосвязь, где потенциальный клиент по видео общается с клерком, показывает свой паспорт и отвечает на ряд вопросов. Или же личная встреча.

Заключение договора. Следующие несколько недель будут поступать различные доступы и инструкции.

Какой банк выбрать для ИП

Шаг 1. Составьте предварительный список банков

Банки с дистанционной моделью работы. Они обычно специализируются на расчётно-кассовом обслуживании предпринимателей. У них нет географической привязки, поэтому предприниматель из любой точки страны может открыть в них счёт.

Банки, которые есть в вашем городе. Выбирайте банки, которые на слуху либо расположены рядом с вашим домом или офисом. Вам могут помочь списки топ-банков для ИП — их немало гуляет по сети. Используйте для поиска карты:

Крупные банки из списка системно значимых. Это крупнейшие банки, от которых зависит устойчивость финансовой системы страны. Если в таком банке возникнут проблемы, государство будет их спасать. Фактически это означает, что такие банки защищены от банкротства, а значит, наиболее безопасны. Убедитесь, что выбранный банк есть в вашем городе.

Список системно значимых банков

Составьте список из 10-15 банков разного размера. Крупные солидные банки надежнее, зато мелкие более лояльны к клиентам и меньше рискуют попасть под санкции. Последнее важно, если вы работаете с валютой. Напротив названия банка укажите ссылку на его сайт, адрес и телефон.

Крупные солидные банки надежнее, зато мелкие более лояльны к клиентам и меньше рискуют попасть под санкции. Последнее важно, если вы работаете с валютой. Напротив названия банка укажите ссылку на его сайт, адрес и телефон.

Шаг 2. Оцените надёжность банков

Проверьте наличие лицензии. Чтобы проверить, если ли у банка лицензия, зайдите на сайт Центробанка в раздел «Информация по кредитным организациям». По очереди вводите названия банков из вашего списка и смотрите результаты.

В справочнике есть информация обо всех банках, которые когда-либо работали в РоссииПо результатам запроса «Бинбанк» видно, что он ликвидированЕсли вы видите рядом с названием банка надписи «офр.», «отз.», «анн.» или «лик.», вычеркните его из своего спискаВычеркните из списка банки, у которых есть проблемы с лицензией.

Проверьте, включён ли банк в систему страхования вкладов. Если банк участвует в системе страхования вкладов, рядом с его названием в списке на сайте Центробанка будет стоять буква «С».

«БНП Париба банк» участвует в системе страхования вкладов, а «БМВ Банк» — нет. Иметь дело с банками, которых нет в системе страхования вкладов, опасноКак малому бизнесу вернуть деньги, если банк лопнул

Банковские вклады ИП застрахованы. Если с банком что-то случится, вкладчику вернут максимум 1,4 млн ₽. Чтобы получить остальное, придётся встать в очередь кредиторов (п. 3 ст. 11 закона № 177-ФЗ).

Вычеркните из списка банки, вклады в которых не застрахованы.

Шаг 3. Проанализируйте тарифы

Посмотрите количество тарифов и условия открытия счёта. Зайдите на сайт банка и найдите раздел с тарифами на расчётно-кассовое обслуживание. Если тарифов три и больше, это хороший признак индивидуального подхода. Значит, банк ориентируется на бизнес разного масштаба. Вы всегда сможете выбрать более подходящий тариф, если в рамках старого вам станет тесно.

Вычеркните из списка:

- Банки с одним или двумя тарифами, даже если они вам подходят.

Как только тариф перестанет быть для вас выгодным, вам придётся искать новый банк.

Как только тариф перестанет быть для вас выгодным, вам придётся искать новый банк. - Банки, где за открытие счёта берут деньги. Вполне вероятно, что и тарифы у таких банков будут неподъёмными.

В каждом банке подберите подходящий тариф. Найдите в каждом банке тариф, стоимость которого вас устраивает. Если сомневаетесь, что выбрать, возьмите два или три на первый взгляд подходящих тарифа и посчитайте примерную стоимость обслуживания.

Вот что нужно учесть при выборе тарифа:

| Параметр | Что учесть |

|---|---|

| Ограничения по обороту | Для некоторых тарифов есть ограничения по общему обороту |

| Стабильность поступлений | Если у вас сезонный бизнес, деньги на счёт приходят не регулярно или вы пользуетесь счетами в нескольких банках, удобнее выбрать тариф, по которому не нужно платить за обслуживание, когда в течение месяца нет движения по счёту |

| Число платёжек, которые включены в тариф | Каждый платеж либо включен в тариф, либо стоит денег. Оплата налогов и страховых взносов всегда проводится бесплатно и не включается в общее количество платёжек по тарифу. Часто бесплатно проводится заработная плата работникам. |

| Возможность работать с иностранной валютой | Если вы принимаете платежи в иностранной валюте и расплачиваетесь валютой с поставщиками, банк должен давать вам такую возможность |

| Плата за внесение на счёт наличной выручки | За внесение наличных банк может брать плату — узнайте, какую |

| Плата за снятие наличных в банкомате или кассе банка | За эти операции банк обычно берёт процент — узнайте, какой |

| Плата за вывод средств на счета физлиц | Тарифы и объёмы на переводы физлицам не зависят от того, на свой счёт вы выводите деньги или на чужой |

| Условия эквайринга | Стоимость эквайринга зависит от вида деятельности, работаете вы онлайн или офлайн и от объёма выручки — чем выше выручка, тем ниже процент |

| Условия для работы с онлайн-кассой | Каждый банк предлагает свои условия для такой работы |

| Параметр |

|---|

| Ограничения по обороту |

| Что учесть |

| Для некоторых тарифов есть ограничения по общему обороту |

| Параметр |

| Стабильность поступлений |

| Что учесть |

| Если у вас сезонный бизнес, деньги на счёт приходят не регулярно или вы пользуетесь счетами в нескольких банках, удобнее выбрать тариф, по которому не нужно платить за обслуживание, когда в течение месяца нет движения по счёту |

| Параметр |

| Число платёжек, которые включены в тариф |

| Что учесть |

Каждый платеж либо включен в тариф, либо стоит денег. Оплата налогов и страховых взносов всегда проводится бесплатно и не включается в общее количество платёжек по тарифу. Часто бесплатно проводится заработная плата работникам. Оплата налогов и страховых взносов всегда проводится бесплатно и не включается в общее количество платёжек по тарифу. Часто бесплатно проводится заработная плата работникам. |

| Параметр |

| Возможность работать с иностранной валютой |

| Что учесть |

| Если вы принимаете платежи в иностранной валюте и расплачиваетесь валютой с поставщиками, банк должен давать вам такую возможность |

| Параметр |

| Плата за внесение на счёт наличной выручки |

| Что учесть |

| За внесение наличных банк может брать плату — узнайте, какую |

| Параметр |

| Плата за снятие наличных в банкомате или кассе банка |

| Что учесть |

| За эти операции банк обычно берёт процент — узнайте, какой |

| Параметр |

| Плата за вывод средств на счета физлиц |

| Что учесть |

| Тарифы и объёмы на переводы физлицам не зависят от того, на свой счёт вы выводите деньги или на чужой |

| Параметр |

| Условия эквайринга |

| Что учесть |

| Стоимость эквайринга зависит от вида деятельности, работаете вы онлайн или офлайн и от объёма выручки — чем выше выручка, тем ниже процент |

| Параметр |

| Условия для работы с онлайн-кассой |

| Что учесть |

| Каждый банк предлагает свои условия для такой работы |

Чтобы ничего не упустить и учесть все нюансы:

- Составьте список услуг, которыми будете пользоваться.

- Найдите на сайте банка полные описания тарифов — информация на главной странице часто бывает неполной.

- Заполните таблицу, по которой потом определите самый выгодный тариф.

Например, мы отобрали три банка — А, Б и В. Чтобы сравнить их тарифы, составим таблицу и внесём в неё все условия, которые нас интересуют. Предположим, в банке А нам могут подойти два тарифа, а в банке Б и В — по одному. Чтобы не запутаться, запишем в таблицу названия банка и тариф.

Чтобы сравнить их тарифы, составим таблицу и внесём в неё все условия, которые нас интересуют. Предположим, в банке А нам могут подойти два тарифа, а в банке Б и В — по одному. Чтобы не запутаться, запишем в таблицу названия банка и тариф.

Когда будете заполнять таблицу, внимательно читайте примечания, написанные мелким шрифтом. В разных регионах расценки на услуги одного и того же банка могут различаться.

С помощью таблицы вам будет проще сравнить тарифы и выбрать тот, который больше подходит для вашей ситуации. У вас будет своя таблица и свой список услуг. Вы можете использовать наш шаблон, но внести в него свои данныеСкачать шаблон таблицы для сравнения тарифов

Теперь примерно подсчитайте, во сколько вам будет обходиться годовое обслуживание по каждому тарифному предложению, и выберите наиболее выгодные.

В нашем случае самый выгодный тариф — в банке В. Стоит к нему присмотреться. Чуть дороже тариф в банке Б. А из двух тарифов Банка А лучше выбрать тариф 2 — обслуживание по нему обойдётся дешевле. Вы можете использовать нашу таблицу. У вас будут другие данные, поэтому и результат будет другимСкачать шаблон таблицы для расчёта годовой стоимости тарифов

Почему банки блокируют счета: восемь причин

Есть смысл открыть сразу два-три счёта в разных банках для разных целей или просто на всякий случай. Тогда если у одного банка возникнут проблемы, вы сможете продолжить работу через другой банк, и ваш бизнес не пострадает. Подберите свою комбинацию выгодных тарифов.

Оставьте в списке несколько банков с наиболее подходящими условиями обслуживания.

Шаг 4. Изучите отзывы

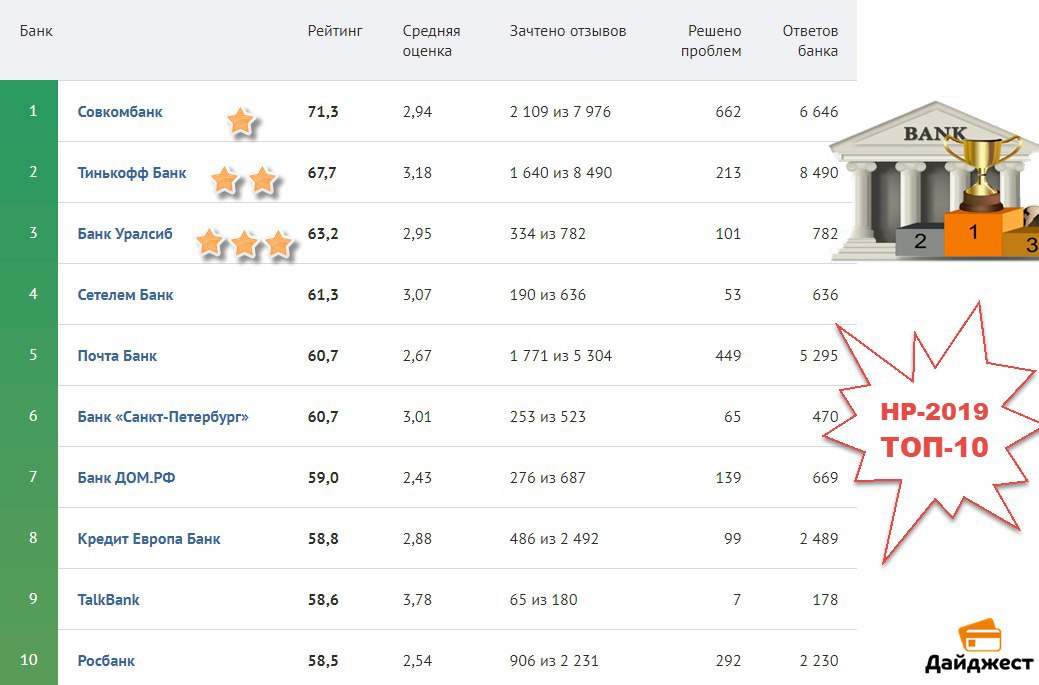

Выгодный банк может оказаться не самым удобным и дружелюбным для клиентов. По сайту вы об этом не узнаете, поэтому изучите отзывы. Больше всего отзывов о кредитных организациях опубликовано на сайте Банки.ру.

Посмотрите, с какими проблемами чаще всего сталкиваются клиенты банка и как банк их решает. Если клиенты из года в год пишут одни и те же жалобы, значит, банк не особо заботится о клиентах. На сайте Банки.ру с потребителями банковских услуг общаются представители банков. Обратите внимание, как они работают с отзывами и особенно как реагируют на негатив.

На сайте Банки.ру с потребителями банковских услуг общаются представители банков. Обратите внимание, как они работают с отзывами и особенно как реагируют на негатив.

Если у вас много друзей-предпринимателей в социальных сетях, опросите их. Если друзей у вас не так много, обратитесь в группы предпринимателей в тех же сетях. Сюда стоит приходить с готовым списком из 2-3 банков и просить высказать мнение именно о них.

Задайте следующие вопросы:

- Насколько удобно работать с банком в целом?

- Как быстро реагирует служба поддержки на возникающие проблемы, особенно в нерабочее время и праздничные дни?

- Как вы оцениваете клиентоориентированность банка?

- Блокировали ли у вас счета и чем всё закончилось?

- Нарушает ли банк условия договора и как быстро можно закрыть в нём счёт?

Опыт ваших друзей не всегда совпадёт с вашим, но поможет сформировать общее представление о банке.

Вычеркните из списка банки с большим количеством негативных отзывов.

Шаг 5. Узнайте, какие дополнительные услуги есть в банках

Информация о дополнительных тарифах поможет вам сделать окончательный выбор. Кроме расчётно-кассового обслуживания, почти все банки предоставляют предпринимателям дополнительные услуги. Вот самые популярные из них, которые могут пригодиться и вам.

Дистанционное банковское обслуживание. Банк обслуживает клиентов через интернет-банк и мобильное приложение. Эта услуга уже давно перешла в разряд обязательных. И если раньше за доступ к интернет-банку брали дополнительную плату, то сейчас каждый уважающий себя банк предоставляет эту услугу бесплатно.

Бухгалтерия. Банки часто предлагают недорогие или вовсе бесплатные тарифы на ведение бухгалтерии для ИП на упрощёнке, ЕНВД или патенте без сотрудников. В них обычно входит:

- интеграция с программами бухучёта;

- расчёт и автоматическое перечисление налогов и взносов;

- копилка на налоги, куда откладывается часть поступлений на счёт;

- ведение книги учёта доходов и расходов — КУДИР;

- сдача налоговой декларации.

Более сложные бухгалтерские услуги для бизнеса встречаются реже, но за дополнительную плату можно найти и такие.

Депозиты. Возможность положить деньги на депозит для бизнеса сроком от одного рабочего дня.

Кредиты. Специальные условия по кредитам для бизнеса, и потребительским кредитам для клиентов предпринимателей.

Зарплатные проекты. Для ИП с сотрудниками.

Управление документами и электронный документооборот. Это возможность вести всю документацию в электронном виде. Так вы избавитесь от бумажек и сэкономите время на их оформление.

Бонусы и сертификаты на рекламу в интернете.

Дополнительные услуги — приятный бонус к расчётно-кассовому обслуживанию. Прежде чем обращаться к сторонним сервисам за какой-то услугой, посмотрите, не оказывает ли её ваш банк на более выгодных условиях.

Определитесь с банком или банками, свяжитесь с ним и откройте счёт.

Чек-лист

- Составьте предварительный список из 10-15 банков. Включите в него крупные мелкие банки, которые есть в вашем городе или работают дистанционно.

- Проверьте надёжность каждого банка: есть ли у него лицензия и участвует ли он в системе страхования вкладов. Вычеркните из списка ненадёжные банки.

- Познакомьтесь с сайтом и тарифами. Подберите в каждом банке один или несколько подходящих тарифов. Подсчитайте стоимость обслуживания по каждому тарифу, сравните их между собой и выберите несколько самых выгодных. Вычеркните из списка банки, чьи тарифы вам не подходят.

- Изучите отзывы о банках и попросите совета у друзей или предпринимателей в соцсетях. Вычеркните из списка банки, которые не ценят клиентов.

- Узнайте, какие дополнительные услуги есть в банках. Если банк не оказывает услуги, которые вам жизненно необходимы, вычёркивайте его их списка.

- Из оставшихся в списке банков выберите один или 2-3 наиболее подходящих и свяжитесь с ними, чтобы открыть счёт.

Потребительский кредит до 3,9% взять в Почта Банке, оформить заявку на кредит онлайн на сайте

В Почта Банке вы можете получить потребительский кредит наличными или на карту на следующие цели:

- ремонт квартиры;

- покупку автомобиля;

- отдых;

- образование;

- покупку недвижимости;

- свадьбу;

- медицинские процедуры;

- бытовые расходы.

Условия сотрудничества

Заявления принимаются от лиц старше 18 лет. Для заключения договора на получение потребительского кредита предоставьте паспорт и СНИЛС. Не нужно искать поручителей и оставлять залоги — важна только ваша кредитная история.

Чтобы оформить заявку на кредит наличными, заполните онлайн-форму на сайте. Это займет около 2 минут.

- Ознакомьтесь с процентными ставками, порядком погашения и периодом действия договора.

- С помощью онлайн-калькулятора установите желаемую сумму и сроки ее возврата.

- Введите ФИО и дату рождения.

- Укажите контакты — номер телефона и электронную почту.

- Выберите город.

- Отметьте возможность досрочного погашения потребительского кредита.

- Узнайте, в каком клиентском центре Почта Банка вы будете получать обслуживание после одобрения заявки.

- Отправьте форму.

Уведомление о возможности получения нужной суммы на выбранных вами условиях придет на ваш номер в течение 1 часа. Если по какой-то причине Почта Банк не может предоставить кредит наличными на указанный срок, обратитесь к менеджеру. Он подберет выгодную программу и проконсультирует по интересующим вопросам.

Почему стоит взять потребительский кредит наличными в Почта Банке?

- Онлайн-оформление заявки. Не нужно выходить из дома и искать ближайший офис Почта Банка. Выделите 2 минуты на заполнение формы на сайте — введите данные в 4 поля и укажите предпочтительные условия.

- Только 2 документа. Чтобы получить потребительский кредит наличными в Москве и других городах, не нужно искать поручителей и оставлять в залог имущество.

Для оформления понадобится паспорт гражданина РФ и СНИЛС.

Для оформления понадобится паспорт гражданина РФ и СНИЛС. - Подтверждение о финансировании в день обращения. Менеджер принимает решение о возможности выдачи кредита на ваших условиях в течение 1 часа после получения заявки.

- Несколько способов погашения. Внести деньги можно через персональный компьютер и планшет, с помощью смартфона. Также для оплаты потребительского кредита используйте банкоматы и терминалы в клиентских центрах Почта Банка и партнеров в Москве и других городах России.

- Досрочное погашение. Внести остаток суммы кредита можно наличными или банковским переводом в любой расчетный период. Не взимаем дополнительных комиссий и не повышаем ставку.

- Дополнительные опции «Все под контролем». Воспользуйтесь услугой смс-оповещения о приближении даты оплаты кредита. Перенесите срок погашения на следующие месяцы. Изменяйте дату внесения средств. Снижайте процентную ставку до −2% годовых. Уменьшайте размеры ежемесячных платежей. Подробную информацию о пакете услуг узнавайте у нашего менеджера.

Оформите выгодный кредит наличными в Почта Банке! Исполните мечту, порадуйте близких, завершите задуманное без длительного ожидания. Узнать больше об условиях получения кредита в Москве и других городах РФ, а также об актуальных предложениях можно у нашего менеджера.

| Банк | ||

|---|---|---|

| Ситибанк | Абсолют Банк | АВАНГАРД |

| АГРОПРОМКРЕДИТ | Агросоюз | Азиатско-Тихоокеанский Банк |

| АК Банк | АК БАРС БАНК | АКИБАНК |

| АКРОПОЛЬ | Аксонбанк | АКТИВ БАНК |

| Акцент | Алма Банк | Алмазэргиэнбанк |

| Алтайкапиталбанк | АЛТЫНБАНК | Альба Альянс |

| АЛЬФА-БАНК | АО Банк ЗЕНИТ Сочи | АРЕСБАНК |

| АСПЕКТ | Ассоциация | АТБ Банк |

| Байкалкредобанк | БАЛАКОВО-БАНК | Балтийский Банк |

| БАЛТИНВЕСТБАНК | Банк Таатта | Банк Аверс |

| Банк АГОРА | Банк Агророс | Банк АЛЕКСАНДРОВСКИЙ |

| Банк БКФ | Банк БФА | Банк ВБРР |

| Банк Венец | Банк Возрождение | Банк Вологжанин |

| Банк Воронеж | Банк ВТБ | Банк ГПБ |

| Банк Екатеринбург | Банк Ермак | Банк ЗЕНИТ |

| Банк Инноваций и Развития | Банк Интеза | Банк ИПБ |

| Банк Йошкар-Ола | Банк ККБ | Банк Кремлевский |

| Банк КУБ | Банк Кузнецкий | Банк Левобережный |

| Банк МБА-МОСКВА | Банк МОСКВА-СИТИ | Банк МПБ |

| Банк МСКБ | Банк Нальчик | Банк Национальный стандарт |

| Банк НБС | Банк НБТ | Банк Новый Символ |

| Банк Оранжевый | Банк ОРЕНБУРГ | Банк Первомайский |

| Банк Прайм Финанс | Банк Премьер Кредит | Банк Прохладный |

| Банк ПСКБ | Банк ПТБ | Банк Раунд |

| Банк РМП | Банк РСИ | Банк Русский Стандарт |

| Банк Санкт-Петербург | Банк СГБ | Банк СЕРВИС РЕЗЕРВ |

| Банк СНГБ | Банк Снежинский | Банк Солидарность |

| Банк СОЮЗ | Банк Стандарт-Кредит | Банк Таврический |

| Банк ТКПБ | Банк ТРАСТ | Банк УРАЛСИБ |

| Банк ФИНАМ | Банк Финсервис | Банк ФК Открытие |

| Банк ХОЛМСК | Банк Элита | Банк ЮГРА |

| Банкхаус Эрбе | БАШКОМСНАББАНК | ББР Банк |

| Белгородсоцбанк | БИНБАНК | БИНБАНК Диджитал |

| БИНБАНК Смоленск | БИНБАНК Сургут | БКС Банк |

| БНП ПАРИБА БАНК | Братский АНКБ | БТФ |

| БУМ-БАНК | БыстроБанк | Взаимодействие |

| Витабанк | ВКАБАНК | Владбизнесбанк |

| Внешэкономбанк | Восточный | ВТБ 24 |

| ГАЗБАНК | Газэнергобанк | Гарант-Инвест |

| Геобанк | Глобал Эксчейндж | ГЛОБУС |

| ГЛОБЭКСБАНК | ГОРБАНК | ГТ банк |

| ГУТА-БАНК | ДАЛЕНА | Дальневосточный банк |

| Данске банк | Девон-Кредит | Джей энд Ти Банк |

| Долинск | ДОМ-БАНК | Донкомбанк |

| ЕАТПБанк | ЕВРОФИНАНС МОСНАРБАНК | Енисейский объединенный банк |

| ЕРП | Жилкредит | Запсибкомбанк |

| Заубер Банк | ЗЕМКОМБАНК | Земский банк |

| Златкомбанк | ИВАНОВО | Ижкомбанк |

| Инбанк | Инвестиционный Банк ВЕСТА | ИНВЕСТСОЦБАНК |

| ИНКАРОБАНК | ИНТЕРПРОМБАНК | ИРС |

| Камкомбанк | Канский | КБЦА |

| КИВИ Банк | КОЛЬЦО УРАЛА | Конфидэнс Банк |

| КОСМОС | Костромаселькомбанк | КОШЕЛЕВ-БАНК |

| Кранбанк | Кредит Европа Банк | Кредит Экспресс |

| Кредитинвест | Кредпромбанк | Крокус-Банк |

| Крыловский | КС БАНК | Кубань Кредит |

| Кузнецкбизнесбанк | Курскпромбанк | Лайтбанк |

| Ланта-Банк | Легион | Липецккомбанк |

| ЛОГОС | ЛОКО-Банк | Мастер-Капитал |

| Мегаполис | МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ | Металлинвестбанк |

| Металлург | МЕТКОМБАНК | МИА |

| МИнБанк | МКБ | МКБ им. С. ЖИВАГО С. ЖИВАГО |

| Модульбанк | МОНЕТА.РУ | МОРСКОЙ БАНК |

| МОСКВА | Московский Вексельный Банк | МОСКОВСКИЙ КРЕДИТНЫЙ БАНК |

| МОСКОМБАНК | Москоммерцбанк | МОСОБЛБАНК |

| Мосуралбанк | МПСБ | МТИ-Банк |

| МТС-Банк | Муниципальный Камчатпрофитбанк | МФБанк |

| Народный банк | Нацинвестпромбанк | НБД-Банк |

| НВКбанк | НДБанк | Невский банк |

| НИБ | НИКО-БАНК | НК Банк |

| НМБ | НоваховКапиталБанк | НОВИКОМБАНК |

| Новобанк | НОВОЕ ВРЕМЯ | НОВОКИБ |

| Новый век | Новый Кредитный Союз | НОКССБАНК |

| Норвик Банк | Нордеа Банк | НРБанк |

| НС Банк | Нэклис-Банк | О.К. Банк |

| Объединенный капитал | ОРБАНК | ОРГБАНК |

| ОТП Банк | ОФК Банк | Первый Дортрансбанк |

| ПЕРЕСВЕТ | ПИР Банк | ПКД |

| Платежный Стандарт | Платежный Центр | ПЛАТИНА |

| Пойдём! | Почта Банк | Почтобанк |

| Приморье | Примсоцбанк | Примтеркомбанк |

| Прио-Внешторгбанк | Приобье | ПРИПОЛЯРКОМ |

| Проинвестбанк | Промсвязьбанк | Промсельхозбанк |

| Профессионал Банк | РАДИОТЕХБАНК | Райффайзенбанк |

| Рапида | РГС Банк | Ренессанс Кредит |

| Республиканский Кредитный Альянс | РИАБАНК | РКБ |

| РМБ БАНК | РОСБАНК | РосДорБанк |

| РосЕвроБанк | Россельхозбанк | РОССИЙСКИЙ КАПИТАЛ |

| РОССИТА-БАНК | РостФинанс | Роял Кредит Банк |

| РТБК | РУБЛЕВ | РУНА-БАНК |

| РУСБС | РУСНАРБАНК | Русский ипотечный банк |

| Русский Национальный Банк | РУССОБАНК | Русь |

| Русьуниверсалбанк | РФИ БАНК | САРОВБИЗНЕСБАНК |

| Сбербанк | Связь-Банк | СДМ-Банк |

| Северный Кредит | Северный Народный Банк | Сельмашбанк |

| Сетевая Расчетная Палата | Сетелем Банк | СИАБ |

| Синергия | СИНКО-БАНК | СИСТЕМА |

| СКБ-банк | СЛАВИЯ | Славянский кредит |

| Совкомбанк | Солид Банк | Солидарность |

| Социнвестбанк | СОЮЗНЫЙ | Спиритбанк |

| Спурт | Спутник | Ставропольпромстройбанк |

| Сталь Банк | Столичный Кредит | СТРОЙЛЕСБАНК |

| СЭБ Банк | Тагилбанк | ТАТСОЦБАНК |

| Тексбанк | ТЕНДЕР-БАНК | Тимер Банк |

| Тинькофф Банк | ТКБ БАНК | Трансстройбанк |

| ТРОЙКА-Д БАНК | УБРиР | Углеметбанк |

| Урал ФД | Флора-Москва | ФОНДСЕРВИСБАНК |

| ФОРА-БАНК | ФорБанк | ФПК |

| Хакасский муниципальный банк | ХКФ Банк | Хлынов |

| ХОВАНСКИЙ | Центр-инвест | ЦентроКредит |

| ЧЕЛИНДБАНК | ЧЕЛЯБИНВЕСТБАНК | ЧУВАШКРЕДИТПРОМБАНК |

| Экономбанк | Экономикс-Банк | Эксперт Банк |

| Экспобанк | ЭЛЬБИН | Энергобанк |

| Энергомашбанк | ЭНЕРГОТРАНСБАНК | ЮГ-Инвестбанк |

| ЮНИАСТРУМ БАНК | ЮниКредит Банк | ЮРБ |

Яндекс. Деньги Деньги | ЯР-Банк | ЯРИНТЕРБАНК |

Как выбрать вклад? / Уральский Банк Реконструкции и Развития

Традиционно вклады пользуются большой популярностью у людей, не склонных к большому риску, но желающих приумножить свой капитал. Сейчас, когда ставки начали расти, население вновь присматривается к банковским депозитам. Рассказываем, на что обращать внимание при их выборе.

Виды вкладов

Вклады отличаются по сроку, по валюте, по наличию или отсутствию капитализации процентов. Они могут быть пополняемыми и непополняемыми, с возможностью частичного снятия средств и без, а также такими, которые можно открыть в офисе или дистанционно.

Срочные вклады оформляются на определенное время: от одного месяца до 5 лет. Проценты по ним больше, чем по бессрочным. Обычно по условиям договора в случае изъятия средств до окончания срока вкладчик теряет прибыль. С бессрочных вкладов (до востребования) деньги всегда можно снять без потери процентов, но и доходность у них сильно ниже, чем по срочным.

Обычно открыть вклад можно в рублях, долларах или евро. При этом по рублевым ставки выше. Финансисты советуют хранить большую часть средств в той валюте, в которой планируются дальнейшие траты, то есть в большинстве случаев в рублях. Но если, например, накопления идут на поездку в Европу, имеет смысл откладывать деньги в евро. Банки также предлагают мультивалютные вклады, на которых деньги хранятся в трёх валютах (чаще всего доллары, евро и рубли): заработок идёт как с процентов, так и с валютных колебаний.

Пополняемые вклады подразумевают возможность внесения денег в течение срока действия. Непополняемые, соответственно, этого не предусматривают. По последним ставка, как правило, выгоднее.

Выбирайте вклады с капитализацией, т.е. с начислением процентов на проценты. Чаще всего встречаются с ежемесячной капитализацией: со второго месяца проценты начисляются на всю сумму плюс на первые проценты. С длинным сроком и крупной суммой такой подход позволяет неплохо заработать. Но даже если деньги небольшие, вклад с капитализацией все равно принесет больший доход, чем без неё.

Но даже если деньги небольшие, вклад с капитализацией все равно принесет больший доход, чем без неё.

Способ открытия вклада

Отдельно стоит сказать о том, как именно открывать вклады. Классический вариант – прийти в офис, положить деньги в кассе и выбрать способ получения процентов (они могут причисляться к основной сумме или поступать на карту – зависит от банка и условий договора). А можно оформить вклады в интернет-банке, что бывает даже выгоднее, поскольку по ним часто процент повыше (за счет экономии ресурсов, ведь банку не нужно платить операционисту, кассиру за работу с вкладчиком в офисе). Кроме того, деньги всегда под рукой, да и управление ими проще и удобнее. В мобильном или интернет-банке вы можете открыть несколько вкладов под разные цели, а также следить за актуальными ставками и предложениями. Иногда выгоднее переоткрыть депозит с новыми, более высокими ставками, чем ждать окончания действующего (разумеется, если это позволяют его условия).

Выбор вклада зависит от целей

Если копим на что-то серьёзное (путешествие, машина, ремонт) – открываем длинный вклад. Если же нужна копилка «на непредвиденные расходы» или вы формируете семейный резерв, стоит положить деньги на депозит с возможностью снятия и пополнения без потери процентов.

Чем больше сумма вклада, тем больше прибыль: как правило, в таком случае может быть предложена повышенная ставка. Однако в целях безопасности накоплений лучше не хранить больше 1,4 млн в одном банке. Это максимальная сумма компенсации, которую получит вкладчик, если кредитная организация не сможет выполнять свои обязательства.

Ставка ставке рознь

Ставки по вкладам зависят от ключевой ставки Центрального банка РФ. Чем она выше, тем выгоднее вклад, и наоборот. При этом ЦБ как главный регулятор в банковском бизнесе внимательно следит за тем, чтобы кредитные организации предлагали населению вклады под проценты, которые они реально смогут выплатить. Поэтому, когда банк обещает слишком высокую доходность, стоит отнестись к этому настороженно. Индикатором, на который нужно опираться, является средневзвешенная ставка по рынку ТОП-10 крупнейших банков РФ. Ставки по вкладам на рынке не должны превышать этот показатель более чем на 2 процентных пункта.

Индикатором, на который нужно опираться, является средневзвешенная ставка по рынку ТОП-10 крупнейших банков РФ. Ставки по вкладам на рынке не должны превышать этот показатель более чем на 2 процентных пункта.

Лучшие банки 2021 года

Какие бывают типы банков?

Банки включают многие типы финансовых учреждений. К наиболее популярным типам банков относятся:

Когда большинство людей обращается к банкам, они думают о розничных банках или кредитных союзах, которые специализируются на нацеливании на потребителей для удовлетворения их личных финансовых потребностей. В этих типах банков потребители могут хранить свои деньги в безопасности, делать сбережения для определенных целей, получать консультации по финансовым вопросам и подавать заявки на получение ссуд.

Какие услуги предлагает банк?

Услуги, которые предлагает банк, зависят от типа банка.Банк может предложить что угодно: от счета для защиты ваших денег до ссуды на покупку автомобиля или дома. Если вы хотите инвестировать в финансовые инструменты, например в акции, вам понадобится инвестиционный банк. Если вы владелец бизнеса и хотите получить ссуду или открыть счет для своего бизнеса, вам нужно будет найти коммерческий банк.

Как мне решить, какой банк использовать?

Выбор подходящего банка зависит от того, какой банк вам нужен. Как только вы поймете, что ищете розничный банк, например, тогда вам нужно будет найти тот, который удобен для вас, имеет опыт обслуживания ваших конкретных потребностей и имеет историю успешного управления капиталом.Важно чувствовать себя уверенно в банке, с которым вы работаете. Вам также следует учитывать процентные ставки по любым интересующим вас продуктам. Если вы ищете компакт-диски, сравните ставки компакт-дисков, чтобы решить, с каким банком работать.

Сколько стоят банковские услуги?

Банковские услуги обычно доступны по цене. Для человека, открывающего текущий или сберегательный счет, вы можете платить ежемесячную плату, но многие банки отказываются от нее, если вы соответствуете таким критериям, как поддержание установленного баланса счета. За такие услуги, как внесение чека или снятие средств, в большинстве учреждений не взимается дополнительная плата.

За такие услуги, как внесение чека или снятие средств, в большинстве учреждений не взимается дополнительная плата.

Если вам нужна ссуда, поищите в нескольких банках, чтобы найти банк, предлагающий самые низкие процентные ставки и комиссии. Большинство традиционных банковских услуг включаются при открытии любого счета в банке.

Как мы выбирали лучшие банки

Мы рассмотрели более двух десятков лучших банков по всей стране и сузили список до восьми лучших, основываясь на нескольких факторах и услугах.Факторы, которые помогли нам выбрать лучший, включали опыт банка, услуги, которые предлагает каждый, размер их комиссионных, годовая процентная доходность (APY) на стандартном чековом и сберегательном счете и минимальные суммы для заработка. интерес. У большинства лучших банков нет требований к минимальному балансу, а годовая процентная ставка выше 0,30%.

Что такое текущий счет?

Текущие счета — это финансовые счета, которые используются для ежедневного внесения и снятия наличных.Вы можете получить доступ к своим деньгам с помощью дебетовой карты, через онлайн-переводы или выписывая чеки.

Вот более подробный обзор текущих счетов и несколько советов по выбору подходящей учетной записи.

Для чего используется текущий счет?

Текущие счета — это удобное универсальное место для хранения денег в краткосрочной и среднесрочной перспективе. Ваш работодатель может напрямую вносить туда ваши чеки, вы можете связать их с платежными приложениями, такими как Venmo и PayPal, вы можете оплачивать счета через них и многое другое.Текущие счета — это строительный блок управления вашими деньгами, и они значительно упрощают любые финансовые задачи.

В чем разница между сберегательным и текущим счетами?

На текущих счетах нет ограничений на частоту снятия денег. В отличие от сберегательных счетов и депозитных сертификатов, текущие счета не накладывают много ограничений на то, как часто вы можете получать доступ к своим деньгам посредством покупок, снятия средств с помощью дебетовых карт или переводов.

Обычно они идут с личными чеками и дебетовой картой или картой банкомата.Вы, вероятно, будете использовать дебетовую карту или карту банкомата для доступа к деньгам на вашем счете чаще, чем чеки.

У них обычно более низкие процентные ставки, чем на сберегательных счетах. Сберегательные счета или счета денежного рынка обычно имеют более высокие ставки, но имеют больше ограничений на то, сколько раз вы можете получить к ним доступ в месяц — согласно федеральному закону ограничение составляет шесть. Тем не менее, у некоторых провайдеров действительно есть текущие счета с высокими процентными ставками, обычно это финансовые учреждения, работающие только в режиме онлайн.

Общие комиссии, связанные с текущими счетами

Комиссии могут оставить ненужную вмятину в вашем кармане.Вот некоторые из них, о которых следует знать:

Ежемесячная плата за обслуживание. Некоторые текущие счета, особенно в крупных национальных банках, взимают плату за обслуживание до 15 долларов в месяц. Некоторые провайдеры отказываются от комиссии, если вы соответствуете определенным критериям, таким как поддержание минимального баланса или настройка прямого депозита. Прочтите мелкий шрифт, прежде чем открывать счет.

Комиссия за овердрафт. Они взимаются, когда вы тратите больше, чем есть на вашем счете, и выбираете функцию, называемую защитой от овердрафта.Эти сборы могут быть дорогими; средняя комиссия за овердрафт в крупных банках составляет около 35 долларов. Хотите узнать больше? Эта история объясняет основы комиссии за овердрафт.

Если вы хотите максимально избежать комиссий, многие учреждения, работающие только в режиме онлайн, а также некоторые кредитные союзы и региональные банки предлагают бесплатные текущие счета и разумные комиссии за овердрафт.

Вот выборка текущих счетов без ежемесячной платы.

Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.в Chime, депозиты застрахованы FDIC |

|

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. |

|

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Прочитать обзор |

|

Вот как выбрать текущий счет

Вот некоторые особенности, которые следует учитывать, прежде чем открывать новый текущий счет.

Ищите низкие или нулевые комиссии и низкий или нулевой минимальный баланс. Лучшие текущие счета не взимают комиссию и не требуют высоких минимальных остатков.

Проверьте наличие широкой сети банкоматов. Если вы предполагаете, что вам нужно будет вносить и снимать наличные, вам следует поискать счет в учреждении, имеющем сеть банкоматов, к которым вы можете получить доступ.

Посмотрите, есть ли на счете процентная ставка. Большинство текущих счетов имеют низкий процент или вообще не имеют интереса, но вы можете найти счет, который предлагает приличную ставку.

Следите за бонусами за регистрацию.

Некоторые провайдеры будут давать вам деньги за открытие у них счета — вот лучшие бонусы в этом месяце. Не следует выбирать аккаунт исключительно на основании рекламной акции, но это может помочь вам выбрать один из двух сопоставимых вариантов.

Некоторые провайдеры будут давать вам деньги за открытие у них счета — вот лучшие бонусы в этом месяце. Не следует выбирать аккаунт исключительно на основании рекламной акции, но это может помочь вам выбрать один из двух сопоставимых вариантов.Рассмотрите также кредитные союзы, онлайн-банки и небанковских поставщиков финансовых услуг.Эти учреждения могут иметь определенные преимущества, которых нет у традиционных обычных банков. Онлайн-провайдеры, как правило, предлагают низкие или нулевые комиссии, высокие процентные ставки и удобные возможности мобильного банкинга. Кредитные союзы часто имеют надежное обслуживание клиентов и более высокие процентные ставки, чем традиционные банки.

Существует несколько различных типов текущих счетов.

Как открыть и настроить текущий счет

После того, как вы выбрали новую учетную запись, ее открытие в основном зависит от выполнения правильных шагов и наличия нескольких важных документов.

Теперь вы готовы начать пользоваться всеми преимуществами учетной записи. Это может включать в себя подписку на прямой депозит и онлайн-платежи, а также планирование автоматических переводов на ваш сберегательный счет, чтобы подкрепить ваше гнездышко. Эти и другие функции сделают вас счастливыми, что вы нашли место для парковки и потратите свои деньги.

8 советов по выбору нового банка

В жизни нам приходится принимать бесчисленное множество решений. Мы должны решить, где работать, какой дом купить, с кем выйти замуж и где взять банк.

Выбор банка не такой стрессовый, как выбор друга или дома, но это непросто. Хранение денег в неправильном месте может стоить вам.

Прежде чем открывать счет, примите во внимание эти советы, чтобы убедиться, что вы делаете правильный выбор.

1. Определите, какой тип счета вам нужен.

Банки предлагают множество различных типов продуктов и услуг. Попытка сравнить их все сразу может показаться ошеломляющей. Хорошее место для начала — решить, какой тип учетной записи вы хотите открыть, исходя из ваших финансовых целей и приоритетов.

Хорошее место для начала — решить, какой тип учетной записи вы хотите открыть, исходя из ваших финансовых целей и приоритетов.

Если вы хотите сэкономить больше денег, вы можете открыть высокодоходный сберегательный счет в Интернете. В 2019 году Федеральная резервная система дважды снижала процентные ставки, и многие банки снизили доходность сберегательных счетов. Но по сравнению со своими обычными аналогами онлайн-банки по-прежнему предлагают конкурентоспособные ставки.

Возможно, вы хотите заменить текущий счет. В этом случае вы можете выбрать более крупный традиционный банк, в котором есть несколько типов текущих счетов на выбор.Или вам может понадобиться высокодоходный текущий счет, который часто предлагают кредитные союзы и общественные банки. Счета денежного рынка — гибридные счета, которые могут иметь права на выписку чеков, но допускают ограниченное количество ежемесячных транзакций, например, сберегательные счета, — это еще один вариант, но не все банки их предлагают.

Когда вы проводите свое исследование, знание того, что вы хотите от банка, может помочь вам сузить список.

2. Сосредоточьтесь на цифрах

Не любите тратить деньги? Найдите банк, который не взимает ненужных комиссий.

«Зачем вам платить 100 долларов в год за чеки, сбережения и базовые банковские операции, если вы можете заплатить 30 долларов, 5 долларов или ничего?» — говорит Дуглас Бонепарт, специалист по CFP и президент Bone Fide Wealth, фирмы, занимающейся финансовыми консультантами в Нью-Йорке.

Поскольку у онлайн-банков мало отделений (если они вообще есть), у них меньше операционных расходов. Вот почему они обычно не взимают столько комиссий, сколько обычные банки.

Комиссии, на которые следует обратить внимание, включают ежемесячную плату за обслуживание, комиссию за банкомат и стоимость овердрафта на текущем счете.Данные по банковскому проценту показывают, что средняя комиссия за овердрафт в 2019 году составляет около 33,36 доллара. Даже выбор программы защиты от овердрафта (когда банк покрывает покупку, которую вы не можете себе позволить) может быть дорогостоящим. Бюро финансовой защиты потребителей (CFPB) обнаружило, что те, кто выбирает защиту от овердрафта, платят примерно в семь раз больше сборов, чем те, кто этого не делает.

Даже выбор программы защиты от овердрафта (когда банк покрывает покупку, которую вы не можете себе позволить) может быть дорогостоящим. Бюро финансовой защиты потребителей (CFPB) обнаружило, что те, кто выбирает защиту от овердрафта, платят примерно в семь раз больше сборов, чем те, кто этого не делает.

Когда вы покупаете новый банк, найдите тот, который имеет более мягкую политику овердрафта.

И когда вы найдете свой идеальный счет, сделайте следующее:

- Свяжите свой текущий счет с другим счетом в вашем финансовом учреждении, чтобы, если у вас закончатся деньги на вашем текущем счете, банк заберет деньги из другого счета. счет для покрытия транзакции.За это может взиматься комиссия, но обычно она меньше комиссии за овердрафт.

- Подпишитесь на уведомления о низком балансе через веб-сайт вашего банка или кредитного союза. Эти предупреждения, которые вы можете получать на свой смартфон, будут предупреждать вас, когда вы рискуете перерасходовать средства на своей учетной записи.

3. Подумайте о доступности

Когда дело доходит до банковского дела, еще одним ключевым фактором является доступность.

Большинство потребителей захотят принять во внимание удобство расположения банкоматов, удобство расположения отделений и доступность онлайн- и мобильного банкинга, говорит Пол МакАдам, старший директор по банковским услугам в J.D. Мощность. Однако наиболее важная характеристика варьируется, особенно в зависимости от поколения. Для более молодых потребителей возможности мобильного банкинга важнее удобства расположения филиалов. Обратное верно для пожилых клиентов банка.

Тем не менее, по данным J.D. Power, отделения по-прежнему играют важную роль в жизни большинства американцев: 78 процентов заявили, что они открывали свой последний новый счет или продукт лично в отделении. Их данные также показывают, что филиалы в удобных местах являются наиболее частой причиной, по которой потребитель выбрал свое основное финансовое учреждение.

Вывод? Даже если вы планируете делать почти все в Интернете, вам может понадобиться банк с несколькими физическими отделениями.

4. Не исключайте кредитные союзы

Многие потребители знакомы с крупнейшими банками. Но вам стоит присмотреться и подумать о кредитных союзах.

Чтобы выяснить, что предлагают местные кредитные союзы, может потребоваться время. Однако некоторые исследования могут окупиться.

«Не имея акционеров, кредитные союзы могут реинвестировать свои доходы в виде более низких, сниженных ставок по кредитам и более высоких ставок по сбережениям», — говорит Джасприт Чавла, вице-президент по членству в Navy Federal Credit Union.«Это создает уникальные отношения, которые обычно приводят к большему количеству возможностей для участников взаимодействовать и иметь право голоса при принятии организационных решений».

Присоединиться к кредитному союзу не так сложно, как раньше. Многие из них доступны по всей стране, и многие из них позволяют претендовать на членство, просто присоединившись к такой организации, как Американский совет потребителей.

[СРАВНИТЬ: Лучшие ставки CD кредитных союзов на 1 год]

5. Найдите банк, который соответствует вашему стилю жизни

Выбранный вами банк должен соответствовать вашим потребностям.Если вы предприниматель, вам нужен банк, который сможет оказать поддержку в построении вашего бизнеса.

Если вы пытаетесь сэкономить больше денег, Бен Браун, основатель инвестиционной консалтинговой фирмы Entelechy, рекомендует поискать банк, который позволяет вам открывать и присваивать имена отдельным счетам.

«Обычно я предлагаю клиентам открыть свой основной текущий счет, который действует как своего рода расчетная палата, а затем несколько сберегательных счетов для различных целей», — говорит Браун. «У вас может быть дорожный фонд, подарочный фонд и фонд регулярных расходов, чтобы упростить составление бюджета.”

Рассмотрение ваших привычек в расходах также является хорошей идеей при выборе банка. Многие банки имеют встроенные в свои веб-сайты или приложения инструменты бюджетирования, которые позволяют легко отслеживать ваши расходы и видеть, куда уходят ваши деньги.

Многие банки имеют встроенные в свои веб-сайты или приложения инструменты бюджетирования, которые позволяют легко отслеживать ваши расходы и видеть, куда уходят ваши деньги.

6. Изучите цифровые функции

Большинство банков предлагают базовые услуги через свои мобильные и онлайн-каналы, говорит МакАдам, например, возможность переводить средства, оплачивать счета, проверять баланс и делать мобильные чеки. Но не все банки предлагают расширенные цифровые возможности.

В некоторых банках отсутствуют функции, которые все более востребованы потребителями, говорит МакАдам, например, возможность заблокировать дебетовую карту (и предотвратить ее использование посторонним) или управлять предупреждениями мобильного банкинга. В некоторых случаях существуют онлайн-банки, которые не предлагают приложения для смартфонов.

Если вы цените высокотехнологичные услуги в Интернете или на мобильных устройствах, ознакомьтесь с обзорами наших банков и узнайте в интересующих вас банках, могут ли они предоставить то, что вам нужно.

7. Ознакомьтесь с положениями и условиями

Вы не должны открывать банковский счет, не зная, что написано мелким шрифтом.

Если есть ежемесячная плата за обслуживание, спросите, можете ли вы от нее отказаться. Если взимаются комиссии за внесетевые банкоматы, узнайте, предлагает ли банк возврат средств.

Убедитесь, что ваши сбережения будут застрахованы на федеральном уровне Национальной администрацией кредитных союзов или Федеральной корпорацией страхования депозитов (на случай закрытия вашего банка).

Наконец, сравнивая цены на компакт-диски и другие продукты, обратите внимание на рекламные предложения, срок действия которых истекает.

«Показатели тизеров или тому подобное — это вещи, которые обычно хорошо выглядят в краткосрочной перспективе», — говорит Бонепарт.«Но в долгосрочной перспективе это будет стоить вам денег».

8. Делайте домашнее задание

Вы не хотите становиться членом кредитного союза или клиентом банка, не зная точно, во что вы ввязываетесь. Когда вы дойдете до того момента, когда будете сравнивать несколько банков, подумайте о том, что говорят о них эксперты.

Когда вы дойдете до того момента, когда будете сравнивать несколько банков, подумайте о том, что говорят о них эксперты.

Узнайте, на каком уровне обслуживания клиентов может стоять ваш банк, и относитесь ли вы к тому типу людей, которые больше всего выиграют от того, что они могут предложить.

Потребители стремятся оставаться клиентами своих банков в течение длительного времени. Лучше всего тщательно взвесить все возможные варианты, прежде чем соглашаться начать отношения с конкретным банком. Если вам трудно рассчитаться в одном банке, подумайте, сможете ли вы управлять счетами в нескольких разных банках, которые в совокупности могут помочь вам оставаться в курсе своих финансов.

Подробнее:

Как выбрать лучший банк для ваших нужд

Personal Finance Insider пишет о продуктах, стратегиях и советах, которые помогут вам принимать разумные решения с вашими деньгами.Мы можем получать небольшую комиссию от наших партнеров, таких как American Express, но наши отчеты и рекомендации всегда независимы и объективны.

- Чтобы выбрать лучший банк, найдите учреждение, которое предлагает все типы счетов, которые вы хотите открыть.

- Решите, хотите ли вы делать банковские операции в обычном или онлайн-банке.

- Выберите банк, кредитный союз или платформу онлайн-банкинга.

- Прочтите «Выбор инсайдеров» для лучших национальных банков »

Выбор банка может быть не самым важным решением в вашей жизни.Но выбор банка, который лучше всего соответствует вашим потребностям, может упростить управление вашими финансами — и может сэкономить ваши деньги.

Вот восемь советов по поиску подходящего совпадения.

Вам просто нужен базовый текущий счет или вы хотите сэкономить? Решите, какие типы банковских счетов вам нужны, а затем найдите банк, который предлагает то, что вам нужно. Вот основные типы счетов:

Вот основные типы счетов:

- Проверочные: Здесь вы храните деньги, которые регулярно тратите.

- Экономия: Этот счет предназначен для хранения денег, к которым вы не хотите прикасаться какое-то время. Например, вы можете создать чрезвычайный фонд, купить дом или скопить на большую поездку.

- CD: Депозитные сертификаты хранят ваши деньги в течение заранее определенного периода времени, например, год или два, и фиксируют вашу процентную ставку на весь срок. Компакт-диски могут быть полезны, если вам не нужен быстрый доступ к своим деньгам и вы не хотите рисковать изменением ставки позже, как это было бы со сберегательным счетом.

- Счет денежного рынка: Этот счет похож на сберегательный, за исключением того, что банки обычно упрощают доступ к вашим сбережениям, отправляя вам дебетовую карту или бумажные чеки.

Вероятно, вы найдете несколько учреждений, у которых есть нужные вам типы учетных записей, но есть и другие способы сузить область поиска.

Некоторым людям нравится управлять всеми своими финансами в одной компании. Если вы хотите сделать больше, чем просто спрятать наличные в банке, посмотрите, предлагает ли он какие-либо из следующих продуктов и услуг:

Определите, какие дополнительные инструменты вы хотите получить от своего банка (если таковые имеются), и выберите тот, который предлагает то, что вы ищете.

Проверка учетных записей обычно не платят проценты, а если и платят, то ставки довольно низкие. Но если вы открываете сберегательный счет, CD или счет на денежном рынке, вам следует посмотреть, сколько вы зарабатываете в виде процентов.

Вы можете решить, что высокая процентная ставка не является важным фактором при выборе банка. Может быть, вы найдете банк, который не платит высокие ставки, но он вам нравится по другим причинам. Это совершенно нормально, но если процентная ставка имеет для вас значение, убедитесь, что вы выбрали компанию с конкурентоспособными ставками.

Это совершенно нормально, но если процентная ставка имеет для вас значение, убедитесь, что вы выбрали компанию с конкурентоспособными ставками.

Вы не хотите терять деньги, открывая счет в банке. Допустим, у вас есть три счета в учреждении, и оно взимает ежемесячную плату за каждую учетную запись. Это действительно может сложиться!

Что касается ежемесячной платы за обслуживание, вам, вероятно, понадобится банк, который предлагает одно из следующего:

- Без комиссии: Банк не взимает ежемесячную плату за обслуживание с вашего счета (ов), нет от того, что.

- Комиссия, от которой можно отказаться: Многие банки взимают ежемесячную плату, но вы можете отказаться от нее, поддерживая минимальный баланс или используя дебетовую карту определенное количество раз в месяц.Если вы уверены, что имеете право отказываться от платы каждый месяц, вы, вероятно, в порядке.

- Низкие комиссии: Может быть, вы не имеете права отказаться от ежемесячной платы, но это сумма, на которую вы можете жить. Например, с вас может быть нормально платить 5 долларов в месяц, но вы решите уйти от банков, которые взимают 10 или 15 долларов в месяц.

Также следует помнить о некоторых других сборах:

- Комиссия за овердрафт: Если вы беспокоитесь, что можете перерасходовать свой текущий счет, узнайте, сколько банк взимает с вас.Нередко платят 30 или 35 долларов. Вы, вероятно, можете установить защиту от овердрафта, но многие банки по-прежнему будут взимать меньшую комиссию, если вам придется использовать защиту от овердрафта. Однако вы можете найти множество учреждений, которые не взимают плату за использование защиты.

- Комиссия за использование банкомата: Насколько велика сеть банкоматов и будет ли банк взимать комиссию за использование банкомата вне сети? Также узнайте, возмещает ли банк какие-либо комиссии, взимаемые поставщиками банкоматов вне сети.

- Превышение комиссии за транзакцию: По закону вы можете снимать деньги со сберегательных счетов и счетов денежного рынка только шесть раз в месяц, прежде чем столкнетесь с штрафом.Узнайте, сколько банк взимает с вас за превышение лимита. (Примечание: некоторые банки приостановили превышение комиссии за транзакции во время пандемии коронавируса.)

- Комиссия за транзакцию за границу : Если вы регулярно путешествуете за границу, узнайте, сколько банк взимает за использование вашей дебетовой карты за границей.

5. Выберите между обычным или онлайн-банком

Решите, хотите ли вы банк с физическим адресом или онлайн-банк.

Вы можете предпочесть обычный банк, если хотите войти в здание и поговорить с банкиром лицом к лицу.Но онлайн-банки обычно взимают более низкие комиссии и платят более высокие процентные ставки.

Решите, что для вас важно, а затем выберите между личным или цифровым банкингом.

Вот основные отличия между банками, кредитные союзы и банковские платформы:

- Банки: Обычно у них больше мест, чем у кредитных союзов, и они быстрее осваивают новые отраслевые технологии.Некоторые банки (как онлайн, так и лично) предлагают больше продуктов, таких как ссуды и кредитные карты, чем кредитные союзы.

- Кредитные союзы: Обычно они предоставляют более персонализированное обслуживание клиентов, чем банки. Что касается обычных учреждений, кредитные союзы, как правило, платят более высокие ставки.

- Банковские платформы: Вы когда-нибудь слышали о Wealthfront или Chime? Это онлайн-платформы, которые предлагают счета, но технически они не являются банками. У них есть банки-партнеры, которые предоставляют им страховку, поэтому они абсолютно безопасны для пользователей.Платформы онлайн-банкинга обычно имеют дополнительные стимулы, такие как инструменты составления бюджета или высокие процентные ставки.

Вы хотите, чтобы доступ к вашим деньгам был максимально простым. Если вы выбираете обычный банк, убедитесь, что рядом с вашим домом или офисом есть отделения и банкоматы. Если вы путешествуете внутри страны, вам может понадобиться компания с большой сетью отделений / банкоматов, чтобы вы могли получить доступ к своим деньгам, когда вас нет.

Интернет-банки у вас тоже есть сети банкоматов, поэтому убедитесь, что поблизости есть банкоматы, которыми вы можете пользоваться бесплатно.

Каковы часы работы службы поддержки? Если вы не можете поговорить с представителем в рабочее время, убедитесь, что учреждение открыто в то время, когда вы можете поговорить с кем-нибудь.

При выборе учреждения важно обращать внимание на то, чтобы компания была застрахована на федеральном уровне. Это означает, что ваши деньги в безопасности, если что-то пойдет не так и банк закроется.

Кредитные союзы должны быть застрахованы Национальной администрацией кредитных союзов или NCUA. Банки должны быть застрахованы Федеральной корпорацией страхования депозитов (FDIC).У платформ онлайн-банкинга есть банки-партнеры, которые предоставляют страхование, поэтому вы все равно должны увидеть заметку о страховании FDIC на их веб-сайтах.

Прочтите раскрываемую информацию о своем аккаунте, чтобы убедиться, что вы знаете обо всех возможных сборах и правилах.

Определив, какие типы счетов вы хотите, предпочитаете ли вы личный или онлайн-банкинг и какие комиссии вы будете платить, вы сможете выбрать лучший банк для своих нужд.

Лаура Грейс Тарпли — помощник редактора по банковскому делу и ипотеке в Personal Finance Insider, освещающая ипотечные кредиты, рефинансирование, банковские счета и банковские обзоры.До того, как присоединиться к команде Business Insider, она была внештатным автором таких публикаций, как SoFi и The Penny Hoarder.

Лучшие национальные банки 2021 года

Personal Finance Insider пишет о продуктах, стратегиях и советах, которые помогут вам принимать разумные решения с вашими деньгами. Мы можем получать небольшую комиссию от наших партнеров, таких как American Express, но наши отчеты и рекомендации всегда независимы и объективны.

Мы можем получать небольшую комиссию от наших партнеров, таких как American Express, но наши отчеты и рекомендации всегда независимы и объективны.

Этот пост последний раз просматривался и обновлялся 12 апреля 2021 года.

Ниже вы найдете наш выбор лучших национальных банков в каждом регионе США: Северо-Восток, Юго-Восток, Средний Запад, Юго-Запад и Запад. Мы также перечислили наш выбор лучшего общенационального национального банка (для путешественников и людей, которые часто переезжают) и наш выбор лучшего онлайн-банка.

Каждый из этих банков застрахован FDIC, упрощает доступ к вашим деньгам, имеет хорошее приложение и предлагает множество продуктов.

Наша группа экспертов для этого руководства

Мы проконсультировались с экспертами по банковскому делу и финансовому планированию, чтобы сообщить об этих выборах и дать их советы по поиску лучших национальных банков для ваших нужд. Вы можете прочитать их мнение внизу этого поста.

Инсайдер

Мы фокусируемся на том, что сделает национальный банк наиболее полезным, включая обслуживание клиентов, комиссии, ставки и многое другое.

Отделения и банкоматы: TD Bank имеет более 1200 отделений в 16 штатах и примерно 1900 банкоматов.

Чем он выделяется: Многие отделения открыты семь дней в неделю, и это здорово, если вам сложно добраться до банка в течение рабочего дня. TD Bank также занял четвертое место в Национальном исследовании удовлетворенности банковской деятельностью США за 2020 год, проведенном JD Power.