Какую дебетовую карту лучше оформить

При оформлении дебетовой карты редкий клиент внимательно относится к условиям договора обслуживания. Как правило, карты такого типа оформляются для получения заработной платы, хранения личных средств с возможностью использовать карточку для оплаты товаров и услуг, проведения денежных переводов и т.д. На самом деле, выбирать дебетовую карту необходимо более серьёзно!

Какую дебетовую карту лучше оформить

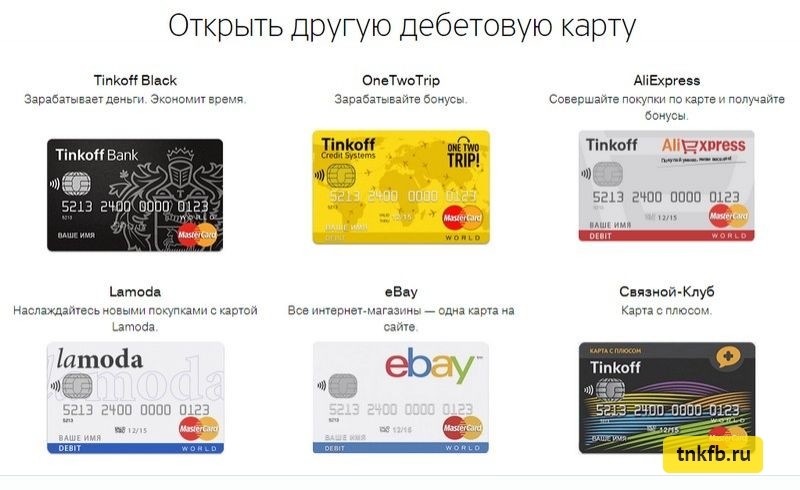

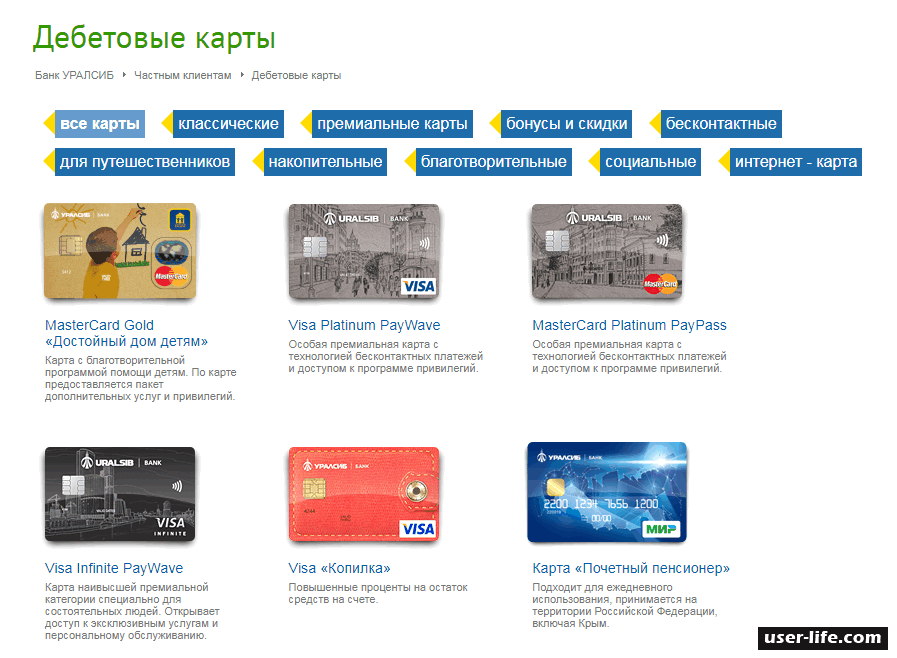

При выборе дебетовой карты важно обращать внимание на её статус. От доходности карты будет зависеть множество факторов: стоимость годового обслуживание, размер комиссий по различным операциям и пр. Чем выше статус карты, тем дороже она обходится, однако и преимуществ по ней у клиента больше – хорошие лимиты на снятие наличных, всевозможные бонусы и пр.

Для того, чтобы открыть дебетовую карту, придётся внести на расчётный счёт определённую сумму средств. Некоторые карты обходятся бесплатно, однако для открытия «статусной» карты необходимо будет внести на счёт приличную сумму.

Какую карту оформить, решает клиент с учётом своих потребностей, возможностей, функций карты, которые имеют для него значение.

В каком банке лучше оформить дебетовую карту

При выборе дебетовой карты непременно стоит обращать внимание на надёжность банка и его репутацию. При этом важно понимать, что небольшие банки, как правило, предлагают клиентам более выгодные условия обслуживания по карте (низкую стоимость годового обслуживания, высокие лимиты на снятие средств и пр.) – им необходимо привлекать клиентов. Однако стабильность банка имеет значение – важно, чтобы у банка не отозвали лицензию в период, когда вы будете пользоваться дебетовой картой. Выбирая банк, обращайте внимание, какой функционал они предлагают клиенту по конкретной дебетовой карточке, какие комиссии действуют на снятие средств в банкомате, пользование картой за пределами Российской Федерации.

Совет от Сравни.ру: Достаточно выгодно оформлять дебетовые карты в банках, предлагающих клиентам услугу CashBack.

Эдакий «бонус» в размере 0,5%-3% от потраченной суммы по карте позволит вам экономить, совершая покупки посредство безналичного расчёта.

Рейтинг дебетовых карт

Рассматривались условия, действующие для всех категорий клиентов. Исключения, которые возможны для отдельных групп (например, ФЛП, зарплатных проектов и т.п.), во внимание не принимались. При этом учитывались условия, которые могут менять условия обслуживания карт. Например, карта выдается без депозита в банке, но если он есть, то с клиента не берется плата за обслуживание карты.

1. Плата за обслуживание.

Карта может быть или полностью бесплатная, или условно-бесплатная (плата не берется при выполнении неких условий), или иметь фиксированную плату за обслуживание.

Шкала оценки:

- вообще нет платы – 2,5 балла;

- нет платы при выполнении определенных условий – 1,25 балла;

- фиксированная плата за обслуживание – 0 баллов.

Под определенными условиями подразумевается:

- совершение по карте некоего количества транзакций или проплат на определенную сумму;

- наличие депозита в банке (в случае, если это опционально, а не обязательное условие при выдаче карты).

Плата за SMS-банкинг в случае, если его можно отключить, не учитывается.

2. Комиссия за пополнение карты.

Карта может быть пополнена через кассу, терминал или безналичным путем. При этом может существовать комиссия за пополнение карты тем или иным путем или же все способы пополнения могут быть бесплатными.

Шкала оценки:

- все каналы пополнения без комиссии – 2 балла;

- отдельные каналы пополнения (например, касса или касса+терминал) без комиссии (или зачисление определенных платежей) – 1 балл;

- есть комиссия за пополнение карты – 0 баллов.

3. Комиссия за снятие наличных.

Снятие наличных может происходить либо с комиссией, либо без нее. Возможен также вариант, когда некая фиксированная сумма в месяц может быть снята с карты бесплатно, а все, что сверх нее – уже с комиссией. Имеется в виду снятие в кассе или банкоматах «родного» банка.

Шкала оценки:

- все снятия наличных без комиссии – 2 балла;

- снятие без комиссии в пределах определенной суммы (или определенное количество раз) – 1 балл;

- все снятия наличных с комиссией – 0 баллов.

4. Наличие кэшбэка.

Кэшбэк может начислять за все траты, на некоторые (по категориям) или не начисляться вовсе.

Шкала оценки:

- есть кэшбэк на все покупки – 2 балла;

- кэшбэк на выбранные категории – 1 балл;

- нет кэшбэка – 0 баллов.

5. Валюта кэшбэка.

Кэшбэк может начисляться «живыми» деньгами (что предпочтительнее), а может баллами или бонусами.

Шкала оценки:

- кэшбэк «живыми» деньгами – 2 балла;

- кэшбэк бонусами – 1 балл.

6. Процент, начисляемый на остаток собственных средств.

Рассматривается процент, который может начисляться на остаток от 20 000 до 100 000 гривен.

Шкала оценки:

- 3% годовых – 1,5 балла;

- 4% годовых – 1,75 балла;

- 5% годовых – 2 балла;

- 6% годовых – 2,25 балла;

- 7% годовых – 2,5 балла;

- 8% годовых – 2,75 балла;

- cвыше 8% годовых – 3 балла;

- не начисляется – 0.

При этом во внимание принимается только процент, начисляемый непосредственно на остаток на карточном счету. Всевозможные варианты использования субсчетов (как, например, «Доходный сейф» у Альфа-банка или «Мобильные сбережения» у Ощадбанка), на которых происходит начисление процентов на остаток, но которые требуют дополнительных операций по их пополнению-снятию, во внимание не принимаются.

7. Курьерская доставка карты по адресу.

Учитывалась возможность получить карту курьерской доставкой.

Шкала оценки:

- есть – 1 балл;

- нет – 0.

8. Часть пакета или самостоятельная карта.

Карта может оформляться как отдельный банковский продукт, так и в рамках пакета услуг. Первый вариант предпочтительнее, поскольку пакеты услуг, как правило, платные.

Шкала оценки:

- 1 балл – выпускается самостоятельно;

- 0 – если часть пакета.

9. Совместимость с Google Pay и Apple Pay

Учитывалась совместимость карты с мобильными платежными системами Google Pay и Apple Pay.

Шкала оценки:

- 1 балл – за совместимость с обеими системами;

- 0,5 балла – за совместимость только с Google Pay;

- 0 – за несовместимость с системами.

Как выбрать банковскую карту в Казахстане

На кассе нет сдачи, а у вас нет мелких купюр. На покупку не хватает нескольких сотен, а поблизости нет банкомата. Банкнота порвалась, её не принимают. Знакомые ситуации? Если оплачивать покупки картой, вы о них вскоре забудете. Но как выбрать надёжную карточку, с помощью которой можно экономить и даже зарабатывать?

Что такое дебетовая карта и зачем она нужна?

Это карта для оплаты товаров и услуг и обналичивания денег. Вы пользуетесь своими деньгами, лежащими на счету, а не берёте в долг у банка – это главное отличие дебетовой карты от кредитной. Дебетовые карты заменяют бумажные деньги, и это мировой тренд. Например, по данным Центрального европейского банка (ECB), 49% транзакций в евро зоне приходится на безналичные платежи. Константин Пак, директор Центра по развитию финансовых технологий и инноваций Ассоциации финансистов Казахстана (АФК), говорит, что безнал обретает популярность и в Казахстане.

Вы пользуетесь своими деньгами, лежащими на счету, а не берёте в долг у банка – это главное отличие дебетовой карты от кредитной. Дебетовые карты заменяют бумажные деньги, и это мировой тренд. Например, по данным Центрального европейского банка (ECB), 49% транзакций в евро зоне приходится на безналичные платежи. Константин Пак, директор Центра по развитию финансовых технологий и инноваций Ассоциации финансистов Казахстана (АФК), говорит, что безнал обретает популярность и в Казахстане.

“Если по итогам декабря 2017 года казахстанцы совершили 27 миллионов безналичных операций на 367 млрд тенге, то по итогам июня 2018 года было совершено уже 37 млн транзакций на 414 млрд тенге. Средний чек на одну операцию за этот период снизился с 13,5 тысячи до 11,1 тысячи тенге, это значит, что люди чаще используют карты даже для небольших платежей. Соотношение наличных и безналичных операций растёт в пользу последних”, – отмечает эксперт.

Оцениваем надёжность банка

Итак, вы решили открыть дебетовую карту. Сначала нужно определиться с банком. Чтобы не пожалеть о выборе, проверьте его финансовое состояние. От банкротства не застрахован никто, но крупные банки, давно существующие на рынке, лучше справляются с кризисами. Сравнить активы казахстанских банков второго уровня и их прибыльность можно на сайте Нацбанка.

Сначала нужно определиться с банком. Чтобы не пожалеть о выборе, проверьте его финансовое состояние. От банкротства не застрахован никто, но крупные банки, давно существующие на рынке, лучше справляются с кризисами. Сравнить активы казахстанских банков второго уровня и их прибыльность можно на сайте Нацбанка.

Второе, на что стоит обратить внимание при выборе банка, – отзывы клиентов. Репутация банка важна почти так же, как состояние его активов. Зайдите на страницы банка в социальных сетях, проведите небольшое онлайн-исследование. Не лишним будет спросить у друзей и знакомых, пользовались ли они услугами этого банка и как отзываются о нём.

Не менее важный пункт – география деятельности банка. Филиалы и отделения должны быть представлены во всех крупных городах Казахстана. Это ещё одно доказательство надёжности и состоятельности финансового учреждения.

Проверьте, есть ли у банка мобильное приложение, насколько удобен и доступен интернет-банкинг. Стоит почитать отзывы, посмотреть скриншоты – иногда с первого взгляда понятно, будет ли вам комфортно пользоваться приложением.

Выбираем карту

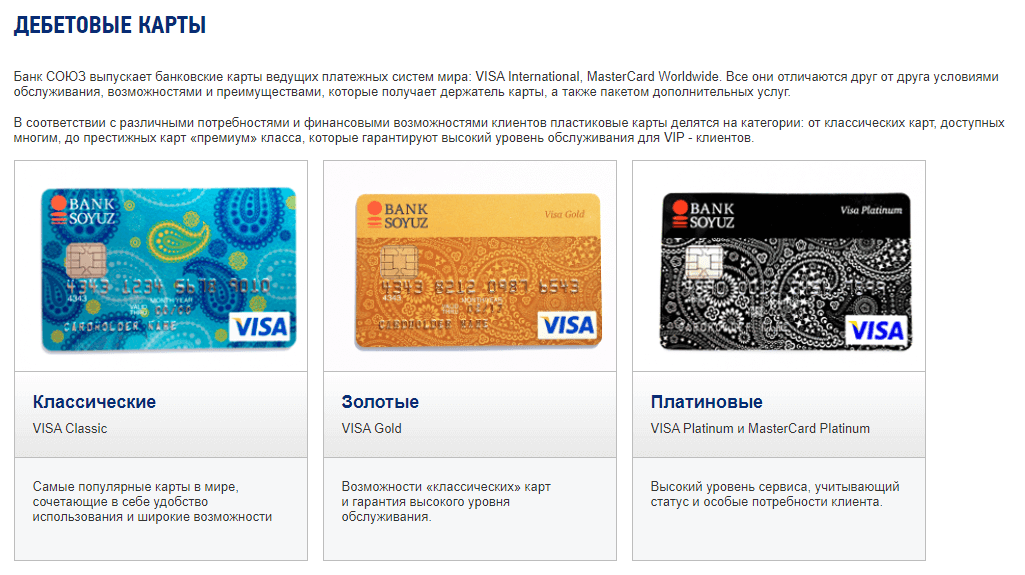

Универсальных карт, которые подходили бы всем, увы, не существует. Поэтому оцените свои потребности и подумайте, как будете пользоваться карточкой. Нужна ли вам карта для ежедневных расходов, будете ли вы расплачиваться ей в интернете или вы часто путешествуете, и для вас важна мультивалютность? Дебетовые карты отличаются платёжными системами, степенью защищённости, тарифами обслуживания и бонусами. Именно на эти параметры стоит обратить внимание в первую очередь.

Платёжная система

По данным Нацбанка, 99,6% карточек, выпускаемых в Казахстане, работают на основе международных платёжных систем: VISA International, MasterCard Worldwide, UnionPay International и American Express. Если вы часто путешествуете или в скором времени собираетесь за рубеж, к выбору платёжной системы стоит подойти ответственно. Например, для поездки в Китай желательно открывать карту UnionPay International. В Европе распространён MasterCard, в США – VISA и American Express. Чтобы минимизировать потери при конвертации и валютных колебаниях, выбирайте мультивалютную карту. Например, вертикальная карта №1от АТФБанка на базе платёжной системы VISA поддерживает 4 валюты: тенге, доллары, евро и рубли. Приятный бонус – бесплатное обналичивание до 300 тысяч тенге как в любых казахстанских, так и в зарубежных банкоматах.

Чтобы минимизировать потери при конвертации и валютных колебаниях, выбирайте мультивалютную карту. Например, вертикальная карта №1от АТФБанка на базе платёжной системы VISA поддерживает 4 валюты: тенге, доллары, евро и рубли. Приятный бонус – бесплатное обналичивание до 300 тысяч тенге как в любых казахстанских, так и в зарубежных банкоматах.

Технологии производства и оплаты

Чтобы не беспокоиться о сохранности своих денег, оформляйте карту с чипом. С таких карточек сложнее украсть информацию и их труднее подделать. Поэтому они гораздо безопаснее обычных карт с магнитной полосой.

Константин Пак советует обязательно уточнить, поддерживает ли карта бесконтактную оплату:

“Наличие функции бесконтактной оплаты сегодня – это показатель того, что банк как минимум в технологическом развитии не отстал на 10 лет”.

Любители совершать покупки онлайн хорошо знают об особой системе защиты 3D Secure, используемой для авторизации держателя карты во время совершения операций в интернете. Далеко не все банки используют подобную систему безопасности, чаще всего это связано с дороговизной ее обслуживания. Крупные банки с хорошо развитой розничной сетью – такие, как АТФБанк, придерживаются данного протокола и регулярно его используют.

Далеко не все банки используют подобную систему безопасности, чаще всего это связано с дороговизной ее обслуживания. Крупные банки с хорошо развитой розничной сетью – такие, как АТФБанк, придерживаются данного протокола и регулярно его используют.

Стоимость обслуживания и размер комиссий

Чем ниже стоимость ежемесячного и годового обслуживания карты, тем выгоднее ей пользоваться. Есть карты, расплачиваясь которыми, вы можете вообще не платить за обслуживание, если выполняете определённые условия банка. Например, держатели карты №1 от АТФБанка за первый год использования карты ничего не платят. И только со второго года оплата составляет 400 тенге в месяц, и то, если сумма ваших транзакций в месяц по карточке будет меньше 100 тысяч тенге. Проверьте, включены ли в стоимость обслуживания карты SMS-оповещения или за них придётся платить отдельно.

Размер кэшбэка

Многие банки готовы делиться с вами прибылью. Кэшбэк – это возврат части потраченных средств. Размер кэшбэка с каждой покупки обычно варьируется от 1% до 1,5% от потраченной суммы. Есть банки, которые обещают невероятно высокие кэшбэки, но, как правило, большой кэшбэк начисляется только за ограниченные категории покупок или только в партнёрской сети заведений.

Размер кэшбэка с каждой покупки обычно варьируется от 1% до 1,5% от потраченной суммы. Есть банки, которые обещают невероятно высокие кэшбэки, но, как правило, большой кэшбэк начисляется только за ограниченные категории покупок или только в партнёрской сети заведений.

Процент кэшбэка может увеличиваться при разных условиях. Скажем, АТФБанк на новую вертикальную карту №1 к базовому кэшбэку в 1,5% от потраченной суммы начисляет дополнительные 1,5% при наличии депозита в банке (от 500 тысяч тенге). Ещё 1,5% можно получить, если в конце прошлого месяца остаток на счёте составлял минимум 400 тысяч тенге. Плюс 0,5% добавляется при выпуске премиального пакета карты BlackEdition. В итоге вы можете заработать на кэшбэке до 15 тысяч тенге в месяц, а при использовании пакета Black Edition – до 30 тысяч тенге.

Важный момент: кэшбэк выгоднее получать «живыми» деньгами, а не бонусами, которые зачастую можно тратить только на ограниченные категории товаров и услуг и в ограниченной партнёрской сети банка.

Процент на остаток по счёту

Это ещё один хороший способ заработать на собственных расходах. Начисление процентов на остаток денег на карте – аналог депозита. Получается, что банковская карта в таком случае защищает ваши средства от обесценивания. Размер вознаграждения банки определяют самостоятельно. Кто-то готов платить вам, если в конце месяца на счету останется 100 тысяч тенге, некоторым нужны более внушительные суммы. Допустим, если вы пользуетесь вертикальной картой №1 от АТФБанка, то будете получать 10% на остаток средств (при условии размещения денег на накопительном счёте).

Банкоматы

Хотя дебетовая карта должна заменять бумажные деньги, иногда без налички не обойтись. Чтобы не пришлось ехать снимать деньги на другой конец города или платить значительную комиссию в банкоматах других банков, проверьте, какая у банка сеть банкоматов и можно ли снимать наличные в банкоматах других банков без комиссии. АТФБанк, к примеру, даёт возможность владельцам карты №1 обналичивать ежемесячно до 300 тысяч тенге без комиссии в любых банкоматах по всему миру.

Сервис и привилегии

Чем выше уровень карты, тем больше привилегий и бонусов она даёт. Эксперт АФК Константин Пак советует: “Если ваш уровень дохода превышает средний и вы привыкли к повышенному уровню сервиса и комфорта, то вам можно обратить внимание на карты уровня Gold и выше (Platinum, Diamond, Infinite и т.д.). Стоимость обслуживания такой карты может быть немаленькой, зато пакет дополнительных опций впечатляет. В него может входить и круглосуточная глобальная консьерж-служба (ответит на любые вопросы, организует отдых, забронирует отель и т.д.), пропуск в VIP-залы аэропортов, скидки на авиабилеты бизнес-класса, люксовые номера в отелях и аренду машин, повышенный уровень страхового покрытия и многое другое”.

Карта №1 от АТФБанка работает на базе платёжной системы VISA Platinum, что даёт владельцам дополнительные преимущества по сравнению с владельцами карт VISA Classic и Gold:

- Скидки и специальные предложения в глобальной партнёрской сети VISA;

- Расширенная гарантия на защиту покупок;

- В случае потери, вам помогут в блокировании счёта, отправке временной карты или снятии средств со счёта без карты;

- Окажут международную информационную и медицинскую помощь.

- Оцените финансовую устойчивость и надёжность банка по основным параметрам: активы, прибыль, репутация.

- У хорошего банка должно быть удобное мобильное приложение и доступный интернет-банкинг, чтобы вам не пришлось ходить в отделения.

- Некоторые вопросы всё-таки бывает удобнее решить лично, поэтому проверьте, сколько отделений банка есть в вашем городе, где они расположены.

- Проверьте масштаб сети банкоматов. Есть ли ограничения по использованию банкоматов других банков?

- Узнайте, поддерживает ли карта функцию бесконтактной оплаты и есть ли на ней система защиты 3D Secure.

- Не забудьте про приятные бонусы, например кэшбэк и возможность бесплатных переводов.

- Выбирайте классические международные платёжные системы.

Кредитные и дебетовые карты | Банк «Ренессанс Кредит»

Льготный период

до

55 дн.

Лимит, руб до 600 000

Кэшбэк до до 1,5% Кэшбэк всегда 1,5%

Как открыть счет PayPal и привязать к нему банковскую карту?

Платежная система PayPal обеспечивает безопасность покупок, являясь неотъемлемым условием Гарантии возврата денег eBay и не раскрывая данные вашей банковской карты продавцу.

Перейдите на страницу регистрации PayPal и заполните все поля, используя латинские буквы. Вам не потребуется создавать логин, им будет служить адрес электронной почты.

На странице регистрации вам будет предложено привязать к аккаунту PayPal банковскую карту в качестве платежного инструмента. С системой PayPal можно использовать карты Visa, MasterCard, American Express и Maestro.

После добавления банковской карты её следует подтвердить.

- Войдите в учетную запись PayPal и выберите вкладку Мой счет

- Нажмите ссылку Подтвердить мою дебетовую или кредитную карту в разделе Уведомления

В процессе подтверждения карты с нее будет списана небольшая сумма. Это списание можно увидеть в выписке по счету карты или в пришедшем SMS уведомлении от банка.

Для подтверждения карты вы должны будете указать 4-значный код PayPal, указанный в выписке или пришедшем SMS уведомлении о списании небольшой суммы. Этот код можно увидеть рядом со словом PAYPAL, он будет отображаться следующим образом: «КОД PayPal*1234», «КОД PP*1234» или «PP*1234CODE».

Для завершения процесса подтверждения карты после получения 4-значного кода – снова войдите в учетную запись PayPal и выберите вкладку Мой счет. На странице, которая откроется по ссылке Подтвердить дебетовую или кредитную карту в разделе Уведомления введите ваш 4-значный код PayPal.

Подробнее о привязке и использовании банковских карт к вашему счету PayPal вы можете узнать в разделе Моя банковская карта Справочного центра PayPal.

Чем отличается кредитная карта от дебетовой?

Несмотря на то что банковские платежные карты прочно вошли в нашу жизнь, некоторые люди до сих пор не знают, чем отличается

кредитная карта от дебетовой, и ошибочно называют любую карту кредитной. А ведь разница между дебетовой и кредитной

картой значительна!

А ведь разница между дебетовой и кредитной

картой значительна!

Как отличить кредитную карту от дебетовой? Внешне они очень похожи. На любой карте есть логотип платежной системы (Visa или MasterCard), указан ее номер и срок действия, а также фамилия и имя владельца. Главное их различие — в том, чьи деньги находятся на карте — собственные деньги клиента или банка.

-

Дебетовая карта

Дебетовая карта выдается при наличии счета в банке, на котором хранятся личные деньги клиента. На нее может перечисляться, например, Ваша зарплата. Вы можете пополнить свой счет в любое время или снять наличные в пределах имеющейся суммы через банкомат или в кассе банка.

-

Кредитная карта

Самое важное отличие кредитной карты от дебетовой — в том, что на карте находятся денежные средства, принадлежащие банку и предоставленные Вам в качестве возобновляемой кредитной линии на определенных условиях и на конкретный срок. Вы можете оплачивать ими любые покупки и услуги в магазинах или в интернете в пределах выделенного Вам лимита, а потом возвращать средства на счет карты и снова пользоваться денежными средствами банка. Льготный период не распространяется на снятие наличных, и за эту операцию банк, как правило, взимает комиссию.

У всех кредитных карт Ситибанка есть льготный период до 50 дней, в течение которого пользование деньгами банка будет бесплатным при своевременном погашении задолженности.

И это очень важное преимущество подобных карт. К тому же владельцу карты предоставляется возможность пользоваться скидками и спецпредложениями многочисленных

партнеров банка, что не только приятно, но и выгодно.

И это очень важное преимущество подобных карт. К тому же владельцу карты предоставляется возможность пользоваться скидками и спецпредложениями многочисленных

партнеров банка, что не только приятно, но и выгодно. -

Сколько кредитных карт может иметь один человек?

Можно оформить несколько карт в разных банках или в одном банке. Ситибанк предлагает широкий ассортимент кредитных карт с разными условиями и формами вознаграждений, каждая из которых может использоваться для различных ситуаций — например, одна карта выгодна для оплаты авиабилетов, а вторая — для шопинга. Кроме того, две карты позволяют более гибко пользоваться льготным периодом, погашая задолженности на картах в разное время.

Как определить, что лучше — дебетовая карта или кредитная? Конечно, все зависит от Ваших целей и текущих задач. Дебетовая карта есть практически у всех, а вот кредитную стоит завести, если Вы хотите иметь большую финансовую свободу и без задержек оплачивать то, что нужно Вам в данный момент, не откладывая это на потом.

Оставить онлайн-заявку на оформление кредитной карты можно на нашем сайте.

11 лучших сберегательных счетов декабря 2021 года

Что общего у лучших сберегательных счетов?

Лучшие процентные ставки по сберегательным счетам составляют около 0,50%. В обычном банке вы часто найдете уровень сбережений, близкий к среднему по стране, который в настоящее время составляет 0,06%.

Если у вас есть сберегательный баланс в размере 5000 долларов, выбор учетной записи, которая платит 0,50%, принесет вам около 25 долларов в год, в то время как счет, на котором выплачивается средняя сумма, будет приносить менее 5 долларов.Разница увеличивается по мере того, как вы вносите депозит и дольше храните его на счете.

Почему я должен заботиться о лучших тарифах на сберегательный счет?

Если у вас есть деньги на текущем счете каждый месяц — или вы можете скорректировать свой бюджет таким образом — у вас должен быть сберегательный счет с высокой ставкой. (Опять же, подумайте о 0,50%.) Всегда полезно откладывать деньги на чрезвычайные ситуации, и это принесет вам гораздо больше на счете, на котором выплачивается один из лучших сберегательных счетов, чем на текущем счете.

Просто убедитесь, что на вашем сберегательном счете достаточно средств, чтобы избежать ежемесячных платежей. Большинство сберегательных онлайн-счетов не взимают их, в отличие от многих традиционных счетов.

Какие ежемесячные платежи обычно взимаются на сберегательных счетах?

На лучших сберегательных счетах обычно не взимается ежемесячная плата. Вы делаете депозит и наблюдаете, как ваш баланс растет по мере того, как ваши деньги приносят проценты.

Почему NerdWallet выбирает лучшие онлайн-сберегательные счета?

Найти сберегательный счет в местном банке несложно, но если вы хотите получать высокий доход и платить самые низкие комиссии, вам следует подумать о хранении своих сбережений в Интернете.Без дополнительных расходов, связанных с крупными филиальными сетями, онлайн-банки и небанковские провайдеры могут предложить более выгодную прибыль, чем национальные традиционные банки.

Могут ли мои деньги храниться на сберегательном счете?

Да. В отличие от инвестиционных счетов, сберегательные счета гарантированно не потеряют деньги — при условии, что ваши деньги застрахованы Федеральной корпорацией страхования вкладов или Национальным управлением кредитных союзов. Все, что вы поместите на застрахованный FDIC или NCUA счет, останется там, если только с вашего счета не будет взиматься комиссия (и, конечно, если вы не снимете деньги).

Все, что вы поместите на застрахованный FDIC или NCUA счет, останется там, если только с вашего счета не будет взиматься комиссия (и, конечно, если вы не снимете деньги).

Меняются ли лучшие процентные ставки по сберегательным счетам со временем?

Да, ставки переменные и могут меняться со временем. Если вы ищете счет с фиксированной ставкой и можете откладывать средства на определенный период времени без вывода средств, рассмотрите возможность открытия депозитного сертификата. В списке лучших ставок NerdWallet представлены лучшие варианты.

Как часто меняются процентные ставки?

Финансовые учреждения обычно не меняют нормы сбережений ежечасно, ежедневно или даже ежемесячно.Фактически, при нормальных обстоятельствах обычно APY остаются неизменными в течение нескольких месяцев.

Однако важно отметить, что ставки могут меняться и теоретически могут измениться в любой момент. Кроме того, многие провайдеры изменят свои ставки в зависимости от того, что делают их конкуренты. Вы часто будете видеть, как группы поставщиков увеличивают или уменьшают свои APY примерно в одно и то же время, особенно если Федеральная резервная система недавно повысила или снизила ставки, как в случае экстренного снижения ставок в марте 2020 года в ответ на пандемию коронавируса.

Вы часто будете видеть, как группы поставщиков увеличивают или уменьшают свои APY примерно в одно и то же время, особенно если Федеральная резервная система недавно повысила или снизила ставки, как в случае экстренного снижения ставок в марте 2020 года в ответ на пандемию коронавируса.

Чтобы получить максимальную доходность за свои деньги, рекомендуется регулярно проверять лучшие нормы сбережений — хотя бы раз в месяц.

Условия сберегательного счета, которые вам необходимо знать:

Сберегательный счет: депозитный счет финансового учреждения, приносящий проценты.

Проценты: Деньги, которые финансовое учреждение перечисляет на счет с течением времени.

Сложные проценты: Сложные проценты — это проценты, которые вы зарабатываете как на свои первоначальные деньги, так и на проценты, которые вы продолжаете накапливать.В счете, на котором выплачиваются сложные проценты, доход прибавляется к первоначальной основной сумме в конце каждого периода начисления сложных процентов, обычно ежедневно или ежемесячно. Каждый раз, когда проценты рассчитываются и добавляются на счет, больший баланс приносит больше процентов.

Каждый раз, когда проценты рассчитываются и добавляются на счет, больший баланс приносит больше процентов.

Годовая процентная доходность: Годовая процентная доходность или APY — это сумма процентов, которую счет зарабатывает в год. Расчет основан на процентной ставке по счету и количестве выплат в течение года.

Как я могу получать высокие проценты помимо сберегательного счета?

Счета денежного рынка: Эти счета представляют собой тип сберегательных счетов, но они могут иметь более высокий минимальный баланс и предлагать такие льготы, как выписывание чеков, что есть не на всех сберегательных счетах.

Депозитные сертификаты: Эти счета блокируют ваш баланс на определенный период времени — часто от одного года до пяти лет — в обмен на более высокую процентную ставку. Но если вы снимете деньги в течение срока, вам, как правило, придется заплатить штраф. Компакт-диски также покрываются страховкой FDIC.

Паевые инвестиционные фонды: Если у вас есть 401 (k) через вашу работу или индивидуальный пенсионный счет, или IRA, скорее всего, вы вкладываете часть своих денег в паевые инвестиционные фонды. Это тип инвестиций, который содержит несколько разных типов акций.Паевые инвестиционные фонды не покрываются страховкой FDIC или NCUA, и вы можете потерять на них деньги — но вы также обычно получаете более высокую доходность, чем на сберегательном счете. Они лучше всего подходят для целей долгосрочных сбережений, например для выхода на пенсию.

Это тип инвестиций, который содержит несколько разных типов акций.Паевые инвестиционные фонды не покрываются страховкой FDIC или NCUA, и вы можете потерять на них деньги — но вы также обычно получаете более высокую доходность, чем на сберегательном счете. Они лучше всего подходят для целей долгосрочных сбережений, например для выхода на пенсию.

Облагаются ли налогом проценты по сберегательному счету?

Да. Технически все проценты по сберегательному счету облагаются налогом, но ваш поставщик, вероятно, не отправит вам форму с сообщением об этом, если вы не заработали более 10 долларов. Так что, если у вас есть высокодоходный сберегательный счет, вы с большей вероятностью будете платить налоги с процентов.Вы будете платить по обычной налоговой ставке.

Другие варианты лучших сберегательных счетов

Когда вы покупаете счет, который вам больше всего подходит, стоит взглянуть на эти варианты.

Alliant Credit Union, 0,55% APY без минимума для открытия счета (см.

Полный обзор), средства застрахованы NCUA.

Полный обзор), средства застрахованы NCUA.Союзник, экономия 0,50% в год без минимума для открытия счета (см. Полный обзор), член FDIC.

Capital One 360, 0.40% экономия APY без минимума для открытия счета (прочтите полный обзор), член FDIC.

Vio Bank, экономия 0,51% в год, минимум 100 долларов для открытия счета (прочтите полный обзор), член FDIC.

Sallie Mae Bank, экономия 0,70% APY без минимума для открытия счета (прочтите полный обзор), член FDIC.

TAB Bank, экономия 0,50% APY без минимума для открытия счета (прочтите полный обзор), член FDIC.

Citi Custom Cash℠ Card Review

Снимок

Банковский рейтинг- значок звездочки

- значок звездочки

- значок звездочки

- значок звездочки

- значок звездочки

- значок звездочки

- значок звездочки

- значок звездочки

- значок звездочки

- значок звездочки

Лучшее для категории автоматических бонусов

Карта Citi Custom Cash℠

Обычная APR

13. 99% — 23,99% (переменная)

99% — 23,99% (переменная)Рекомендуемый кредитный рейтинг

От хорошего к отличному (670–850)Citi — рекламный партнер

Лучшая 5-процентная карта возврата денег для ваших основных категорий за цикл выставления счетов- Ставка вознаграждения: Возврат 5 процентов (до 500 долларов США за каждый платежный цикл, затем 1 процент) на вашу самую высокую категорию расходов каждый платежный цикл

- Приветственное предложение: 20000 баллов ThankYou — на сумму 200 долларов наличными — после того, как вы потратили 750 долларов на покупки в первые три месяца

- Годовая плата: $ 0

- Начальная процентная ставка за покупку: 0% на 15 месяцев

- Вводный перевод остатка годовых: 0% на 15 месяцев

- Обычная годовая процентная ставка: 13.От 99% до 23,99%, переменная

Выбор карты возврата денег может быть сложной задачей, если вы хотите сбалансировать большие вознаграждения в виде карты с 5-процентной ротацией категорий, гибкости карты настраиваемой категории и простоты карты с фиксированной ставкой. К счастью, карта Citi Custom Cash℠ предоставляет четвертый вариант из всех вышеперечисленных.

К счастью, карта Citi Custom Cash℠ предоставляет четвертый вариант из всех вышеперечисленных.

Кредитная карта Citi без годовой платы за нее дает 5-процентное вознаграждение за покупки в одной из 10 популярных повседневных категорий, но не требует, чтобы вы отслеживали категории или периоды активации.Вместо этого вы автоматически получаете вознаграждение в категории с наибольшим расходом в каждом платежном цикле.

При этом, как и другие карты Citi без годовой платы, в Custom Cash нет дополнительных функций. Вам нужно будет совместить его с проездной Citi, чтобы полностью реализовать потенциал ваших вознаграждений.

Текущий бонус за регистрациюДержатели новых карт могут заработать 200 долларов кэшбэка, потратив 750 долларов на покупки в течение первых трех месяцев, что дает 20 000 баллов ThankYou.

Предложение на сумму 200 долларов соответствует бонусам за регистрацию, которые вы найдете на некоторых из самых популярных карт возврата денег, а требования по расходам карты Citi Custom Cash легко удовлетворить. Однако требование к расходам в 750 долларов выше, чем то, что часто требуется для той же стоимости (для некоторых карт требуется порог расходов всего 500 долларов). Вот как бонусы карты Citi Custom Cash складываются с бонусами аналогичных бонусных карт, когда вы разбиваете бонус на возврат затрат:

Однако требование к расходам в 750 долларов выше, чем то, что часто требуется для той же стоимости (для некоторых карт требуется порог расходов всего 500 долларов). Вот как бонусы карты Citi Custom Cash складываются с бонусами аналогичных бонусных карт, когда вы разбиваете бонус на возврат затрат:

Хотя она продается как карта возврата денег, Custom Cash фактически приносит прибыль. Бонусные баллы Citi. Все карты Citi без годовой платы зарабатывают «базовые» баллы ThankYou, которые немного отличаются от полных баллов Благодарности, которые вы набираете с помощью карты Citi Premier Card или Citi Prestige®.Это связано с тем, что «базовые» баллы нельзя передавать партнерам Citi по путешествиям за потенциально более высокую стоимость. Однако, в отличие от баллов, которые вы заработали с помощью некоторых других карт Citi, баллы ThankYou, заработанные с помощью карты Custom Cash, сохраняют свою ценность при обмене на возврат наличных или кредит в выписке.

Вот наша разбивка программы вознаграждений Citi Custom Cash и то, как выжать максимальную выгоду из каждого пункта.

Получение кэшбэкаCiti Custom Cash зарабатывает 5 процентов кэшбэка на сумму до 500 долларов США (затем возврат 1 процента) покупок в вашей наиболее приемлемой категории расходов каждый платежный цикл, плюс неограниченный 1 процент на все другие покупки.Вот 10 категорий, которые приносят вам 5-процентное вознаграждение:

Если вы потратите 500 долларов в одной из этих категорий каждый платежный цикл, вы получите как минимум 25 долларов кэшбэка за каждый платежный цикл, что составляет 75 долларов в квартал или 300 долларов в год ( аналогично другим картам с 5-процентной ротацией категорий). На самом деле, если вы используете Custom Cash в качестве основной бонусной карты, вы, вероятно, не заработаете больше 1 процента от любых покупок, не входящих в четыре основные категории бонусов карты — рестораны, заправочные станции, продуктовые магазины и некоторые путешествия.

Вот почему Citi Custom Cash может лучше всего работать в качестве второй кредитной карты, которая позволит вам получить максимальный возврат наличных за пределами этих четырех основных категорий. Например, Citi Premier уже зарабатывает 3X балла ThankYou в этих четырех категориях, поэтому вы можете объединить его с картой Custom Cash, чтобы заработать 5X баллов ThankYou в других категориях, таких как выбор общественного транспорта, магазины товаров для дома, развлекательные программы, аптеки и потоковые сервисы.

Еще один совет для максимизации вознаграждения — оплатить все подписки или большие расходы в определенной категории за один платежный цикл.Например, полная оплата членства в фитнес-клубе в январе, продление ежегодных проездных билетов в феврале и бронирование всех летних путешествий в марте означает, что вы можете заработать 5 процентов обратно за более широкий спектр покупок в течение цикла выставления счетов за год. .

Вот как Citi определяет некоторые из категорий 5-процентных бонусов карты:

Допустимые покупки услуг для путешествий, общественного транспорта и потоковой передачи

|

|

|

Вы можете обменять свои баллы ThankYou на кэшбэк в форме прямого депозита, чека или выписки. Кроме того, вы можете обменять свои баллы на подарочные карты, на бронирование поездок через Citi или на соответствующие критериям покупки на Amazon через Магазин с баллами.

Кроме того, вы можете обменять свои баллы на подарочные карты, на бронирование поездок через Citi или на соответствующие критериям покупки на Amazon через Магазин с баллами.

Вы можете обменять любое количество баллов в счет кредита или прямого депозита, но для обмена на чек ваши баллы должны быть равны не менее 5 долларов наличными. Карта Citi Double Cash Card, напротив, требует, чтобы у вас был возврат наличных на сумму не менее 25 долларов, прежде чем вы сможете обменять ее.

Сколько стоят награды?Так как вы зарабатываете баллы ThankYou вместо автоматического возврата денежных средств, стоимость вашего балла может варьироваться в зависимости от выбора погашения.

Варианты возврата кэшбэка карты Custom Cash принесут вам 1 цент за каждый балл. Вы также получите 1 цент за каждый бонусный балл за использование подарочных карт и бронирование поездок через Citi. Однако, если вы объединяете баллы с Citi Premier или Prestige, по последним оценкам The Points Guy, вы можете получить до 1,7 цента за балл через некоторых партнеров по передаче Citi.

Помимо стандартных преимуществ Citi, таких как защита от мошенничества и доступ к предпродажным концертным и спортивным билетам через Citi Entertainment, карта Citi Custom Cash не изобилует привилегиями держателей карт.Тем не менее, ее преимущества Mastercard, безусловно, могут быть ценными. На вашей карте Custom Cash Card есть логотип World Elite Mastercard, что означает, что вы будете пользоваться преимуществами наивысшего уровня Mastercard. Сначала обратитесь к своему эмитенту, чтобы узнать, подходит ли ваша карта специально для таких функций, как:

- Защита мобильного телефона

- Круглосуточная служба поддержки World Elite Concierge

- Три бесплатных месяца DashPass, ежемесячной подписки от DoorDash (стоимость 9,99 доллара в месяц), плюс скидка 5 долларов на первые 2 заказа в месяц

- Кредит Lyft в размере 5 долларов США после трех поездок каждый месяц

- Бесплатное членство в ShopRunner с бесплатной двухдневной доставкой и бесплатным возвратом через 100+ интернет-магазинов

Как и ряд других карт с возвратом наличных без годовой комиссии, Citi Custom Cash предлагает твердую 15-месячную начальную годовую ставку 0 процентов на новые покупки; но у этой карты Citi есть несколько преимуществ перед конкурентами. Карта Custom Cash также является отличным вариантом, если вам необходимо перевести свой баланс в Citi, поскольку она обеспечивает соответствующую 15-месячную годовую ставку 0% начального перевода баланса, что является важным преимуществом, поскольку предложения по переносу баланса могут быть трудно найти среди отсутствия годовой комиссии. карты на данный момент.

Карта Custom Cash также является отличным вариантом, если вам необходимо перевести свой баланс в Citi, поскольку она обеспечивает соответствующую 15-месячную годовую ставку 0% начального перевода баланса, что является важным преимуществом, поскольку предложения по переносу баланса могут быть трудно найти среди отсутствия годовой комиссии. карты на данный момент.

Помимо того, что это эффективная карта для перевода баланса, Citi Custom Cash также является кредитной картой с низким процентом благодаря изменяемой текущей годовой процентной ставке от 13,99% до 23,99%, что является разумным для бонусной карты — ее нижняя годовая процентная ставка находится на уровне с текущей средней процентной ставкой.

Будьте осторожны с 3-процентной комиссией за транзакцию за границу с карты Citi Custom Cash, если вы планируете получать вознаграждения за поездку за границу.

Сравнение Citi Custom Cash с другими картами возврата денег Карты, наиболее похожие на Citi Custom Cash Card, представляют собой 5-процентные вращающиеся карты возврата денег, такие как Chase Freedom Flex и карты Discover it® Cash Back. Оба не имеют годовой платы и имеют одинаковый лимит кэшбэка по категориям процентных бонусов (при регистрации до 1500 долларов в квартал, затем 1 процент), но Custom Cash не требует, чтобы вы активировали категории каждый квартал.Вместо этого он автоматически возвращает вам кэшбэк в зависимости от вашей крупнейшей категории расходов в каждом платежном цикле. Соответствующие критериям категории 5-процентного бонуса карты также доступны круглый год, а не ежеквартально.

Оба не имеют годовой платы и имеют одинаковый лимит кэшбэка по категориям процентных бонусов (при регистрации до 1500 долларов в квартал, затем 1 процент), но Custom Cash не требует, чтобы вы активировали категории каждый квартал.Вместо этого он автоматически возвращает вам кэшбэк в зависимости от вашей крупнейшей категории расходов в каждом платежном цикле. Соответствующие критериям категории 5-процентного бонуса карты также доступны круглый год, а не ежеквартально.

Однако программы Discover it Cash Back и Freedom Flex обычно позволяют получать кэшбэк более чем в одной 5-процентной категории за раз. Эти карты также могут предоставлять более разнообразные категории в течение года, например оптовые клубы или покупки в Интернете у крупных розничных продавцов.

Также стоит рассмотреть кредитные карты с несколькими постоянными бонусными категориями.С учетом огромного потенциала вознаграждений и разнообразия категорий Freedom Flex, вероятно, является лучшим выбором в целом, если вы не планируете получать другие карты Citi. Вознаграждения Chase Freedom Flex также могут быть объединены с премиальными картами его эмитента и обменены на более высокую ценность для путешествий. Кроме того, он круглый год зарабатывает 5 процентов кэшбэка на поездках Chase Ultimate Rewards и 3 процента на покупки в ресторанах и аптеках.

Вознаграждения Chase Freedom Flex также могут быть объединены с премиальными картами его эмитента и обменены на более высокую ценность для путешествий. Кроме того, он круглый год зарабатывает 5 процентов кэшбэка на поездках Chase Ultimate Rewards и 3 процента на покупки в ресторанах и аптеках.

Карта Customized Cash Rewards Bank of America — еще один хороший выбор, поскольку она позволяет вам выбирать одну из шести 3-процентных категорий возврата денег для обмена каждый месяц: бензин, интернет-магазины, рестораны, путешествия, аптеки и предметы домашнего обихода / меблировка.Он также получает 2% прибыли в оптовых клубах и продуктовых магазинах, но его категории в 2 и 3 процента разделяют ежеквартальный предел расходов в размере 2500 долларов (тогда все покупки приносят 1 процент).

В конечном счете, если стиль вознаграждения не имеет большого значения, вы должны рассчитать, сколько кэшбэка вы получите с каждой картой, исходя из вашего ежемесячного бюджета. Например, если вы максимизируете 5-процентные бонусные категории каждой карты и потратите в общей сложности 1325 долларов на каждый платежный цикл, по нашим оценкам, Citi Custom Cash и Discover it Cash back будут приносить около 399 долларов в год, в то время как Freedom Flex получит колоссальные 493 доллара. .

.

| Кредитная карта Customized Cash Rewards Bank of America® |

| $ 0 | Денежное вознаграждение в размере 200 долларов США после того, как вы потратили 1000 долларов США на покупки в течение первых 90 дней. |

|

| Chase Freedom Flex℠ |

| $ 0 | Денежный бонус в размере 200 долларов США после того, как вы потратили 500 долларов США на покупки в течение первых трех месяцев. |

|

| Откройте для себя it® Cash Back |

| $ 0 | Все кэшбэки, заработанные в течение первых 12 месяцев, будут возвращены. |

|

Безусловно, лучшие карты для сочетания с Citi Custom Cash — это Citi Premier и Citi Prestige, поскольку они позволяют передавать объединенные вознаграждения Custom Cash в Citi. партнеры по путешествию для потенциально более высокой стоимости.

Ваша карта Custom Cash была бы отличной вспомогательной картой с любым вариантом, но Citi Premier позволяет карте Custom Cash еще больше сиять.Категории ресторанов, супермаркетов, АЗС, авиаперелетов и отелей по карте Premier покрывают одни из самых больших расходов по карте Custom Cash, что позволяет вам заработать 5% в более редких категориях бонусов, таких как проезд и развлекательные мероприятия.

Добавление Citi Double Cash к вашему кошельку завершило бы Citi ThankYou trifecta, предоставив увеличенный возврат наличных денег или баллы (если вы их конвертируете) на все покупки. Citi Double Cash — это даже мудрый выбор, если вы просто заинтересованы в возврате денег из-за более высокой ставки вознаграждения, чем у большинства карт с фиксированной ставкой возврата денег.Таким образом, вы сможете получать более 1% кэшбэка со всех покупок, если будете знать, что увеличили свою 5-процентную категорию в каждом платежном цикле.

Банковские ставки: стоит ли платить за карту Citi Custom Cash Card? Citi Custom Cash Card — это глоток свежего воздуха в мире кредитных карт с возвратом денег. Его уникальный подход к получению 5-процентного вознаграждения в высшей категории каждого платежного цикла предоставляет держателям карт ценную золотую середину между текущими четырьмя стилями программы возврата денег: фиксированными вознаграждениями, многоуровневыми категориями бонусов, категориями дополнительных бонусов и чередующимися ежеквартальными категориями бонусов.

Его уникальный подход к получению 5-процентного вознаграждения в высшей категории каждого платежного цикла предоставляет держателям карт ценную золотую середину между текущими четырьмя стилями программы возврата денег: фиксированными вознаграждениями, многоуровневыми категориями бонусов, категориями дополнительных бонусов и чередующимися ежеквартальными категориями бонусов.

Он также обеспечивает, пожалуй, самую высокую доступную круглогодичную ставку вознаграждений для карты без годовой платы в ключевых областях расходов, таких как продукты питания, бензин и рестораны.

Но при всех своих сильных сторонах структура вознаграждения карты Citi Custom Cash — палка о двух концах. Вместо ежеквартального ограничения расходов у вас есть ограничение в размере 500 долларов за цикл выставления счетов в вашей 5-процентной категории, что может привести к тому, что вы упустите возврат наличных, если крупные покупки выпадают на один платежный цикл. Также может потребоваться некоторое планирование, если вы хотите заработать 5% на покупках, отличных от продуктов питания, поскольку только ваши расходы определяют, какая соответствующая категория получает возврат денег.

К счастью, это предостережение делает эту кредитную карту еще лучше. Если вы уже являетесь держателем карты Citi (или планируете получить другую), Custom Cash — одна из наиболее универсальных вспомогательных карт для получения дополнительных денежных средств или баллов Благодарности благодаря гибким возможностям погашения. Citi Custom Cash сама по себе является сильной картой для повседневных расходов, но ее сочетание с Citi Premier и / или другими картами Citi может действительно помочь ей поиграть мускулами.

Плюсы

- 5-процентный возврат кэшбэка по наиболее приемлемой категории расходов за цикл выставления счетов

- Предлагает одну из самых высоких ставок кэшбэка по ключевым категориям без годовой комиссии

- 15-месячная начальная годовая процентная ставка 0 процентов на покупки и переводы баланса

- Низкая текущая процентная ставка: 13.От 99 процентов до 23,99 процента (переменная)

- Отличный партнер для карт Citi Premier и Citi Double Cash

Минусы

- Категория 5-процентного бонуса имеет ограничение на расходы в 500 долларов за цикл выставления счетов

- Вам необходимо отслеживать свои общие расходы, так как вы зарабатываете только 5 процентов в одной категории в конце платежного цикла

- Комиссия за транзакцию за границу 3%

Информация о карте Citi Custom Cash®, кредитной карте Capital One Savor Cash Rewards, U.Карты S. Bank Cash + Visa Signature Card и Citi Prestige Card были получены Bankrate.com независимо друг от друга. Реквизиты карты не были проверены или одобрены эмитентом карты.

Часто задаваемые вопросы

Должен ли я получить карту Citi Custom Cash Card или Citi Double Cash Card?

На первый взгляд может показаться, что карта Citi Custom Cash Card принесет вам наибольший кэшбэк, поскольку она приносит 5% кэшбэка по вашей основной категории расходов за каждый платежный цикл.Однако ее 5-процентный предел расходов в размере 500 долларов США за цикл выставления счетов и ограниченные категории бонусов означают, что вы можете заработать больше вознаграждений с помощью карты Citi Double Cash Card с неограниченным возвратом денежных средств до 2 процентов (1 процент при покупке плюс 1 процент при оплате). Карта Double Cash может быть лучшим выбором, если ваши самые большие расходы выходят за рамки десяти бонусных категорий Custom Cash Card или если вы тратите на эти категории более 500 долларов в каждом платежном цикле. Фактически, Double Cash будет приносить больше кэшбэка за каждый платежный цикл, если ваши общие расходы превышают 1250 долларов.

Должен ли я получить карту Citi Custom Cash Card и Citi Rewards + Card?

Если вы делаете много мелких покупок — особенно до 10 долларов — карта Citi Rewards + может стать хорошим партнером. Его функция округления означает, что вы можете заработать до ближайших 10 баллов, даже если ваша покупка стоит 1,07 доллара в магазине. Затем вы можете поделиться этими баллами с картой Citi Custom Cash и обменять их на дополнительный кэшбэк благодаря более высокой сумме погашения 1: 1.

Лучшие кредитные карты для создания кредита в 2021 году

Редакционная группа Select работает независимо, чтобы анализировать финансовые продукты и писать статьи, которые, как мы думаем, будут полезны нашим читателям. Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Если у вас нет кредитной истории или плохой кредитной истории, открытие кредитной карты может быть разумным способом создания или восстановления кредита — при условии, что вы практикуете ответственное финансовое поведение.

Хотя доступны тысячи кредитных карт, для большинства из них требуется какая-то кредитная история. Это может затруднить получение карты людьми с менее чем звездным кредитом (обычно с кредитным рейтингом ниже 580) или вообще без кредита.

Обеспеченные кредитные карты — один из ваших лучших шансов на получение кредита. Они похожи на традиционные карты (они предоставляют кредит, взимают проценты и могут предлагать вознаграждения), но требуют внесения депозита (обычно 200 долларов США), чтобы получить доступ к кредитному лимиту.Любая сумма денег, которую вы вносите, становится вашим кредитным лимитом. Если вам нужен более высокий кредитный лимит, вам нужно будет внести больше денег.

Ваш гарантийный депозит выступает в качестве залога, если вы не производите платежи. Но не беспокойтесь о потере денег; Ваш депозит возвращается, если вы полностью оплатите свой баланс и закроете свой счет.

В дополнение к защищенным картам существуют некоторые другие варианты кредитных карт для людей без кредита или с плохой кредитной историей, которые не хотят — или не могут — внести депозит.Хотя кредитная карта может быть простым способом создать надежную кредитную историю, вы должны убедиться, что используете ее ответственно. После открытия кредитной карты убедитесь, что вы тратите в пределах своих средств и своевременно и полностью оплачиваете остаток.

Выберите проанализированные 29 кредитных карт, которые продаются потребителям без или с плохой кредитной историей, чтобы определить лучшие карты для создания или восстановления вашей кредитной истории. Мы рассмотрели ряд факторов, в том числе минимальные суммы гарантийного депозита, комиссии, программы вознаграждений и годовые процентные ставки.(См. Нашу методологию для получения дополнительной информации о том, как мы выбираем лучшие карты.)

Вот выбор Select для лучших кредитных карт для создания или восстановления кредита:

Winner

Petal® 2 «Cash Back, без комиссий Кредитная карта Visa®

Rewards

Возврат 1% наличных средств за соответствующие покупки сразу и до 1,5% возврата денежных средств за соответствующие покупки после совершения 12 своевременных ежемесячных платежей; Возврат от 2% до 10% в некоторых магазинах

Приветственный бонус

Годовая плата

Начальная годовая ставка

Обычная годовая процентная ставка

Комиссия за перевод остатка

Комиссия за зарубежную транзакцию

Требуется кредит

Профи

- Кредитная история не требуется (если у вас есть кредитная история, которая учитывается при принятии решения о выдаче кредита)

- Никаких комиссий вообще нет

- Возврат 1% наличных за соответствующие покупки сразу и до 1.Возврат 5% кэшбэка на подходящие покупки после совершения 12 своевременных ежемесячных платежей; Возврат от 2% до 10% в некоторых магазинах

- Кредитные лимиты варьируются от 300 до 10 000 долларов США

Минусы

- Карта не предназначена для восстановления кредита, но хороша для получения кредита

- Нет специальных предложений финансирования

- Нет приветствия бонус

- Расчетное вознаграждение, полученное через 1 год: 249 долларов США

- Расчетное вознаграждение, полученное через 5 лет: 1,577 доллара США

Для кого это? Кредитная карта Visa Petal 2 «Cash Back, No Fees», выпущенная FDIC-членом WebBank, является уникальной картой, которая использует другой подход к процессу подачи заявки на получение кредитной карты.Вместо того, чтобы судить о вашей кредитоспособности исключительно на основе кредитной истории, Petal может попросить вас связать банковские счета в процессе подачи заявки. Затем WebBank использует технологию Petal для анализа ваших банковских выписок и других данных, таких как платежи по счетам и доходы, чтобы определить ваше право на участие.

Это особенно полезно для заявителей, у которых может не быть кредитной истории. Однако, если у вас есть кредитная история, это действительно влияет на решение о предоставлении кредита.

Карта Petal 2 — одна из немногих карт с нулевой комиссией *: без ежегодной платы, без комиссии за просрочку платежа и без комиссии за зарубежные транзакции.И он выделяется потребителями, пытающимися получить кредит, тем, что не требуется залог.

Он также предлагает программу вознаграждений с возвратом 1% кэшбэка за соответствующие покупки сразу, что может увеличить кэшбэк до 1,5% после того, как вы сделаете 12 своевременных ежемесячных платежей. Это не только приятный бонус, но и отличный способ поощрить ответственное поведение. Держатели карт также получают возврат от 2% до 10% от выбранных продавцов.

, занявший второе место

Discover it® Защищенная кредитная карта

На защищенном сайте Discover

Rewards

Получайте 2% кэшбэка на автозаправочных станциях и ресторанах, совершая комбинированные покупки до 1000 долларов каждый квартал.Кроме того, автоматически получайте неограниченный кэшбэк в размере 1% на все остальные покупки.

Приветственный бонус

Discover будет соответствовать всей сумме кэшбэка, которую вы заработали в конце первого года

Годовой взнос

Вступительный годовой взнос

Обычный годовой доход

Перенос остатка комиссия

3% комиссия за перевод начального баланса, комиссия до 5% за будущие переводы баланса (см. условия) *

Комиссия за зарубежную транзакцию

Необходим кредит

Плюсы

- Программа возврата денег

- Щедрый приветственный бонус

- По истечении семи месяцев с момента открытия счета Discover автоматически проверит ваш счет кредитной карты, чтобы узнать, можете ли вы перейти на необеспеченную кредитную линию и вернуть свой депозит

Cons

- Ограничения программы возврата денежных средств прибыль: 2% кэшбэка на заправках и в ресторанах при комбинированных покупках до 1000 долларов каждый квартал, затем 1%

- Низкий кредитная линия не позволяет держателям карт взимать дорогостоящие товары или многие расходы

Для кого это? Защищенная кредитная карта Discover it® дает держателям карт доступ ко многим льготам и преимуществам, доступным людям с более высоким кредитным рейтингом, включая надежную программу возврата денежных средств, отсутствие ежегодной комиссии и комиссии за транзакции за рубежом.Вы должны внести минимальный депозит в размере 200 долларов США, чтобы открыть защищенную кредитную карту Discover it®, или до 2500 долларов США. Ваш кредитный лимит равен вашему депозиту.

Держатели карт зарабатывают 2% кэшбэка на заправках и в ресторанах при комбинированных покупках до 1000 долларов каждый квартал (затем 1%). Кроме того, вы можете получить неограниченный кэшбэк в размере 1% на все другие покупки. Эта карта также имеет приветственный бонус для новых держателей карт: Discover будет соответствовать любому кэшбэку, который вы заработаете в течение первых 12 платежных циклов. Итак, если у вас есть возврат 100 долларов в конце первого года, Discover даст вам еще 100 долларов.

Что действительно выделяет эту карту, так это легкость, с которой держатели карт могут перейти на незащищенную карту. По прошествии семи месяцев с момента открытия счета Discover будет автоматически проверять ваш счет кредитной карты, чтобы узнать, можете ли вы перейти на необеспеченную кредитную линию и вернуть свой депозит. Это избавляет от необходимости гадать, когда можно перейти на незащищенную карту.

Best for cash back

U.S. Bank Cash + ® Visa® Secured Card

Информация о U.Защищенная карта S. Bank Cash + ® Visa® была получена компанией Select независимо и не проверялась и не предоставлялась эмитентом карты до публикации.

Rewards

5% кэшбэка на ваши первые 2000 долларов США в комбинированных соответствующих критериях покупок каждый квартал в двух выбранных вами категориях, 2% кэшбэка на соответствующие критериям покупки в одной повседневной категории по вашему выбору (например, заправочные станции, продуктовые магазины и рестораны ) и 1% кэшбэка для всех других подходящих покупок

Приветственный бонус

Годовая плата

Intro APR

Обычная APR

Комиссия за перевод остатка

Либо 3% от суммы каждого перевода или минимум 5 долларов, в зависимости от того, что больше.

Комиссия за зарубежные транзакции

Требуется кредит

Профи

- Без годовой комиссии

- Вы можете получать кэшбэк на повседневные расходы, что является редкостью для обеспеченной кредитной карты

- Возможность перейти на необеспеченная карта, если вы оплачиваете свои счета вовремя и остаетесь в рамках своего кредитного лимита

- Возможность изменения срока платежа

Минусы

- Требуется депозит от 300 до 5000 долларов для открытия карты

- Нет приветственного предложения

- Высокий

- APR Комиссия в размере 3% от покупок, совершенных за пределами США.S.

Для кого это? Если вы хотите накопить кредит, одновременно получая кэшбэк, рассмотрите возможность использования карты U.S. Bank Cash + ® Visa® Secured Card. Когда вы тратите средства на карту, вы можете зарабатывать:

- 5% кэшбэка на ваши первые 2000 долларов США в комбинированных соответствующих критериях покупок каждый квартал в двух выбранных вами категориях. Некоторые категории включают в себя: телевидение, Интернет и потоковое вещание, домашние коммунальные услуги, операторы сотовой связи, рестораны быстрого питания и кинотеатры.

- Возврат 2% кэшбэка на соответствующие критериям покупки в одной повседневной категории по вашему выбору (например, заправочные станции, продуктовые магазины и рестораны)

- Возврат кэшбэка 1% на все другие подходящие покупки

Заработанный кэшбэк можно обменять на одну из трех способов: выписка о зачислении на ваш счет, прямой перевод на ваш U.S. Банковский чек, сберегательный счет или счет денежного рынка, либо бонусная карта банка США (аналогична подарочной карте Visa).

Новые держатели карт должны внести депозит в размере от 300 до 5000 долларов, который будет использоваться в качестве кредитной линии. Если вы потратите в пределах своего кредитного лимита и оплатите счет в срок, со временем банк США может обновить вас до карты U.S. Bank Cash + ® Visa Signature®, но, в отличие от некоторых других карт в этом списке, четких сроков нет. После повышения категории залог будет возвращен.

Лучший низкий депозит

Secured Mastercard® от Capital One

Информация о Secured Mastercard® от Capital One была собрана CNBC независимо и не проверялась и не предоставлялась эмитентом карт до публикации.

Rewards

Эта карта не предлагает кэшбэк, баллы или мили

Приветственный бонус

Годовая плата

Intro APR

Н / Д для покупок и переводов баланса

Обычная годовая

26.99% переменная при покупках и переводах остатка

Комиссия за перевод остатка

Комиссия за зарубежную транзакцию

Требуется кредит

Плюсы

- Без годовой платы

- 49, 99 или 200 долларов, возвращаемый депозит

- Получите доступ к более высокой кредитной линии после совершения первых пяти ежемесячных платежей

- Отсутствие комиссии за покупки, сделанные за пределами США

- Возможность изменения срока платежа

Cons

- High 26.99% переменная Годовая процентная ставка

- Нет программы вознаграждений

- После того, как вы подадите заявку и отправите свой депозит, получение карты займет 2-3 недели

- Capital One периодически проверяет ваш аккаунт, чтобы узнать, можно ли перейти на необеспеченную карту, но в отличие от защищенной карты Discover it®, здесь нет четкого графика, когда это произойдет

Для кого это? Если вы ищете защищенную карту, но не можете позволить себе типичный депозит в 200 долларов, обратите внимание на Capital One® Secured Mastercard®.Он не имеет годовой платы и меняет минимальный гарантийный депозит в размере 49, 99 или 200 долларов в зависимости от вашей кредитоспособности.

Если вы соответствуете требованиям, вы все равно можете получить доступ к кредитному лимиту в 200 долларов, внося только 49 или 99 долларов.

Помимо более низких гарантийных депозитов, Capital One предоставляет держателям карт доступ к более высокому кредитному лимиту после своевременной выплаты первых пяти ежемесячных платежей. Это отличный стимул для практики ответственного управления картами.

В отличие от защищенной кредитной карты Discover it®, здесь нет бонусной программы или приветственного бонуса.Capital One также не предлагает четких сроков, когда держатели защищенных карт могут перейти на незащищенную учетную запись.

Лучшее для международных кандидатов

Deserve Digital First Card ™

Информация о Deserve Digital First Card ™ была собрана CNBC независимо и не проверялась и не предоставлялась эмитентом карты до публикации.

Награды

Приветственный бонус

Годовой взнос

Введение за год

Обычный год за

14.От 99% до 24,99% переменная

Комиссия за перевод остатка

Комиссия за зарубежную транзакцию

Требуется кредит

Плюсы

- Годовая комиссия не взимается

- Предварительная кредитная история не требуется

- Залог не требуется

- Нет комиссии за покупки, сделанные за пределами США.

Минусы

- Ставки кэшбэка разбиты на уровни, которые зависят от того, сколько вы тратите в каждом платежном цикле.

Для кого это? The Deserve Digital First Card ™ подходит для всех, у кого нет кредитной истории или у кого ограниченная кредитная история, и у кого нет средств для внесения залога.

Нет ни годовой комиссии, ни комиссии за зарубежные транзакции. Кроме того, если ваша карта одобрена, вы получите мгновенный доступ и сможете добавить ее в Apple Pay.

Держатели карт также получают до 1,5% кэшбэка в зависимости от суммы денег, которую вы тратите за каждый расчетный период. Вот уровни:

- Кэшбэк 1%: Покупки до 500 долларов приносят 1% возврата.

- Кэшбэк 1,25%: После того, как вы потратите 500 долларов в платежном цикле, вы заработаете 1,25% обратно на покупки, пока ваши расходы не достигнут 1000 долларов.

- Возврат 1,50% кэшбэка: После того, как вы потратите 1000 долларов США в платежном цикле, вы получите 1,50% возврата за оставшиеся покупки в этот расчетный период.

Вы можете вернуть наличные деньги как кредитную выписку для компенсации вашего счета.

Best for travel rewards

Защищенная карта US Bank Altitude® Go Visa®

Информация о защищенной карте US Bank Altitude® Go Visa® была собрана компанией Select независимо и не проверялась и не предоставлялась эмитентом карты до публикации.

Rewards

4X балла за доллар, потраченный на обеды, 2X балла за доллар, потраченный в продуктовых магазинах, заправочных станциях и потоковых сервисах, и 1x балл за доллар, потраченный на все другие соответствующие критериям покупки; держатели карты также имеют право на кредит в размере 15 долларов США для ежегодных покупок потоковых сервисов

Приветственный бонус

Годовая плата

Введение в год

Обычный год в год

Комиссия за перевод остатка

Либо 3% от сумма каждого перевода или минимум 5 долларов, в зависимости от того, что больше.

Комиссия за зарубежные транзакции

Требуется кредит

Профи

- Без годовой комиссии

- Вы можете получать вознаграждения за путешествия за повседневные расходы, что является редкостью для обеспеченной кредитной карты

- Без комиссии за покупки сделано за пределами США

- Кредит в размере 15 долларов для ежегодных покупок потоковых сервисов

Cons

- Требуется депозит от 300 до 5000 долларов для открытия карты

- Нет приветственного предложения

- Высокая годовая ставка

Для кого это? The U.S. Bank Altitude® Go Visa® Secured Card — одна из немногих на рынке обеспеченных кредитных карт для путешествий. Так что, если вы хотите получать вознаграждение за поездки за покупки, одновременно увеличивая свой кредит, эта карта может вам подойти.

Расходуя на карту, вы можете заработать:

- 4X балла за доллар, потраченный на обеды

- 2X балла за доллар, потраченный в продуктовых магазинах, заправочных станциях и потоковых сервисах

- 1X баллов за доллар, потраченный на все остальные подходящие Purchases

Когда эти баллы используются, они стоят 1 цент за каждый балл, что дает вам эффективную 4% -ную обратную отдачу от обеда — отличное соотношение цены и качества, которое превосходит даже некоторые необеспеченные кредитные карты.

Кроме того, держатели карт имеют право на получение кредита в размере 15 долларов США для ежегодных покупок потоковых сервисов.

Новые держатели карт должны внести депозит в размере от 300 до 5000 долларов, который будет использоваться в качестве кредитной линии. Если вы потратите в пределах своего кредитного лимита и оплатите счет в срок, со временем банк США может обновить вас до карты подписи Visa банка США Altitude Go, но, в отличие от некоторых других карт в этом списке, четких сроков нет. После повышения категории залог будет возвращен.

По карте не взимается комиссия за транзакции за рубежом, и вы можете выбрать срок оплаты счета.

Лучшее для студентов

Discover it® Student Cash Back

На защищенном сайте Discover

Rewards

Зарабатывайте 5% кэшбэка за повседневные покупки в разных местах каждого квартала, таких как Amazon.com, продуктовые магазины, рестораны, бензин станциями и при оплате через PayPal — до квартального максимума при активации. Кроме того, автоматически получайте неограниченный кэшбэк в размере 1% на все остальные покупки.

Приветственный бонус

Discover будет соответствовать всему кэшбэку, который вы заработали в конце первого года

Годовая плата

Intro APR

0% в течение 6 месяцев на покупки

Обычный годовой процент

Комиссия за перевод баланса

Комиссия за перевод баланса в размере 3%, комиссия за перевод баланса в будущем до 5% (см. Условия) *

Комиссия за зарубежную транзакцию

Требуется кредит

Плюсы

- Программа возврата денег

- Щедрый приветственный бонус

Минусы

- Категории возврата денег должны активироваться ежеквартально

- Программа возврата денег ограничивает доход: зарегистрируйтесь каждый квартал, чтобы заработать 5% возврата денег в различных категориях при ежеквартальных покупках на сумму до 1500 долларов, затем 1%

- Вы должны быть U.Гражданин S. и студент колледжа, чтобы подать заявление на получение этой карты

Для кого это? Финансовые эксперты часто подчеркивают важность получения кредита в молодом возрасте, и открытие кредитной карты во время учебы — один из самых простых способов получить кредит. Кэшбэк для студентов Discover it® — это наш лучший выбор для студентов, которые хотят получить хорошие баллы во время учебы в колледже. Вы должны быть старше 18 лет и иметь гражданство США.

Эта карта обеспечивает щедрую программу возврата денег: после активации держатели карт могут получать 5% кэшбэка по ротационным категориям до максимальной суммы в 1500 долларов каждый квартал (затем 1%).Все остальные покупки автоматически приносят неограниченный кэшбэк в размере 1%.

Эта карта также предлагает приветственный бонус в виде пары доллар-доллар в размере всей суммы возврата денег, заработанной в первый год для новых держателей карт. Итак, если у вас есть возврат 50 долларов в конце первого года, Discover даст вам еще 50 долларов.

Эта карта не имеет годовой платы и комиссии за транзакции за границей, поэтому вы можете учиться за границей или отдыхать за пределами США, не беспокоясь об уплате типичной комиссии в размере 3%, взимаемой с других карт.Также существует начальная годовая процентная ставка 0% на новые покупки в течение первых шести месяцев, что идеально подходит для финансирования учебников или предметов первой необходимости в общежитии. После вступительного периода переменная годовая процентная ставка составляет от 12,99% до 21,99%.

Лучшее для среднего кредита

Кредитная карта Capital One® Platinum

Информация о кредитной карте Capital One® Platinum была собрана CNBC независимо и не проверялась и не предоставлялась эмитентом карты до публикации.

Вознаграждения

Приветственный бонус

Годовая плата

Начальная годовая процентная ставка

Обычная годовая процентная ставка

Комиссия за перевод остатка

Требуется комиссия за иностранную транзакцию

Плюсы

- Без годовой платы

- Комиссия за покупки, сделанные за пределами США, не взимается.S.

- Путевые льготы, такие как страхование от несчастных случаев во время путешествия, отказ от права на возмещение ущерба при аренде автомобиля и помощь на дороге

- Доступ к более высокому пределу кредита после своевременного внесения первых пяти ежемесячных платежей

Консультации

- 26,99% переменная годовая ставка

- Нет программы вознаграждений

Для кого это? Если у вас средний кредитный рейтинг и вы хотите получить хороший или отличный кредитный рейтинг, рекомендуется рассмотреть кредитную карту, предназначенную для среднего соискателя кредита, например, кредитную карту Capital One® Platinum.Эта карта также предоставляет туристические льготы, которые могут сэкономить ваши деньги и защитить вас от неожиданных проблем, в частности, отсутствие комиссии за транзакции за рубежом.

Этот бонус сэкономит вам типичную комиссию в размере 3%, которую взимают многие другие карты за каждую покупку, совершенную за пределами США. Например, средний американец тратит 2154 доллара в год на поездки, и в зависимости от того, сколько из них совершается за границей, вы потенциально можете сэкономьте до 65 долларов с помощью кредитной карты Platinum от Capital One® (и даже больше в зависимости от ваших привычек в расходах на поездки).

Эта карта также предлагает страхование от несчастных случаев во время путешествия, отказ от права на возмещение ущерба при аренде автомобиля, помощь на дороге и круглосуточные услуги помощи при поездках — все это бесплатно, хотя за помощь на дороге взимается плата за сторонние услуги. Эти льготы — отличный способ сделать путешествие менее стрессовым и обеспечить покрытие соответствующих проблем.

Эта карта не предлагает бонусной программы, поэтому у вас нет возможности получать кэшбэк, баллы или мили за свои повседневные траты.Но без годовой платы это может быть хорошей стартовой картой, если вы хотите в конечном итоге перейти на другую карту в семействе Capital One.

Наша методология

Чтобы определить, какие карты лучше всего подходят для создания или восстановления кредита, Select проанализировал 27 самых популярных кредитных карт, доступных для потребителей, создающих или восстанавливающих кредит.

Мы сравнили каждую карту по ряду характеристик, в том числе: годовая плата, минимальный страховой депозит, кредитный лимит, программа вознаграждений, вводная и стандартная годовая процентная ставка, приветственные бонусы и комиссии за зарубежные транзакции, а также такие факторы, как требуемый кредитный рейтинг и клиент. обзоры при наличии.Мы также приняли во внимание, насколько легко повысить уровень карты с защищенной до необеспеченной и как быстро вы можете вернуть свой гарантийный депозит.

Поскольку кредитные карты, предназначенные для потребителей, стремящихся увеличить (или восстановить) свой кредит, чтобы иметь надежные программы вознаграждений, это необычно, мы не анализировали, сколько бонусных баллов вы можете заработать в первый год. Для держателей карт, которые хотят восстановить кредит, более важно практиковать хорошие привычки кредитных карт — тратить по средствам, выплачивать свой баланс вовремя и в полном объеме — чем пытаться оптимизировать свой баланс баллов.

Кредитная карта Visa Petal 2, выпущенная WebBank, членом FDIC.

Чтобы узнать о тарифах и стоимости программы Discover it® Student Cash Back, нажмите здесь .

Чтобы узнать о тарифах и комиссиях по защищенной кредитной карте Discover it®, нажмите здесь .

От редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

Как получить дебетовую карту | Банковское дело

Дебетовые картыпозволяют потребителям безопасно и удобно совершать операции со средствами со своего текущего счета. Дебетовые карты часто предоставляются, когда вы открываете счет в банке, кредитном союзе или финансовом учреждении, но в некоторых случаях вам придется запросить карту самостоятельно. Вы также можете воспользоваться некоторыми из тех же вариантов, если вам нужно запросить замену поврежденной или утерянной дебетовой карты. Прежде чем открывать банковский счет и получать дебетовую карту, обязательно учтите ежемесячную плату за обслуживание, которая может взиматься с вашего сберегательного или текущего счета.

Прежде чем вы сможете использовать дебетовую карту, вам, возможно, придется установить PIN-код (персональный идентификационный номер) и активировать карту, позвонив по номеру обслуживания клиентов банка, используя банкомат или подтвердив получение через веб-сайт вашего банковского счета или мобильное приложение.

Как получить новую дебетовую карту

Если у вас есть соответствующий банковский счет, вы сможете получить дебетовую карту, выполнив следующие действия:

- Позвоните в службу поддержки клиентов. Обычно вы можете позвонить в службу поддержки клиентов своего банка, чтобы запросить дебетовую карту или узнать, была ли она отправлена на ваш правильный адрес.

- Запросить карту онлайн. Вы можете запросить дебетовую карту через веб-сайт своего банковского счета или в мобильном приложении.

Прежде чем вы сможете использовать новую дебетовую карту, вам необходимо активировать ее, позвонив по номеру, указанному на обратной стороне карты. Если вам доступна эта функция, вы можете подтвердить получение своей дебетовой карты и активировать ее через мобильное приложение своего банковского счета.

Что вам нужно, чтобы получить дебетовую карту?

При открытии банковского счета и получении дебетовой карты вам, вероятно, потребуется предоставить следующее:

- Действующие водительские права

- Карточка социального страхования

- Счет с вашим настоящим именем и адресом

- Подтверждение адреса

- Государственная идентификационная карта

- Подтверждение зачисления в аккредитованную школу или колледж / профессиональное училище (при подаче заявления на открытие банковского счета студента или колледжа)

Как открыть счет в банке

Вы можете открыть банковский счет, выполнив следующие действия:

- Начните процесс подачи заявки в своем банке.

- Выберите подходящий вам тип счетов (контрольный, студенческий и т. Д.).

- Прочтите материалы своей учетной записи. После того, как вы получите одобрение и ваш банковский счет будет открыт, вы можете запросить дебетовую карту.

Подать заявку на получение кредитной карты онлайн

Посмотреть соглашения о кредитной карте для кредитных карт TD Bank.

TD Double Up Credit Card

* Прочтите важные положения и условия, чтобы получить подробную информацию о годовой процентной ставке, комиссиях, соответствующих покупках, переводах баланса и деталях программы вознаграждений.Правила и условия, связанные с вашим депозитным счетом TD Bank, N.A., регулируют использование этого счета и любые ограничения, которые могут запретить вам вносить или снимать ваш бонус за погашение.

Кредитная карта TD Business Solutions

* Прочтите важные положения и условия, чтобы получить подробную информацию о годовой процентной ставке, комиссиях, соответствующих покупках, переводах баланса и деталях программы вознаграждений. Правила и условия, связанные с вашим депозитным счетом TD Bank, N.A., регулируют использование этого счета и любые ограничения, которые могут запретить вам вносить или снимать ваш бонус за погашение.

Кредитная карта TD с обеспечением наличными деньгами

* Прочтите важные положения и условия, чтобы получить подробную информацию о годовой процентной ставке, комиссиях, соответствующих покупках, переводах баланса и деталях программы.

Кредитная карта TD Cash

* Прочтите важные положения и условия, чтобы получить подробную информацию о годовой процентной ставке, комиссиях, соответствующих покупках, переводах баланса и деталях программы.